12分钟理解“心理账户”:诺奖得主塞勒透析人性的一项研究

本文由华尔街见闻付费栏目《世界级脑洞》出品,精选20+全球顶级期刊最新研究成果、蕴含1到3年内的投资先机。

刚刚一个朋友给我说,她去了Shopping Mall购买了一套家居用品,很高兴找到一个她喜欢的款式。这套家居用品有三种规格:标准,大号和特大。它们通常价格分别为2000元,2500元及3000元,但在特价期间,售价通通只有1500元。结果他就果断的买了一件特大号的并且发自内心的对这次购买行为感到非常高兴,虽然,他的家具并没有特大号。

然后我就说,可能你想听一听2017年新科诺贝尔经济学奖得主塞勒的发言。她问我为什么,我说,这个事情说明了一个心理认知过程,也就是塞勒称之为“心理账户”的东西。

什么是心理账户?

也许最简单的方法是将其与财务和管理账户进行比较。设置财务和管理会计账户的目的,毫无疑问是指的“记录和总结业务和金融交易的系统,并分析、验证和报告结果”。当然,个人和家庭也需要记录、总结、分析各种财务事件的结果。 原因和企业类似,也就是跟踪钱在哪里,并保持适当的支出控制。心理账户是对这些事情的描述。

人们如何进行心理账户操作呢?我们知道公司的会计由多年来编纂的众多规则和惯例组成。我们可以很方便的在教科书里查找。不幸的是,心理账户惯例没有同等的来源,没有人规定我们应该怎么想,所以我们只能通过观察行为和推断规则来了解他们。

心理账户的3个组成部分

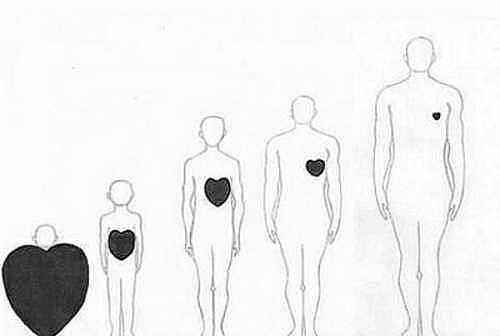

塞勒说了,心理账户有三个组成部分:第一个是最终的结果如何被人们所感知和体验,以及人们如何做出决策并随后进行评估。会计系统提供了事前和事后成本效益分析的投入。而在心理账户上,我上面举的关于那位朋友的例子,就可以从这个方面来理解。因为他从这件事情所获得的收益,不仅仅是商品这么简单,而是“我能够用2000元的价格买到原价3000元的商品”本身就能够给他带来很大的愉悦。这个在商家促销的时候经常会被用到,也就是通过提供巨大的名义折扣,来让消费者对消费购物本身产生愉悦感,从而诱导消费。这是心理账户的第1个组成部分,感知。

心理账户的第二个组成部分是将不同的活动分配给特定的账户。比如说支出在人的心理账户中分为不同的类别,比如住房和食品,而这些支出有时会被各种隐含的或者明确的预算所限制。比如有的时候吃一顿米其林星级餐厅,会觉得贵了,但是其实是完全可以支付得起的。

而资金支出也会在心理账户中被贴上不同的标签,比如正常收入和意外收获就非常的不同。和有的人股票运气特别好,大赚了一笔,一举实现了财务自由,那么其捐款的倾向,就会比拿高工资的人要多。

我们还可以举一个旅游的例子,前段时间我去法国做了一个学术讲座,英镑对欧元当时很不巧处在一个低点,于是在法国就感觉什么都比较贵。幸好,邀请我的单位提前支付了一笔欧元,足以绰绰有余的支付我在法国的开销,于是在心理账户中,这笔钱就对应着自己在法国的开销,所以在法国的时光就感觉非常惬意。

但是如果是我先消费,等回到英国之后才收到这笔款项的话,表面上看是一样的,但是心理账户的标签区别就很大。我会认为在法国花的是自己的英镑,然后回到了爱丁堡之后,又拿到了一笔意外的收入。

这反映了心理账户和会计账户最本质的区别,就是心理账户是不遵守经济学上完美可替代性的概念的。会计上,一笔钱挂在什么条目下,这笔钱本身是不会变的。但是一个心理账户中的钱就不是另一个心理帐户中的钱的完美替代品。

心理账户的第三个组成部分涉及到账户被评估的频率。什么是被评估呢?就是我们什么时候计算一下账户的得失。比如有人每天看大盘,看到股票涨了,还没有卖出去,就开始高兴了;或者看到股票跌了,就开始慌了。这些都是心理账户的评估。一首着名的歌曲让扑克牌玩家“坐在桌边时永远不要数钱”。而塞勒的理论就完美的从经济学的角度解释了这个现象,也就是说,当数字货币也好,股票也好,还没有变现的时候,这些都还只是『纸上的财富』,不要轻易去计算它,因为计算本身就可能会给投资人误导和偏差。

行为经济学如何指导投资

心理账户就是这么一个东西,塞勒把这一套应用到了炒股上,成立了一个基金公司,现在手下掌管的基金数额大约为60亿美元左右,基本上呢,就是在应用他的这一套行为经济学的分析,尤其是心理账户,来分析股市中的非理性,然后利用股市的非理性来赚取利润.

比如说,在他发表在经济学顶级期刊『经济学季刊』的一篇文章里,他就解释了股市溢价的来源。因为政府债券的利息是非常低的,从1926年以来,美国的股市的平均年回报率,扣除了通货膨胀之后为7%,但是政府债券为1%都不到,如果只用风险来解释的话,必须要假设绝大多数持有政府债券的投资人都是极端的风险规避者,但是这个假设显然很难让人信服。

于是,塞勒提出了两个用来解释这种现象的观点,一是损失规避。也就是人们往往对损失更加的敏感,但是对收入增加相对来不敏感。说通俗的说,就是赚钱的时候,觉得理所当然,但是亏钱的时候觉得难以忍受。所以这种损失规避的行为无形之中增加了债券这种无损失风险资产的吸引力。

第二个观点就是刚才我们说的心理账户,尤其是心理账户的第三个组成部分,也就是账户被评估的频率。因为每评估一次自己的资产数额,人们就会因为自己的资产总数的增加或者减少而产生相应的心理变化。

那么风险投资的吸引力将取决于投资者评估的间隔,如果投资者预计持有资产的时间越长,那么风险资产越有吸引力,反之则安全资产更有吸引力。为什么这么说呢?这个和炒股,炒数字货币是一样的:如果我设计了一套非常稳健的投资组合,比如苹果,比如Google,然后我就一段时间不看大盘了,等了1年或者2年卖出去,从历史上来看,这样的策略所带来的收益是远远高于国家债券的;但是假如面对同样的投资组合,我每天都要计算一下我这个组合是赚了还是亏了,比如看到iPhone8发布会之前,苹果股票涨了,我有点高兴;但是发布会之后,苹果股票又跌了,于是我又很伤心……这样持有下去,这种频繁的评估心理账户所带来的负效应,可能还不如我妥妥的买一些政府债券呢。这也是为什么股市的新手,如果频繁看盘,频繁计算自己的得失,往往容易『沉不住气』的原因。

心理账户和损失规避结合在一起,就导致股票涨了,我有一点开心,股票跌了,我很伤心,因为股票涨跌很大程度上是随机的,所以就造成了投资人『短视的损失规避』,塞勒就说,人们之所以愿意持有债券,并不仅仅是风险的问题,这种『短视的损失规避』也是重要的原因之一。

今天我们简单的介绍了一下新科诺贝尔经济学奖得主塞勒的工作,以及一些简单的应用,下一期我们将特别的介绍他在行为金融学领域方面的贡献,看看他是怎么理解金融市场的。好今天的内容就到这里,谢谢大家收听。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64