比特币的“原罪与大涨”:像极了史上最牛美股,为何?

经历了前几日的震荡,上周五比特币盘中交易价突破6000美元心理关口,创纪录新高,日内涨逾5%,今年以来涨约六倍。市值逼近千亿美元,超过高盛。稍早有媒体调查显示,半数受访者预计比特币可能升破1万美元。

原标题:《为何比特币像美国史上最牛股票:比特币的"罪”与“涨”》

作者:詹艾伦,供职于四大会计事务所,参与过多起大型IPO项目。来源:华尔街见闻(微信ID:wallstreetcn)文章仅反映作者研究和学术观点,不代表见闻立场,不构成投资建议。

比特币到底是旁氏骗局还是未来的货币,众说纷纭。

看好比特币最常规的说法是货币去中心化发行和交易前途无量,还有就是货币超发论,最不济的也能搬出大型金融机构把杠杆带入币圈的故事。

看空的则表示国家绝不会允许货币发行权旁落比特币,因此早晚会将其禁止。

那么多篇文章读下来笔者总有一种隔靴搔痒的感觉。就拿逢币必言的去中心化来说,很多我们熟视无睹的经济现象其实是“中心化”的结果,比方说就连现代经济最基本的单元---有限责任公司,也是在国家强制力的推动和维护下诞生并且发展壮大至今的,单纯为了去中心化而去中心化不见得在经济上有正面的效益。

我认为上述评论没有直击要害,思索良久,在此提出一个比特币价值的思维框架,旨在突出最关键的影响因素。这个思维框架包含四个方面:

1)边际生产成本持续大幅上升

2)庞大交易需求持续支撑价格

3)总价值规模还不大

4)国家的态度

比特币到底哪里像美国史上最牛股票呢?读者先别急,后文很快就会揭开谜底。

1,比特币的边际成本

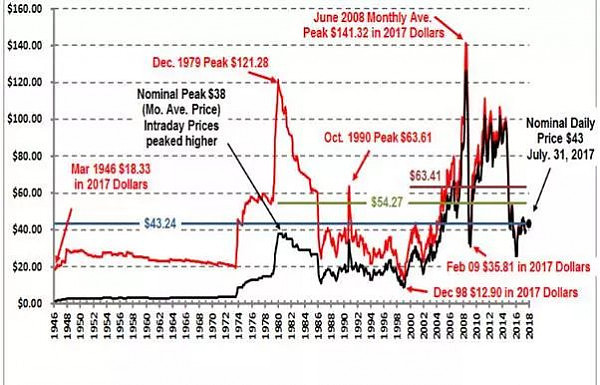

虽然比特币的最大总量是有上限的,但很多有限的自然资源的长期价格涨幅跟通胀相比并不显着,比如石油价格现在跟十几年前差不多,考虑通胀后的价格跟20世纪80年代也没涨多少。

来源:inflationdata.com,红色为考虑通胀的价格,黑色为历史上实际成交价格

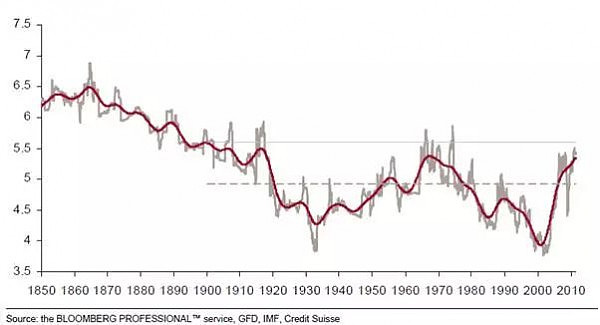

而据瑞信研究,一些资源(比如铜)过去一个世纪剔除通胀的价格甚至是下降的。

来源:瑞信

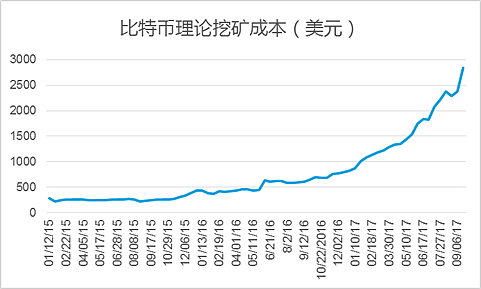

比特币不同之处在于,新挖一个比特币的边际成本是持续快速上升的。

来源:综合计算难度,电力成本等

比特币在过去两年里的采掘成本上升将近10倍,据估计,截止2017年9月18日,每个比特币的生产成本高达2800美元,而且只会越来越高。就算存在“公家电”等降低成本的因素,比特币长期而言的边际生产成本会接近理论成本并且快速上升。

2,庞大交易需求提供持续支持

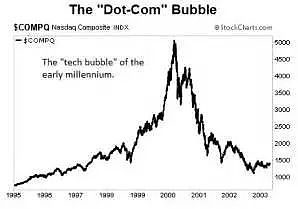

我们耳熟能详的投机泡沫,比如美国上世纪90年代末的互联网泡沫,长得是这样的:

来源:Stockcharts.com

如果比特币仅仅是限量发行,没有任何交易价值,那可能就无异于小浣熊方便面的某些限量卡片。而比特币与上述的投机泡沫(以及小浣熊卡片)不一样之处就在于其有庞大的真实交易需求,从这个角度而言,比特币有源源不断的资金愿意接盘,能避免像投机泡沫那样大起大落。

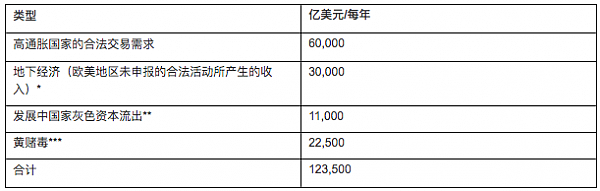

比特币潜在的交易需求从何而来呢?主要包括合规和不合规的交易需求。

经常被忽视的是,高通胀发展中国家的居民有潜在动力使用比特币,且在这些国家的银行体系进行交易的成本往往也较高。在发达国家通胀率长期低迷在1-2%的今天,如果把通胀率超过5%的国家定义为高通胀的国家,这些国家的GDP总额(也就是一年商品和服务换手的金额)也能达到6万亿美元。

当然,一个令人无法回避的事实就是比特币的匿名性很可能导致另外一些交易需求不那么合规(比如连发达国家都有大量为了避税而进行现金交易的现象,欧美经济学家称为“地下经济”),乃至不合法(这就毋庸多言了),而世界上潜在的比特币”使用场景“有多庞大呢?

*综合相关经济学家,取较低估计值

**Global Financial Integrity的估计

***:综合联合国等的数据库

光一个粗略的估计,比特币使用场景可以超过12万亿美元的交易额,实际上应该远不止这个金额。诚然,如今在比特币实际交易中的投机需求可能占大部分,目前还主要在透支未来真实交易将逐渐转入到比特币的预期。

有意思的是,美国和欧洲调查大面额纸币的使用时,发现他们的用途也经常不合规,这也是哈佛教授Rogoff在《现金的诅咒》中主张逐步取缔现金的理由。甚至原美联储副主席Alan Blinder在2017年4月接受《华尔街日报》的访谈时称,“美联储很早就知道大部分100美元纸币不在美国境内。不需要一个天才就可以意识到它们被用来进行违规的活动”。

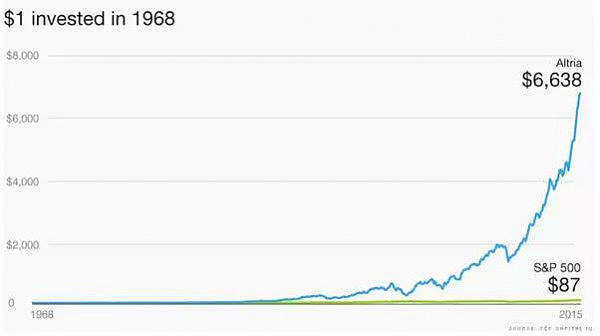

这让人想起美国过去50年表现最好的股票居然是"罪恶"的烟草股Phillip Morris(现为Altria,奥驰亚),如果1968年投入1美元购买Altria ,持有到2015年的回报是6638美元,为同期美股第一,同期投资标普500指数的回报只有87美元。

如果在1900年投资烟草股1美元,持有到2010年的回报将是更惊人的630万美元。

来源:S&P Capital IQ

押注比特币,某种程度上就是在押注上述那些不太光彩的交易需求将长久存在并且逐渐转移到比特币。

3,比特币总价值规模并不大

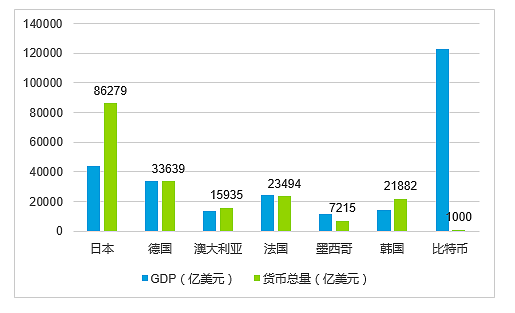

截止2017年10月19日共有约1660万比特币发行在外,总价值不到1000亿美元。

如果未来上述合规和不合规的交易需求转向了比特币,那可以用一个中等发达国家的货币量来模拟比特币的价值。下图是一些中等发国家的经济总量和货币总量,可见比特币总价相比其潜在交易使用场景,以及对标的中等发达国家经济总量,还在一个几乎看不见的位置。

4,国家的态度

前述三个因素是有利于比特币进一步发展的核心要素,而各国最近的态度则对比特币的未来蒙上了了阴影。

比特币本身作为一项技术革新很无辜。一方面它的匿名交易功能赋予其巨大的交易价值,另一方面,各国会在多大程度上容忍这些交易,尤其是不合规那部分的“原罪”却没准儿。

近期各国也相应出台了打压比特币的政策。从中国禁止交易,到欧美收紧ICO,到俄罗斯传言考虑取缔,到韩国考虑予以征税。目前各国对比特币主要停留在监管上,而非一棒子打死,也许是因为比特币还有一个不可忽视的功能:去美元化!正如前文所述,美国大牌经济学家自己都承认,大额美元经常被用来为非作歹,如果这部分美元需求转向了比特币,那正是瓦解美元国际地位的暗度陈仓之举。而一些亟需财政收入的国家可能会试图对比特币征税,从而为比特币提供一个安全港。

总之,在比特币生产成本持续上升,万亿应用场景的交易需求提供持续支持的背景下,国家的态度成为了关键。如果各国合力围剿比特币,从技术上阻止交易,那比特币可能会归零;而如果各国只是监管、征税,那比特币的回报也许将和美国的烟草牛股媲美,这也就是比特币的罪与涨。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64