报税季来临,这些你还不知道就亏大了!必看澳洲实用个人报税、退税、负扣税全攻略!(组图)

澳大利亚税制简介

澳大利亚是一个联邦制国家,经过长期的演变与发展,一个完善科学的税制已在澳大利亚确立起来。澳洲的税制在诸多方面已形成了自己的特色,不仅有合理的税制模式,而且还存在独具特色的税收管理制度以及严密有效的税收审计机制,从而强有力地保障了税制的顺利实施。

澳大利亚是个高福利、却也是高税负的国家。个人所得税负担明显高于中国,与此同时,纳税人还须按照个人所得税应纳税所得额的1.5%缴纳福利保险税。

澳洲纳税、退税实用常识

1. 税号的申请

到了澳大利亚,不管是工作还是留学,你都应该应该尽快申请个人的税号(Tax File Number)。要提醒大家的是,个人的税号是保密的资料,不要随意透露给别人!只有银行等机构才能要求你提供税号。

2. “财政年度Financial Year”是什么鬼

刚来澳洲的华人可能都懵逼过:为嘛每年的7月1日到来年6月30叫做Financial Year。一个Year不是从1月1日到12月31日吗!

原来,在澳洲每年的7月1日至来年的6月30日,也就是个人年收入的计算周期。所以,你在澳洲有多少收入,应该叫多少税,不是按自然年来算,而是按这里所说的财年时间段来计算的。

3. 每年的报税时间

每年的7月1日到10月31日就是法定的报税期,如果你委托会计师报税的话,可以延长到次年的3月31日。您必须在此期间向 ATO 申报上一财年的个人收入税。

4. 主要税种

澳大利亚是一个实行分税制的国家,其税收收入分为中央税收收入和地方税收收入。其中,

联邦税收包括:个人所得税、公司所得税、销售税、福利保险税、关税、消费税等税种,以及联邦国有企业上交的利润等

州政府税收包括:工资税、印花税、金融机构税、土地税、债务税等税种

澳洲与其它分税制国家有所不同的是,主体税种不同:澳大利亚的主体税种是直接税,而直接税中的个人所得税又是重中之重。个人所得税占整个联邦税收收入约60%。其它比如中国的主体税种是间接税。

5. 递交报税表个人要求

澳税法规定,凡是澳大利亚税务居民,不论其收入所得源自澳大利亚境内或是境外,都需要向澳大利亚税务局(ATO)申报所得税。

一般来说,只要个人住所在澳大利亚境内或在澳大利亚居留满183天以上者,便有可能认定为澳大利亚税务居民并负有纳税的义务。

不具备永久居留权或公民身份的个人,不代表可以因此豁免纳税义务,因为澳大利亚税务局在评估个人是否为税务居民时,除了考虑住所及居住天数的因素,还会考虑其它因素,比如说个人主要事业所在地,是否有意在澳大利亚长久居住等等方面,留学生也是税务居民。

提醒:许多留学生朋友在申请税号时有一个选项,问你是否"Resident on Tax Purpose", 不要误以为是问你是否澳洲居民或PR,而是问你是否澳洲税务居民,如果满足此项条件,应该选是。

6. 报税材料的准备

报税的文件资料有多种,主要包括:

税单group certificate或去年税务记录tax return orassessment notice

工资单

其他所有收入记录,如退休金、福利金、卖出股票、收进租金

所有和工作、生意、理财投资有关的支出凭证(收据、发票、机票、账单、私人医保编号、配偶和孩子的收支文件、有效便条等)

公司或小生意的账本明细册

如果你有一些支出没有凭证,比如说火车票,只要有合理的计算方法,税务局也是认可的。所有报税资料都要保存5年,因为税务局每年都会抽查。在抽查时,一切凭证据讲话,但偶尔合情合理的“忘记了”也是可能被税务官接受的。如果查实了错报漏报多报不报,罚款会很多,至少是年收入的13%。通常来说,与工作有关的支出,在$300以下的,一般不需要凭证,可以凭自己记录获得退税。

7、e-tax递交方式

网上报税最简单的递交方式之一就是利用在线e-tax(电子报税软件)。E-tax是澳大利亚税务局网站上免费使用的电子报税系统,7天24小时都能使用。

只要上ATO官网搜索E-tax,就可以下载E-tax。用E-tax最大好处是可以立即看到可退回多少税或需要补交多少,但前提是必须要有基本的税务知识,以免因不清楚可以Claim多少而取不回自己应得的数目,或Claim太多而被ATO审查。

用E-tax自己报税,手上要准备的资料包括:

雇主提供的PAYG Payment Summary(全年工资总结)、

税号

银行账号(如果选择directdebit的方式)

Medicare card number(如有)

全年银行利息

投资(如有)股票的股息

投资房(如有)的租金收入和开销

如果是第一次报税,没有Notice of assessment,ATO会要你提供一些只有你才知道的资料,如PAYG summary上的全年税前工资。如果有配偶(夫妻/同居),可能需要填入对方资料。

最后是填入银行帐号,ATO会自动打钱到这个账户,要确定BSB和Account Number都对。填完这些,就进入收入和工作开销的部分,这个就视个人情况而定来填写。

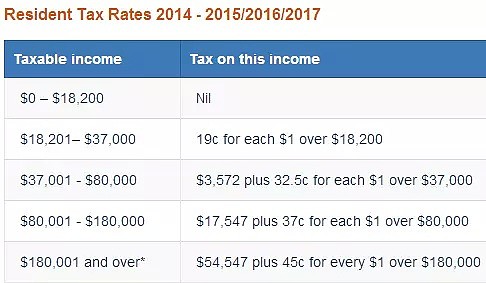

目前的澳洲个人收入税率

从上表不难发现,高收入人士几乎近一半的钱要交给税务局,所以大家要好好研究,做好投资,理财,退税。

Australia Tax

关于澳洲退税

有许多途径可以合理降低的税额,常常听说,澳大利亚真正的富人和大企业多数交税很少。所以这里奉上一些退税的小贴士,让大家合理地避税。

合理合法避税

1、舍得花钱请会计师。如果你有自己的生意,或有房有车有家庭,有多项收入来源和支出,一般来说不要自己报税,应该找个好的会计师。他不但可以帮你做账,还可以代表你的利益来专业答复税务局的问询。

2、保留好合理支出的凭证。很多合理支出都可以在退税时用上。因为它们很可能可以合理申报退税。比如说电脑升级,维修,电池,汽车维修,保险,汽油,招待客户,出差费用等;

如果有投资房,购置家具,房屋损耗,上网,清洁,电话费用等发票也可以提供。

3、如果夫妻收入一高一低或一有一无,高收入的一方可以为低收入一方购买配偶退休金,最高可以获得$540的税务优惠。当然,还有一些其他途径,比如说把本来双方平均拥有的房产改为高收入方占比例高些,或高收入方支付家务工资给低方(要有书面凭证)。

4、投资澳大利亚房产,是近几年比较热门的退税方法。尤其是前几年里,可以在折旧、房贷利息、维护等方面扣税。

5、如果你有几套房产,尽量在增值最大的物业居住。如需出售,最好至少在一年后,这样可以享受50%的增值折扣。如果你之后想卖掉投资房,那尽量在你的年收入变少的情况下,比如退休,辞职,长病(不希望)时,再出售你的投资房,这样可以少付增值税。如果你有投资房又想拿养老金,记得在你退休的5年前就把资产转移掉,否则依然会计入你退休时的资产。

6、注册一个小生意,这个方法也可以帮你退税。一般而言,普通打工者没有多少项目可以退税,但如果参与经营,就有丰富的退税空间了。比如打工之余炒股,年交易40次以上,能赚钱最好,但是如果亏了,可以报损失,作为负数合并在你的年收入里面,这样就可以少交税。

7、在澳大利亚,还有一些其他的避税方法。如果你是生意的经营者,可以成立一个家庭基金,把生意带来的盈利分摊给每个家庭成员;

Australia Tax

关于澳洲负扣税

澳洲是少数实行负扣税(negative gearing)的国家之一,而且澳洲的负扣税政策和其他国家的有很大不同哦!但是负扣税究竟是什么?可能很多朋友都听说它是“一个能快速积累财富的强有力工具”,但是好像没具体了解过“负扣税”。为了让大家更加愉快富饶地在澳洲生活,今天我们就来全面解析一下负扣税!

Negative

Gearing

负扣税大揭秘!

什么是负扣税

不要天真的以为“负扣税”带一个“税”字就觉得它是一个税种,其实它是主要存在于房产投资中的计算方式啦~

在一个财政年度中,如果维持投资物业的现金支出和非现金支出超过投资收益,(举个例子,如果我们维持业务所需要付的银行贷款利息,水费,电费,市政费等,加上房屋折旧等,超过了我们的房租)所带来的负向应税收入,我们称之为负扣税。

虽然说负扣税不是一个税种,但是它也与税务挂钩哦!这是因为负向应税收入可以抵减其他来源的正向应税收入,例如,工资收入(Salary/Wage),资本利得(CapitalGain)等,可以以此降低应税收入,达到最终减少缴税的效果。

负扣税政策允许业主申报所有与房产相关的扣税,包括房贷利息——所以他们只需确保投资房产的成本大于租金收入就行啦~

那澳洲到底有谁因此受益?

据澳洲统计局的数据显示,因此获益的澳洲人可是不少呢!当然,从负扣税中获益的有相当一个比例是“普通的工薪澳人”(average working Australians)。

据前两财年统计,从负扣税中获益的工薪群体包括:

教师与幼儿教育者:61,500

应急服务人员:12,315

护士及高龄看护者:41,980

清洁工:6,940

办公室初级文员:83,280

酒店服务人员:21,555

理发师:1,645

售货员:46,450

运输工人(公交、火车、货车、快递):15,525

工匠(木工、水工、电工等):34,395

这些普通的工薪阶层共有325,585人提出并享受了负扣税的收益,80%他们的年收入少于$80,000。他们中的91%只拥有1或2处投资物业。

但是有一个值得注意的是,1万5264名业主拥有至少6套投资房,并申报了投资损失,还有1万4555人拥有5套投资房!因为这近3万澳洲人拥有5套甚至更多的房产可以享受负扣税优惠,直接导致政府每年损失多达50亿元的税收。

*注:本文属一般性内容,不做为任何投资参考。文章涉及数据可能有更新,以最新数据为准。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64