上市投资公司(LICs)重回投资者视野,“稳健回报+红利减免”能否让市场心动?

经常在澳洲股市参与投资的投资者们,可能都对LICs(Listed investment companies,上市投资公司)有一定的了解。顾名思义,上市投资公司就是其股票在证券交易所上市的投资型公司。

这类公司有点类于ETFs(交易型开放式指数基金)或者管理基金,但又有明显的不同。上市投资公司这种独特的投资形式,其实在澳洲已经有约90年的投资历史了。

截至今年8月,有超过100家LIC 活跃在澳洲ASX交易所上,总市值达到约400亿澳元。相对2014年的67家LIC,市值上涨了约53%。截至目前本年最大的LIC上市活动,是在四月份上市的L1 Capital Long Short Fund(ASX:LSF)。该公司原计划融资5亿澳元,但投资者认购需求强烈,最终在超额认购下融得了超过13亿澳元的资金。

虽然LIC在ASX上的历史并不算短,但市场需求程度也经历了跌宕起伏。不过,近年来LIC似乎重新回归了投资者们的视野之内。那么为什么要投资LIC,ASX上又有哪些值得关注的LIC公司呢?

什么是上市投资公司(LIC)?

LIC与管理基金类似,向投资者提供一系列多样化并且主动管理型的资产投资组合,通常包括澳洲股票和全球股票。投资组合经理将负责选择和管理公司的投资。

但与管理基金不同的是,LIC在ASX中上市和交易,投资者可把LIC当成一般股票来进行买卖。同时,一般意义上的基金隶属于单位信托(unit trust),采取开放式结构;而LIC为公司,资产被纳入一个“封闭式”结构。

也就是说LIC不需要定期对股票数量进行调整,或者被迫出售资产来满足投资者的撤资需求。同时,LIC的投资决策由管理层决定,更加灵活主动,没有像基金那样多的条件限制。例如ETF这样的上市交易基金,就通常必须追踪一个固定的指数来投资。

上市投资公司是如何被建立的?

LIC通过IPO进行融资,融得的资金将会被投资于一系列证券的组合中,并由专业基金经理管理。而投资组合中的资产价值就构成了LIC的关键指标——净有形资产(NTA)的基础,通常直接反映在股价上。

当LIC完成融资后,这些资金就将被“封闭”起来;也就是说这些资金是不能被赎回的;新增资金只能通过股票发行募集。取而代之的是,投资者可以在二级市场将他们持有的股份进行交易(例如在ASX交易)。投资者的主要收益,是LIC通过股息形式给投资者发放的回报。

上市投资公司的优点

LIC在目前的市场最吸引人的优点,可能就是它可以为投资者提供完全红利减免的定期持续回报收入。LIC是纳税实体,可以给股东带来完全免税股息。

同时,如何派发股息以及派发多少,是由LIC的董事会决定的,使利润可以被自由分配。不像基金必须分配所有的收入以及资本利得(capital gain),LIC可以有留存利润,保证未来的股息派发不中断。

LIC的税务结构和灵活性,使得它相对于基金,显得更加“简单”、“灵活”和“税务有效性”。

上市投资公司的风险点

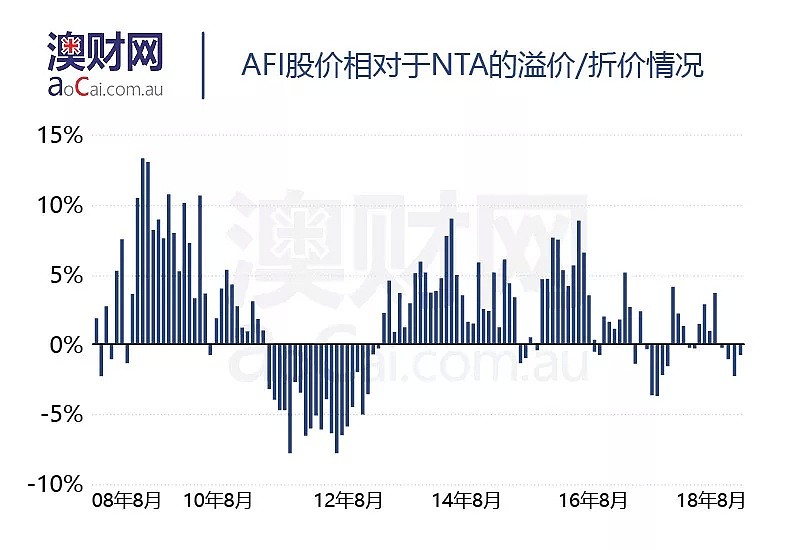

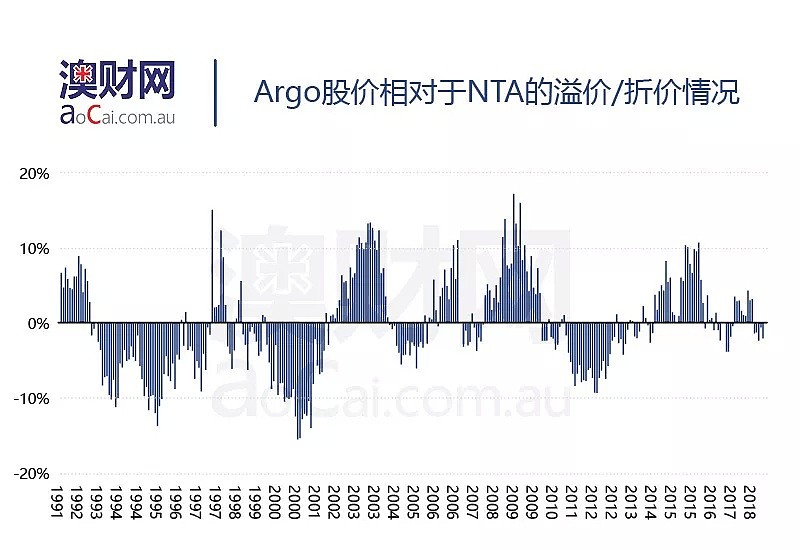

LIC相对于基金信托的一个风险点在于,基金信托的单位(Unit)价格基本总可以反映出投资组合的净有形资产(NTA)。而LIC的股价则会根据不同的因素出现明显波动,例如市值、投资表现、持续性收入、市场参与程度等。

也就是说LIC的股票往往在相对于资产处于溢价交易或者折价交易中,波动性有时会非常大。甚至可以相对于净有形资产折价或溢价50%以上。在股票流动性不佳,也就是说买家和卖家不足的情况下,LIC的股价和每股NTA间的差距最容易出现。

因此,通常LIC的规模越大,流动性越好,股价也就越接近基础NTA。不过既然有波动性,自然也会出现更多投机性的机会,这就需要投资者自己根据具体情况权衡了。

上市投资公司管理费贵吗?

每家LIC的费用收取比例都不尽相同,就像不同管理公司的基金会有不同收费标准一样,一些历史悠久的老牌LIC收取费用较低。例如Milton Corporation (ASX: MLT) 仅收取每年总资产价值0.12%的管理费,Argo Investments (ASX: ARG) 收取0.16%/年,Australian Foundation Investment Company (ASX: AFI) 收费0.14%/年。

不过一些“新生代”的LIC因更加主动型的管理模式,管理费会更高一些,并且还会收取表现费。例如在2016年4月上市的Monash Absolute Investment (ASX: MA1) ,收取1.5%/年的管理费,同时超过澳联储现金利率的回报部分,将收取其中的20 %作为表现费。

澳洲上市投资公司

根据Morningstar的数据,截至2018年8月31日,ASX上市的LIC有104家,总市值达到了399.58亿澳元。其中Australian Foundation Investment (ASX: AFI) 为市值最大的LIC,规模超过70亿澳元;第二大的为Argo Investments (ASX: ARG),市值超过50亿澳元。

AFI虽然已经是ASX上最大的LIC,并且历史悠久,早在1936年就已经上市,可谓“元老级”的LIC。该公司作为老牌上市投资公司,仍然为很多投资者所信赖。

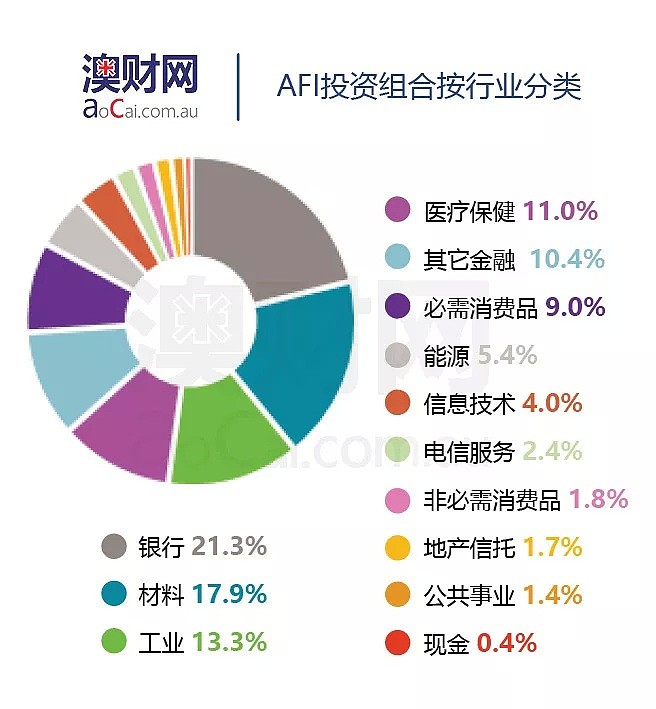

该公司的投资策略主要为买入并持有,偏长期;不过也有约10%的投资组合用来进行短期投资操作。AFI仅投资ASX(主要)和NZX上市的股票,并且重点在于大盘股,对金融行业的股票较为偏好。该公司的对比基准指数,为S&P/ASX 200 累积指数。

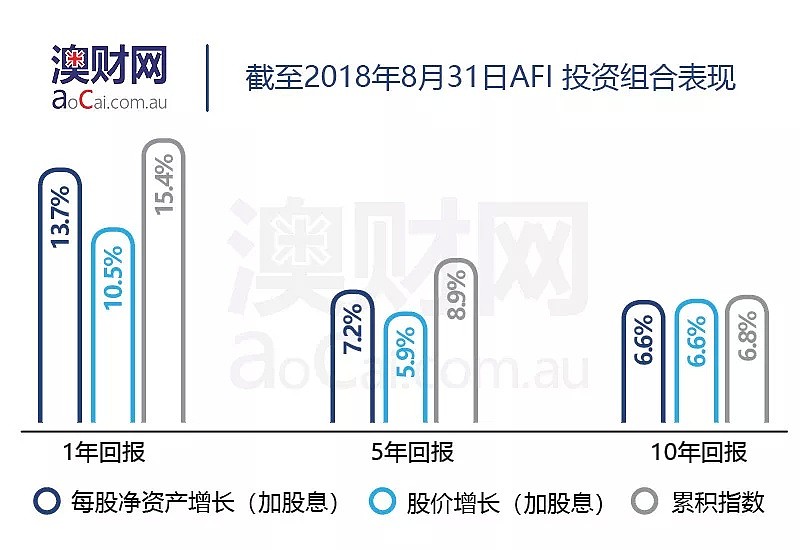

该公司的投资组合表现,从上起来看,与基准指数基本保持一致。截至8月31日的一年每股净资产回报(加股息)达到了13.7%,股价回报(加股息)达到了10.5%。在18财年,AFI的股息收入上涨11.6%至3.02亿澳元,每股收益上涨10.6%至23.6分每股。近期该公司的股价相对于NTA稍微呈现出了折价现象。

AFI作为老牌LIC,拥有经验丰富的投资团队以及可追溯的良好历史表现。在提供长期、稳定的完全税务减免的股息方面表现可圈可点。同时极低的收费标准也为该公司增色不少。

我们再来看看Argo Investments (ASX: ARG),该公司也是一家历史悠久的LIC,在1946年就已经上市。与AFI一样,Argo虽然市值在LIC中可谓第二大,同时拥有长期的历史,但放在目前的市场上来看,仍然是值得投资者关注的一支LIC。

Argo的投资策略也偏保守,采取的买入持有策略,并且基本不关注短期的市场波动。Argo寻求的是高质量的澳洲公司上市公司和信托,并在价格符合长期价值策略的时候买入持有。大盘股同样也是Argo所青睐的,截至2018年8月31日,超过60%的Argo投资组合皆在S&P/ASX 50 中,并且偏向于金融板块。主要投资标的包括西太银行、麦格理集团、澳新银行、BHP等。

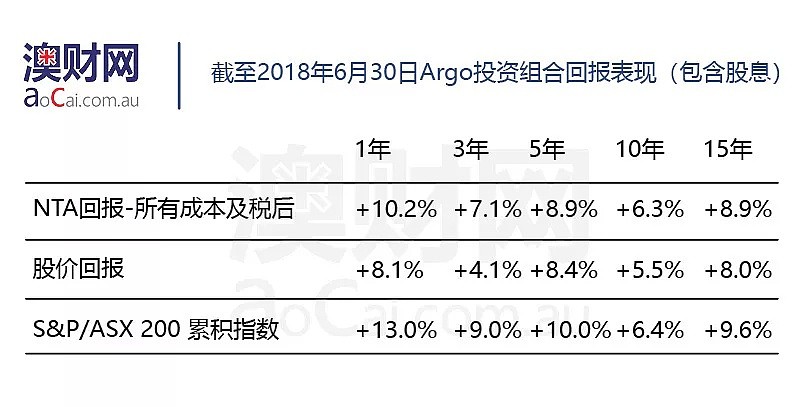

Argo 在NTA和股价方面的表现也较为扎实,与基准大体保持一致,但从财报角度来讲的近期增幅不算太大。在2018财年,该公司利润上涨3.5%至2.189亿澳元,全年股息上涨1.6%至每股31.5分每股。

该公司在近期进行了管理层的调整,有望带来业绩方面的更好表现。在管理费用低廉、回报历史表现良好下,该公司仍不失为寻求长期稳固现金流的投资者的一个较好选择。

小结

LIC一直是一个优质的管理基金可替代方案,LIC的投资者仅需要买入股票即可持有投资份额,免去了大量的基金相关合规手续。同时相对于基金更加灵活,费用也普遍较为低廉。作为一个提供红利减免定期持续回报的手段,LIC是值得有相关需求的投资者考虑的。

但LIC相对于非上市基金或者上市的ETF基金,多了更多的波动性,同时对管理团队的要求也更高。LIC的股价和其每股基础NTA时常存在着不一致的情况,而这对投资者来说,既是风险,也可能是机遇。

已经拥有长期运营历史的LIC已经向市场证明了这一投资手段的有效性和盈利能力,而近几年LIC行业规模的不断壮大,似乎正在向投资者展示一个更加积极的趋势。但ASX中的LIC参与者众多,仍需仔细挑选衡量才可保证投资者的收益。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64