野村重磅报告:深度透析中国股权质押,规模多大?风险点在哪?

最近,股权质押融资成为市场焦点。继“一行两会”监管层紧急喊话,多家机构先后祭出纾困举措后,中国证券业协会也连夜出手,牵头设立千亿资管计划,驰援民企股权质押。

野村统计认为,股权质押融资带来的流动性压力将在未来几个季度持续性释放,到19年末,平均每个季度将有7260亿元的被质押股权被释放。

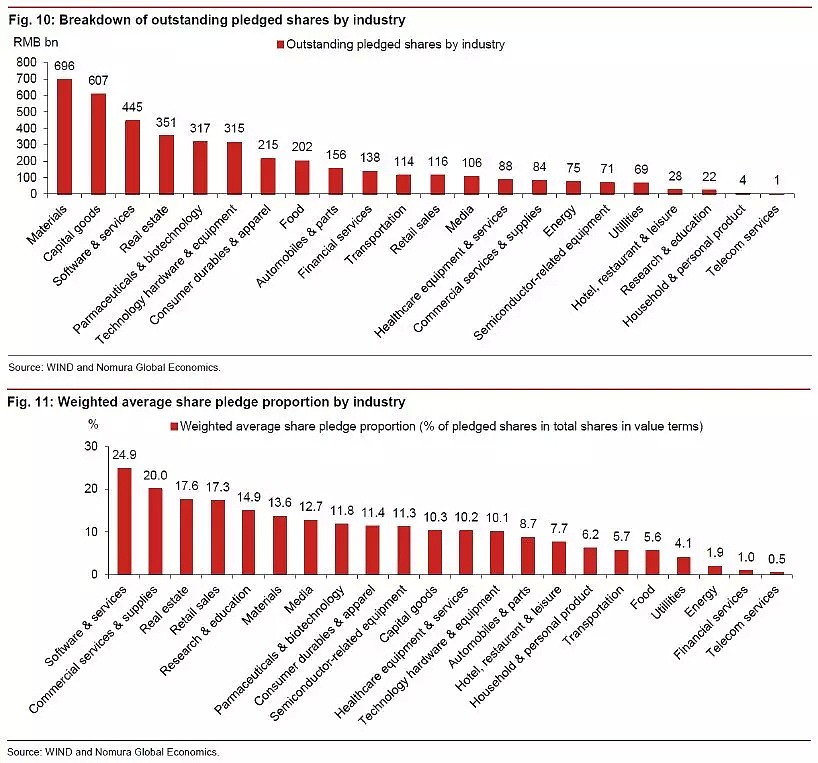

从行业上看,原材料、资本品、软件和服务、房地产、医药和生物技术以及科技、硬件和设备行业的质押股票价值要高于其他行业。

而考虑到机构分配的不均,到股权质押融资收缩之时,小型和民营企业可能比大型和国有企业遭受更大的损失。

01

股权质押融资为什么重要?

所谓的股权质押融资(share pledge financing, SPF)是指借款人(也称为质押人,通常是上市公司的股东)将他们的股份质押给贷款人(也称质权人或安全受托人,其中大部分是金融机构,如银行、信托公司和证券公司)以获得贷款来满足营运资金需求、私人需求和基金投资、兼并或收购需求。

在质押股票时,借款人实际上是将其股票的所有权质押给贷款人,但保留与股票相关的其他权利,如投票权。

野村统计,截至2018年第三季度,未偿SPF总价值约为1.5万亿元人民币,而且主要针对的是银行融资渠道受限的私人部门。

最关键一点,股权质押融资具有顺周期性:股价上涨会导致SPF增加,并增加信贷供应,促进经济增长,从而进一步推高股价;反之,股价下跌将导致SPF减少,相应降低信贷供应,并放缓增长,对股票价格构成进一步下行压力。

这意味在股市下跌周期中其将导致恶性的螺旋式下跌——股价大幅下跌可能导致股票抛售,进而引发更大的下跌。

野村认为当股价跌破平仓线时,被质押股票将被强平,从而引发股价进一步下跌。对于将大部分股权质押的上市公司来说,当股价大幅下跌时,SPF可能变得越来越难以维持,并可能导致企业流动性紧缩和/或甚至破产。

02

什么人在进行股权质押融资?

据野村指出,SPF的合格出借方(质权人)可分为五大类(即银行、券商、信托公司、非金融企业和个人)。

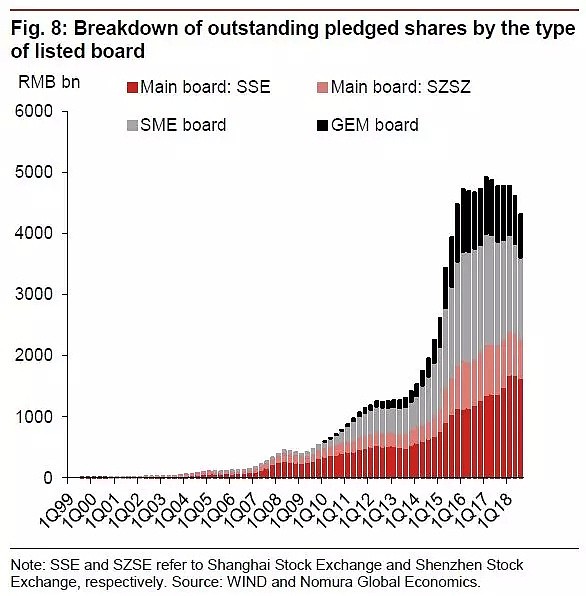

中小版和创业板上市公司股票占SPF的大多数。与主板(上交所和深交所)上市的公司相比,中小企业和创业板上市的公司往往规模较小,获得银行贷款的渠道有限,部分原因在于缺乏抵押品,以及缺乏政府的隐性担保;它们的上市也是一种为它们提供可抵押资产以获得银行贷款的机制。

据估计,截至2018年第三季度,中小板(1.3万亿元人民币)和创业板(0.7万亿元人民币)为SPF而质押的股票为2.0万亿元人民币,占股市中质押股票总额的47.2%。而中小企业和创业板上市公司的市值仅占全部A股上市公司的26%左右。

03

股权质押融资的规模有多大?

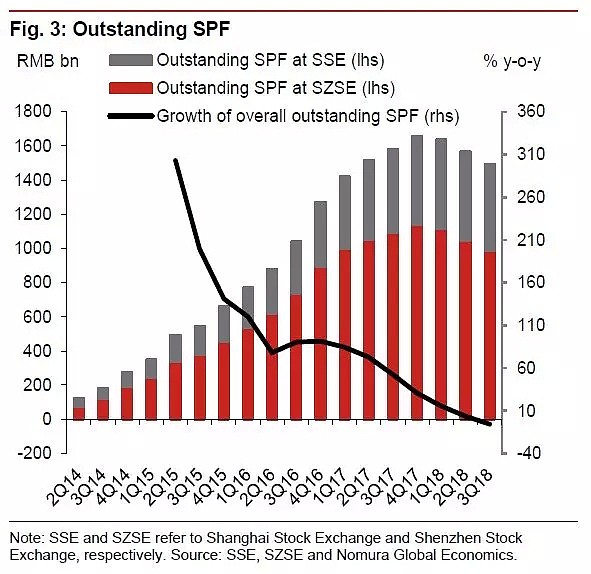

根据上海证券交易所和深圳证券交易所的每日交易数据,野村估计,未偿SPF总额从2014年开始迅速增长,并在2017年第四季度达到1.7万亿元人民币的峰值。2018年,SPF开始显著下降,未偿SPF总额在第三季度跌至1.5万亿元人民币。

在相关时间里,平均70%的未偿SPF是通过质押在深交所上市公司的股票而实现的(大多数深交所上市的公司要比在上交所上市的公司小得多,但融资需求却更大)。同时,野村指出,股权质押比率下降可能导致SPF进一步收缩。

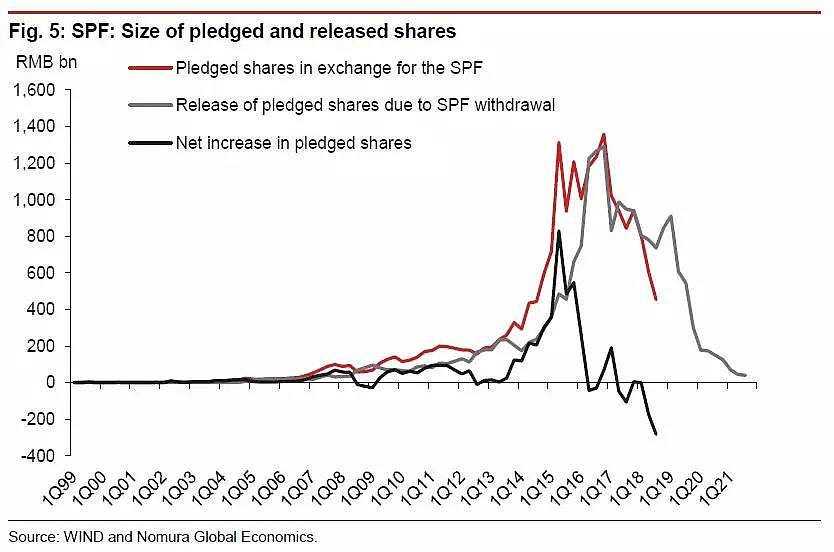

野村预计SPF到期带来的流动性压力将在未来几个季度保持相当高的水平,在2018-2019年第四季度,每个季度平均有7260亿元被质押股权得到释放。

同时在行业上,抵押股票分配并不均匀。原材料、资本品、软件和服务、房地产、医药和生物技术以及科技、硬件和设备行业的质押股票价值要高于其他行业。

如果考虑行业加权平均股票质押比例(每个行业的质押股票与总股票价值的比例),软件和服务、商业服务和供应、房地产和零售销售处于领先地位。

04

风险点在哪?

野村认为现在市场最大的关注点是券商对SPF的敞口。

在所有SPF贷款方(质权人)中,野村估计中国券商有约7800亿元人民币的未偿SPF贷款(占SPF总额的52.5%和券商净资产的50%),这使得它们很容易受到股价下跌的影响。因股价下跌而走弱的券商,可能对资本市场产生连锁反应,并影响货币传导的效率。根据《证券时报》10月5日的一份报告,一些券商已经终止了SPF业务,主要原因是在当前股市低迷期间,人们对SPF相关金融风险的担忧日益加剧。

如果股市的持续疲弱下去,会对SPF和整体信贷供应造成负面影响。这大大增加了质押股票价格跌破警戒限、甚至被迫平仓的可能性。而在未来,各种宏观负面因素都可能对中国股市构成下行压力,导致SPF相关风险加大。

同时野村发现,SPF的加权平均期限在过去十年中已经下降,从2010年的565天下降到2018年9月的377天。。SPF的加权平均期限在一定程度上与股票市场波动性有关:当股票市场波动增加时,SPF的期限往往较短,反之亦然。这也是实体经济隐含融资成本上升的一个信号。

而SPF在企业间的分配不均(主要以小型私企为主),在SPF开始收缩时,小型和民营企业可能比大型和国有企业遭受更大的损失。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64