2019年我们做些什么(二)降杠杆,美国周期下的全球资产配置要素

中国的投资者正在适应“全球化”,视野全球,无论是大宗商品(如黄金、原油、铜等)、还是外汇市场、或者一些主要经济体的股票市场中,投资者都会关注美国的动向,这是为何呢?

我们认为,关注美国的问题,主要是两点:

1、美国的经济问题

美国经济作为全球第一,自然是牵一发动全身的。并且外汇市场上,美元是一个焦点指标,也是所有货币的最大对手盘。因此紧盯美元的投资者,会特别关注美国的经济周期变化。

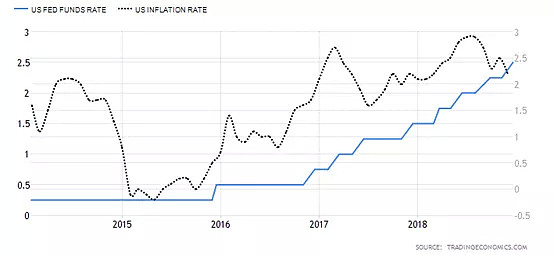

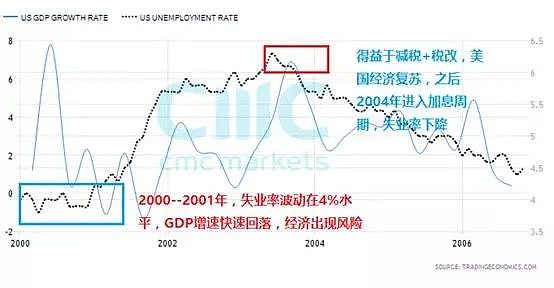

经济周期变化背后往往是美元利率周期的变化,其中关注联储利率周期的,最关注的则是失业率和通货膨胀率水平,这也是美联储在制定利率决议时参考的重要指标。

在美国失业率下滑或通货膨胀率走高时,美联储加息以防止经济过热,同时也为日后降息刺激经济预留出操作空间;

当失业率回升或通货膨胀率过低、甚至出现通货紧缩局面时,美联储降息以刺激经济回暖,提供宽松的投资环境;

参考“小布什”周期中的“加息---降息---再加息”。

2018年美国三季度GDP年化季环比终值3.4%,低于预期3.5%,较初值3.5%向下修正。影响第三季度GDP下行调整的主要来自于消费支出和净出口,主要原因是“中美贸易冲突”影响,但仍然为三年来最好的第三季度GDP环比增速。

美国收入方面,11月个人收入环比增长0.2%,低于预期0.3%,前值为0.5%;支出方面,11月个人消费支出环比0.4%,高于预期0.3%,连续9个月保持上涨趋势。

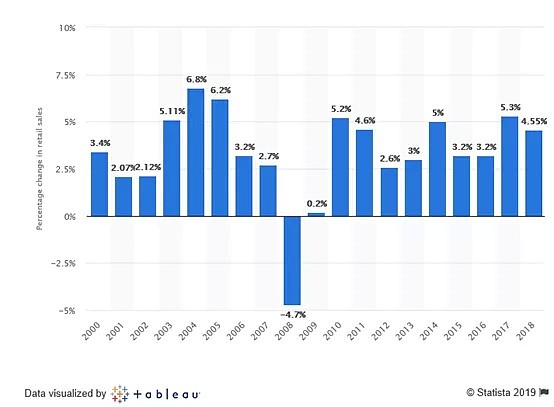

当然,更为有说服力的则是美国圣诞购物季的零售数据:本世纪以来除2008年金融危机之年出现大幅的负增长,以及2009年的小幅增长,2017年----2018年的美国圣诞零售数据水平为本世纪中位数水平上方。(剔除了2008年金融危机)

因消费支出占美国经济活力的三分之二左右,由此可知2018年美国第四季度经济将继续保持高增长;不过,由于“支出超预期上升”叠加“收入不及预期”,因此如果伴随美国居民储蓄率的回升,预计未来的个人消费将会有一定回落。

2、美国的政治环境

美国中期选举落幕,民主党、共和党分别控制参、众两院,特朗普的施政纲领已经不可能完全独立实施,对于2019年上半年,美国值得留意的事件:

a、“边境问题”

2018年圣诞节前四天,美国联邦政府停摆,特朗普与美军方的交流中表示“移民正在流入美国、需要通过边境墙来帮助国家安全”。“在获得边境墙、栅栏或障碍物的拨款之前,联邦政府不会结束停摆状态。”

这是中期选举后,特朗普总统对于民主党插手众议院的“表态”。同时也暗示了,美国施政纲领上分歧将继续。

b、贸易问题上:

“中美贸易问题”其背后牵涉的较为复杂,我们认为不会简单和解,至少特朗普总统会把“中美贸易问题”这颗棋子成为其“民调”掌控的关键,也是为2020大选做准备的重要元素。

对待欧盟的贸易问题(主要是德国),最大的看点则是特朗普对于汽车关税的态度。美国商务部目前正在进行针对汽车进口的“232调查”,调查进口汽车及零部件是否伤及美国国家安全、美国是否应该采取配额和关税组合对其进行限制。

这一报告预计将在2019年2月中旬出台。

从美国开征钢铝关税以来,美国汽车业的原料成本明显上涨,而修正后的北美自由贸易协定(NAFTA)对汽车的生产地和薪资都作出了更严格的要求,美国汽车业已经受到了特朗普政府贸易政策的显著影响。

总而言之,对于美国经济,2019年经济是否会出现“滞涨”信号?对于美联储利率政策,从12月的利率决议声明中可知,美联储有意下修了利率上限,即降低了加息空间和加息次数。

同时美元自2015年来的加息周期,受制于劳动力市场的充分就业以及美国经济增长动能的减弱,这一波加息周期可能接近尾声。

至少市场层面,从2018年12月以来的金融市场表现来看,外汇市场以及黄金对于美联储加息的反应已经弱化。

对于有全球配置观念的投资者,请留意下述观点:

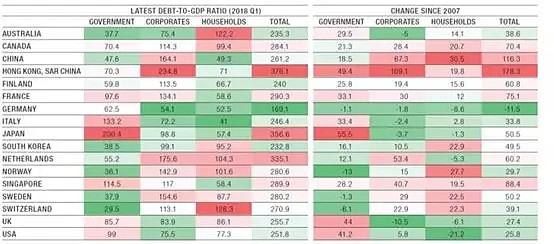

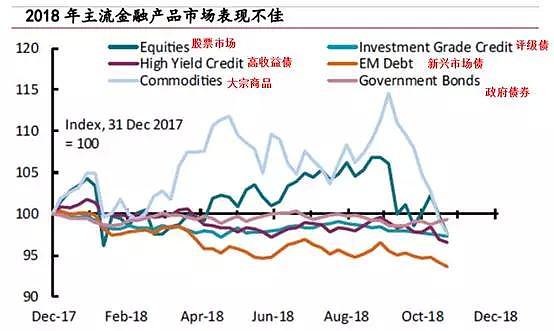

(Source:Lombard Odier)

成立于18世纪的瑞士著名私人银行Lombar的数据研究中,我们可以发现2007年---2018年中,全球主要国家地区的杠杆水平显著升高,比如日本的政府负债由2007年的55.5%水平上升至200.4%,中国香港地区的企业负债则由2007年的109.1%水平上升至234.8%;

美国的整体杠杆水平则由2007年金融危机前的25.8%水平上升至251.8%水平,因此不难想象一点:从中国经济和股票市场的表现看,同时结合欧元区、美国的货币政策动向看,2019年将是一个去杠杆的年份,投资者将开始面临复杂的全球市场重估问题,部分地区的资产表现将存在巨大差异。

AXA Investment (法国安盛集团)预计 2019年全球股市每股收益增长将接近 7%。然而,波动性加剧,投资者情绪疲软,流动性减少,美国短期利率上升,以及股票风险溢价上升等诸多诱因,多元化资产的进一步上行空间有限。

(Source:AXA)

Aegon Asset Management (神盾资产管理公司)建议投资者建立投资组合时,需根据大量资产类别的总回报预期、波动性和相关性,确定每个投资的最佳资金分配。

这个过程不仅要考虑资产的基本情况,还要考虑消极和积极的因素,以确保构建能够经受各种市场信息的稳健投资组合。

Aegon Asset Management对投资者有以下几点建议:

a、全球信贷基本面稳定,全球多数央行将依旧保持低利率状态,美国和欧洲的高收益债券在2019年将面临挑战;

b、不要因“某些事态”就轻易否决整个地区或市场的可投资性,以具体情况了解哪些股票或者行业是受到青睐的;(适用于“熊市”中的A股市场)

c、积极研究分析,因量化宽松导致许多资产的定价有误,投资组合多元化在2019年开始未必有效,另辟蹊径或受到青睐;

参考鸣谢:

AXA Investment International(安盛国际)

Lombard Odier

AegonAsset Management(神盾资产)

对于中期选举结果的分析,可回顾:

11月6日:明天将有大事发生

对于2019年A股、H股逻辑策略回顾:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64