财报“中规中矩”,对于如今的JB Hi-Fi 是好事还是坏事?

当我们还在对2018年底全球股市暴跌而心有余悸的时候,不知不觉澳洲新一轮的财报季已经到来。虽然股市暴跌的阴影仍存,但是近期全球股市的逐渐回暖趋势,确实为澳洲本次的财报季扫除了一定的后顾之忧。

本周一(2月11日),澳大利亚电子产品零售巨头JB Hi-Fi (ASX:JBH) 发布了2019财年上半年财报。财报总体向好,虽然财务数据的涨幅并不是很大,但是较为积极的势头和略高于预期的表现,还是助推JB Hi-Fi 股价在开盘一度上涨7%,并最终收于上涨1.51%至22.92澳元/股。

总体财务表现积极,为后续前景提供支持

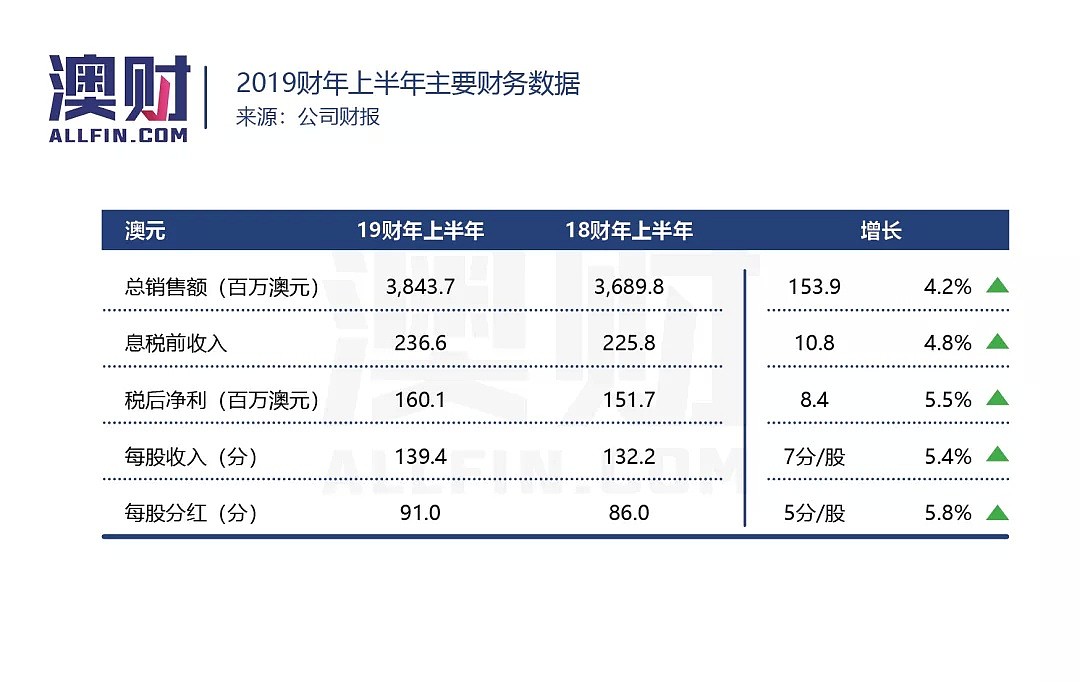

截至2018年12月31日的半年内,JB Hi-Fi 的总销售收入上涨了4.2%至38.44亿澳元;EBIT(息税前利润)上涨4.8%至2.37亿澳元,NPAT(税后净利润)上涨5.5%至1.6亿澳元。集团旗下澳洲市场、新西兰市场和The Good Guys三大部门,皆录得了销售和利润上的涨幅。推动集团每股收益(EPS)增长5.4%至139.4分/股,公司也决定将中期股息提升5.8%至91分/股,派息率65%。

JB Hi-Fi 本次财报的表现虽然不能用“惊喜”“亮眼”来形容,但确实总体势头是积极的,并且也略微超出了市场预期,推动了该公司股价的上涨。但放眼全年走势来看,该公司的股价表现则并不十分理想。目前股价23澳元/股的位置和一年前近28澳元/股的高位仍有较大差距,其中有全球股市动荡的原因,也有零售业整体疲软的因素。

仔细来看本次的财报,JB Hi-Fi最大的市场澳洲市场,仍一马当先为公司作出了最大的贡献,从收入和利润方面都带动了整体业绩的增长。而另外两大部门澳新市场和The Good Guys 的表现则相对暗淡。

澳洲市场表现最佳,带动整体业绩上扬

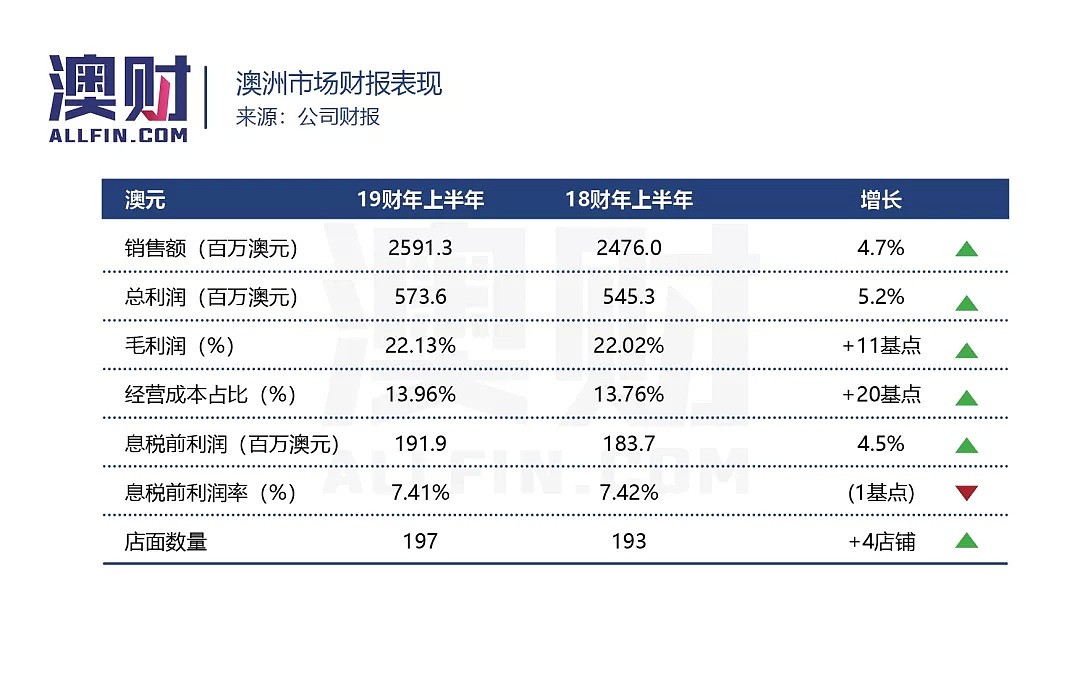

本次财报表现最大的助推力就是澳洲市场的持续表现。本次集团的1.54亿澳元的总收入增长和1080万澳元的EBIT增长中,有75%来自于澳洲市场的增幅。澳洲市场7.41%的EBIT利润率是所有部门中最高的,13.96%的从业成本(Cost of Doing Business)则是所有部门中最低的。

澳洲市场中增幅最大部分的销售,来自于硬件和服务,在上半财年同比增长了6%,可比销售额上涨4.4%。这部分增长主要由通信、游戏硬件、音频、健身相关以及连接技术相关的类别产品推动。

而软件销售则拖了整体的后腿,上半财年同比下降5.6%,可比销售额更是下跌7.2%。其中的关键因素则在于持续下跌的电影和音乐类别产品。值得注意的是,虽然游戏软件类别的销售表现优异,但仍抵消不了整体下跌的趋势。

在这之中我们似乎可以发现,硬件仍将继续成为推动JB Hi-Fi收入增长的重要因素,也从侧面说明该公司主营的电子硬件产品连锁模式,在大方向上仍是符合消费者胃口的。

于此同时我们也可看出消费趋势的变化,无论是愈发精良、深入和多样化的游戏开发,还是火遍全球的竞技游戏,都使得游戏相关主题成为当仁不让的一大消费趋势。

而JB Hi-Fi 中电影和音乐类别的销售下滑,笔者认为其实并不代表消费者不愿意在这些方面消费,而是消费方式发生转变,但这对JB Hi-Fi来说可能并不是一个好消息。一方面越来越多的消费者开始走入电影院直接观看电影,另一方面在线订阅流媒体的崛起,分流了大量的消费者人群。使得在实体店中购买电影和音乐的消费者比例可能在不断缩小。

此外,公司澳洲市场的在线业务也有着良好的增长,销售额同比上涨21%至1.44亿澳元,占了澳洲市场总销售的5.6%。

另一个积极因素是其企业解决方案业务,但可能在长期才能看出更大效果。该业务目前销售额实现了两位数增长,通过有机增长和战略收购,有望实现每年约5亿澳元的长期理想销售目标。

新西兰市场出现好转但力度不足

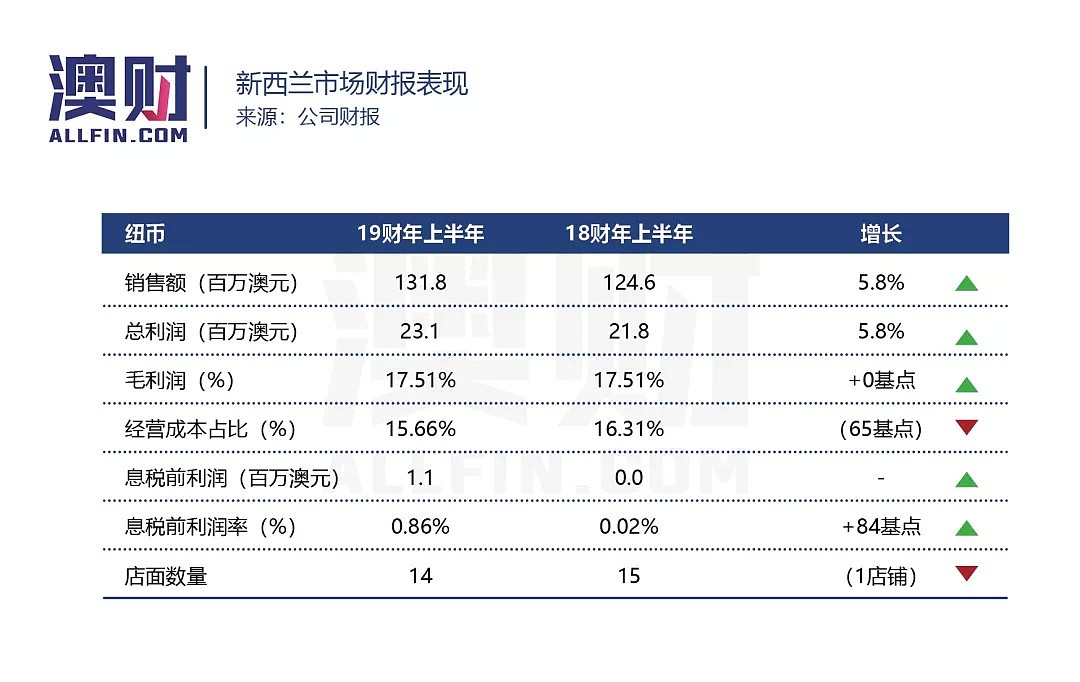

JB Hi-Fi 的新西兰市场部门其实规模占集团总体较小,新西兰市场的店面数量在上半财年总共14家,集团销售也仅有1.32亿纽元。虽然本次销售录得上涨5.8%,但是EBIT方面则仅贡献110万纽元,EBIT利润率为0.86%。

JB Hi-Fi一直在对该市场进行重新定位,在上半财年又关闭了一家亏损店面,任命了新的地区主管。所以该市场目前的状态给笔者的感觉是仍在调整中摸索。

不过在2018财年时,新西兰市场总体的销售和利润不仅是下滑的,并且皆为负值,总体亏损。2019财年上半年的数据相比实则已经好转,并且有希望让新西兰市场的全年数据达到一个更好的水平,因此也是一种积极的信号。该市场的可比销售增幅在上半财年达到了12.6%。

此外,该市场的关键增长产品类别为通信、游戏硬件、健身相关以及配件;和澳洲市场的趋势保持大体一致。

The Good Guys表现温和,但仍为重要支柱

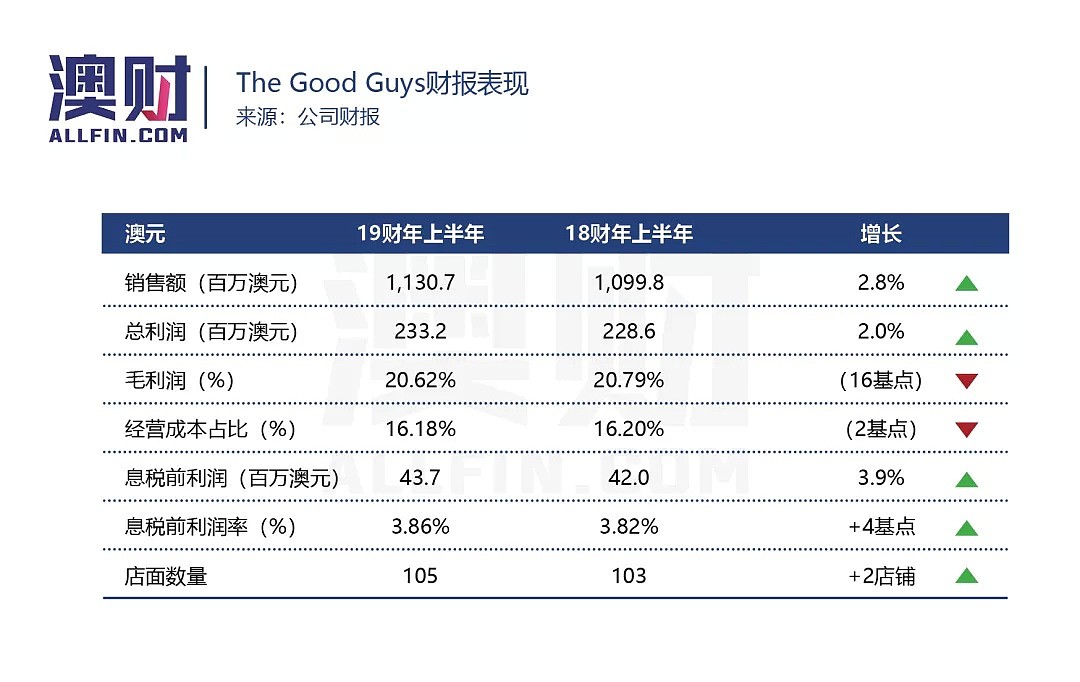

The Good Guys 主营的是白色电器,通常为大型家电,和JB Hi-Fi形成一定程度的业务互补。但其实在如今澳洲零售业疲软、工资增速低迷、房贷压力仍然较重的情况下,消费者们对于购买大型电器的消费意愿已经有削减的趋势。在这样的环境下,The Good Guys的财报数据增幅虽然不大,但表现也算可圈可点。

The Good Guys 的销售收入增长2.8%至11.3亿澳元,EBIT上涨3.9%至4370万澳元,同时可比销售上涨1.5%。该部门的EBIT利润率同比上涨了4个百分点至3.86%。

该部门对集团总收入增长和总EBIT增长,分别贡献了20%和14%,总体的表现稳中有升,推动了集团整体的业务增长。因此JB Hi-Fi对该部门的运营也算是保持了一个积极的势头。

其中,推动The Good Guys业务上涨的关键产品类别为, 冰箱、洗衣机、地板护理清扫、电视、通讯和计算机。The Good Guys的官网销售其实增幅强劲,但是在第三方电子市场的销售则出现下滑,造成了上半财年在线销售总体下滑2.4%。

The Good Guys如果保持这一势头,在全年财报中也将继续为集团利润增幅作出明显贡献,但是JB Hi-Fi 需要解决的是如何加速The Good Guys的发展,提高利润率。

总结与展望

JB Hi-Fi 本次的半年期财报总体来讲“中规中矩”,但也没有跌破预期让投资者失望,同时给下半财年的业绩发展算是形成了一个较为积极的开端。

此外下半财年的第一个月销售数据也较为积极。最新销售更新显示,2019年一月 JB Hi-Fi 澳洲市场和The Good Guys的总体销售分别录得3%和1.8%的增长。新西兰市场则出现1.8%的下跌,但可比销售增长4.1%。

JB Hi-Fi 作为为数不多的ASX上市电子产品零售商,绝大部分投资者都会对其有所了解。虽然澳洲的零售行业目前尚未从低迷中复苏,但JB Hi-Fi在这么有挑战性的市场环境中,仍稳中有进,也展现出了公司的弹性。

该公司预计2019财年全年销售将达到71亿澳元左右,估算同比上涨3.6%。集团19财年NPAT将在2.37亿至2.45亿澳元之间,同比上涨1.6%至5.1%。根据其预期NPAT,该公司的PE估值倍数在10-11倍左右。

在JB Hi-Fi所处的领域,该公司在目前环境下的表现结合其估值倍数,显现出了一定的吸引力。相对于如kogan(ASX:KGN)和Harvey Norman(ASX:HVN)这样的同行,JB Hi-Fi在该行业可能更值得投资者长期关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64