CMC Markets | ‘一鼓作气,再而衰,三而竭’ 三年卖压能否突破?

市场喜欢“买预期,卖事实”,这是一条金融市场的“普世哲学”。随着美国对全球诸多贸易伙伴的贸易冲突升级,美国经济数据出现下滑,上周五非农数据出台,人数仅增加7.5万人,前两个月的报告被大幅向下修正。暗示美国经济增长正在失去动能,市场开始有意押注“美联储降息”。

黄金价格日线上,临近年内高点,再度摆出上攻2年高点的技术态势。

中线方面,投资者则更为关注的是:2016年至今的三年卖压区域1360—1370水平区域是否能有效突破?!

基本面角度看,黄金最大利空提前落地,美联储货币政策“年内难有加息”,不过市场层面也已经提前出现消化。

留意第一波日线上升浪中18年12月至19年2月的升幅,2018年圣诞节后至2019年1月的美联储会议以及一些相关媒体报道,美联储对于当前美元利率水平维持谨慎,态度已经由此前“绝对鹰派”逐渐改变,因此当2月21日美联储FOMC会议中落地“年内不加息”的预期完毕后,黄金价格出现回撤,“买预期卖事实”。

5月30日启动的黄金升势更为伶俐,除了技术层面的整理突破需求外,大国间贸易环境恶化,以及中东伊朗问题带来的地缘政治不确定性催化这波升势。

本周三公布的核心美国通胀数据表现不佳,继续推动金价走高,并加强美联储货币政策转向概率。

短期再度临近1347水平附近年内卖压,时间周期上,下周6月20日将是美联储6月FOMC会议时间节电,小心“买预期,卖事实”。

黄金当前继续上行获得的动能:

1、源自于美联储货币政策转向

美联储有意降息,具体时间周期,市场处于博弈期,开始依据经济数据“押注”每次联储议息会议;

此前我们多次分析到认为美联储降息的时间点很有可能出现在四季度初,圣诞节是全美最为重要的销售季节,往年夏季8月是圣诞订单的数据集中点,因此美对多国的贸易谈判反应,将在夏季的数据变动中来判断是否转移到美零售消费者手中,因此需要时间验证。

因全球供应链一体化的背景下,美国对多国的贸易战,势必会在未来几个月继续影响劳动力市场。

5月美国出口订单、进口指数出现下滑,这与中国加剧的贸易战持续影响,增加了美国公司的不确定性有关。

至此,我们依旧认为首次降息时间在夏季末或者四季度初。

2、地缘政治不确定性上升

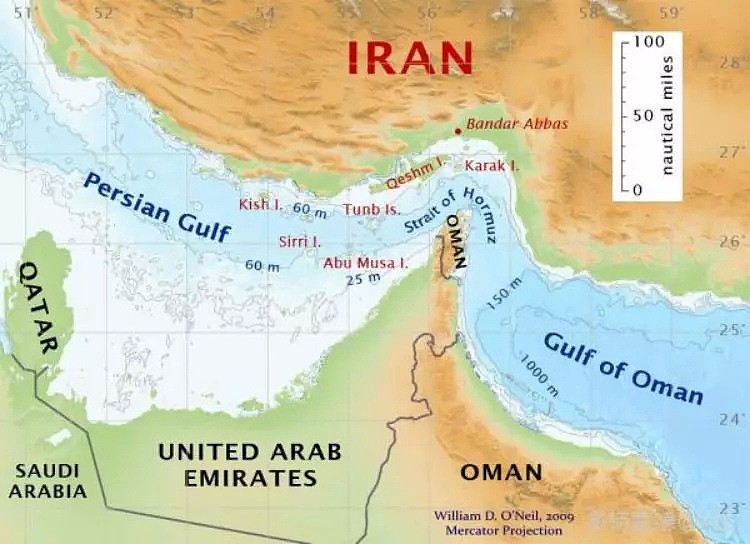

5月发生在阿曼湾阿联酋领海水域的四艘船只遭“蓄意破坏”事件,已经将本因美伊冲突而持续吃紧的地区局势越发推向‘危险边缘’。

阿曼湾位于霍尔木兹海峡的入口处,东接阿拉伯海,西部通过霍尔木兹海峡与波斯湾相连。霍尔木兹海峡的战略意义不言而喻,全球五分之一的石油运输都通过该海峡从中东的石油生产国流出。

伊朗此前曾威胁要关闭该海峡,美国则声称这将引发更广泛的冲突。6月13日包括一艘日本油轮在内的两艘油轮在阿曼海域遇袭起火,一度推升了国际油价(WTI)上涨超2%。

黄金当前趋势波段已经形成,提醒投资者的一点,地缘政治具备不确定性,时而时的呈现“脉冲推动”。

当然如果黄金能够在今年逾越过1360—1370的卖压区域,则技术上的推动将黄金重新推上1400美元水平上方。

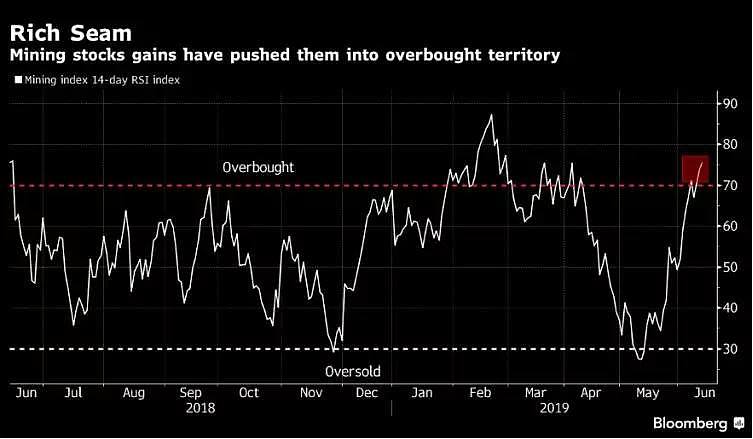

短期角度,年化的RSI指标显示,黄金当前波段涨势可能已接近尾声。该指标的14天相对强弱指数已攀升至76,高于70,显示市场已经进入‘超买’状态。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64