税局严查海外资产 往前追溯10年 大批华人遭调查 频繁海外汇款的注意了(组图)

海外资产和收入:披露还是隐藏?这是个问题,“梦魇”一般的问题!

又一例!

已回国的华人(加拿大PR)被加拿大税局“钓鱼摸底”(“fishing expedition”),要求申报过去10年所有的海外资产和收入。

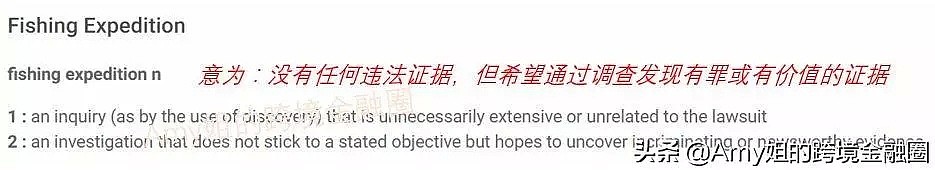

“钓鱼摸底”,就是说没有任何违法证据,但是先摸摸底,希望通过调查发现有罪或有价值的证据。。。

△图:FindLaw法律词典

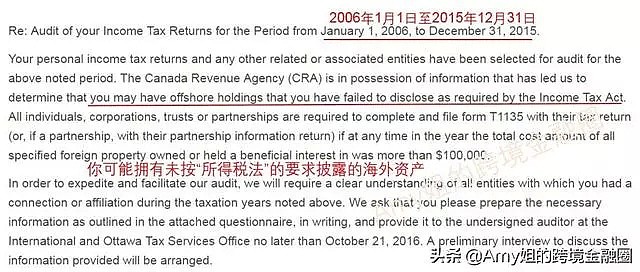

△图:加拿大国家税务部长(Minister of National Revenue)给华人林先生的调

这不是孤例。

这是加拿大税局清查(纳税人)海外资产和收入行动的一角。

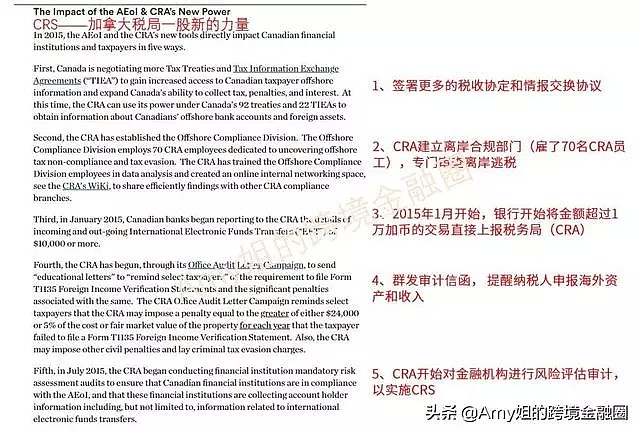

事实上,从2015年1月开始,加拿大政府就要求银行等金融机构,将金额超过$1万加币的交易直接报至税务局(CRA),以核查未申报海外资产的纳税人。

加拿大华人(包括公民、永久居民等),尤其是住豪宅但家庭收入报很低,或频繁接收海外汇款的人要注意了。

一、加拿大税局“钓鱼摸底”华人?

2005年,林先生全家移民加拿大(PR身份),

与大多新移民华人一样,到加拿大不久,林先生就返回中国工作,其妻子女儿继续留在加拿大。

在之后的10年里,林先生仅在加拿大停留了488天,甚至有时全年都不在加拿大。(wai,你的枫叶卡是怎么保住的?)

不过,他每年仍以加拿大税收居民身份报税(T1 tax returns)。。。(或是有意,为保枫叶卡?不想离境清税?或是无意为之。。。)

而只要是加拿大税收居民,其全球所得都要向加拿大报税,

与此同时,只要海外资产在10万加元以上,还要申报海外资产。

被“钓鱼摸底”

或是由于有来自中国的汇款,林先生被“钓鱼摸底”了,

这封来自加拿大国家税务部长调查信(开头),要求林先生及其任何关联实体申报过去10年所有的海外资产和收入。

林先生遂以自己居住天数少和经济利益都在中国为由,改称自己是加拿大非税收居民,过去只是错误地按税收居民报税。

同时,他直接指出加拿大税局是“钓鱼摸底”(“fishing expedition”),而不是善意的审计目的。

以此,拒绝提供资料。

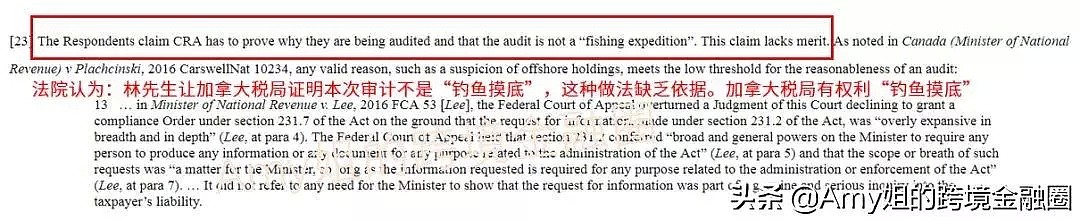

△图:林先生由于不提供资料,与加拿大税局方法庭对峙。(最后法院驳回税局的原因是信件要求林先生个人及关

基于此,加拿大税局与林先生对峙加拿大联邦法院,而法院明确称:

加拿大税局有权“钓鱼摸底”。。。有权要求提供“各种”资料。。。

最后问题的关键点,落到林先生是否为加拿大税收居民的问题。(转税务法庭,待续)

二、加拿大税收居民之伤

是加拿大税收居民,来自全球的所得,都要向加拿大报税。

加拿大税法对税务居民认定复杂,有普通居民(factualresident)或视同居民(deemedresident)两种,在加拿大经常、通常或习惯性居住并生活的个人就是加拿大的税收居民。

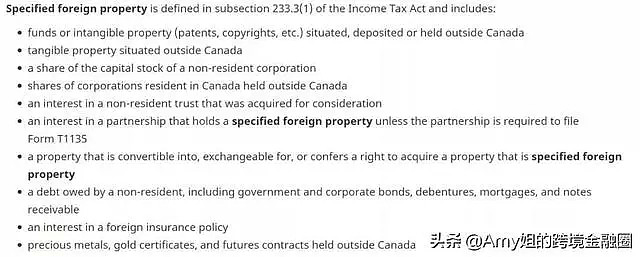

与此同时,海外资产超过10万加元以上的,要向加拿大税局填Form T1135申报海外资产。

△图:加拿大税局,需要申报的海外资产。海外资产在10万~25万加元的,可简单填报。

是加拿大非税收居民,即仅需就加拿大的收入报税,并且,无需申报海外资产。

以此,对于林先生,以及所有移民后(无论加拿大PR还是公民)回国的华人,想拒绝申报海外资产,只能力争成为加拿大非税收居民。

根据加拿大税法对于非税务居民的认定,至少要满足两个条件:首先,在加拿大没有重要的居住关系;其次,一年中待在加拿大的时间不超过183天。什么是重要居住关系?加拿大税法规定,在加拿大有家、有配偶或法律上的伴侣、以及有在加拿大的亲属的人,均属于在加拿大有重要居住关系。如果一个人没有满足这三项条件,与加拿大的社会居住联系不明晰,国税局就会继续以次要条件来考量,包括工作、银行账户、信用卡、驾照、医疗保险等。再往下还有护照等附属衡量条件。

税局怎么看?

比如本案林先生,过去都以税收居民报税,被审计后,又以自己居住天数少(少于183天),且经济利益都在中国为由,称自己是加拿大非税收居民,之前是错报。

而事实上,移民后,其妻女都长期在加拿大生活,税局是可以认为林先生在加拿大有重要居住关系,

有重要居住关系,虽1年内待在加拿大时间未超过183天,税局依然可以认定他是加拿大税收居民。

林先生这种情况很典型,也是大部分移民华人的现状:

夫妻一方空中飞人,留加拿大不超过183天,一方长期在加拿大生活,有意无意按加拿大税收居民申报纳税,基本没报什么收入,且从未申报任何海外(中国)资产和收入给加拿大,经常有(或有大额)来自海外(中国)的汇款。。。

随着2015年加拿大对离岸逃税追查力度加大,CRS实施后境外信息批量换回加拿大税局,又加上法院明确认为税局有权“钓鱼摸底”,

可以预期,后面华人们收到CRA调查信要求申报海外资产的信件会越来越多。

△图:外媒专业机构报道

后记

还有没有救?

有,坦白从宽。

加拿大税局有“自愿披露计划”(Voluntary Disclosure Program,简称VDP),鼓励错误申报的纳税人主动申报和补税,只要偿还有关税项,便可豁免支付有关利息及罚金,但你必须在当局介入调查之前申请VDP。

另外,如果你隐瞒未报海外资产,请一定要偷偷的,

因为加拿大税局还有个“线人计划”(即离岸税务信息计划),欢迎举报,对举报者,奖给税款总额的5%-15%。。。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64