刷屏金融圈,"不差钱"的华为境内首次发债!

9月11日晚间,一个华为“借钱”的段子火了,刷屏金融圈。

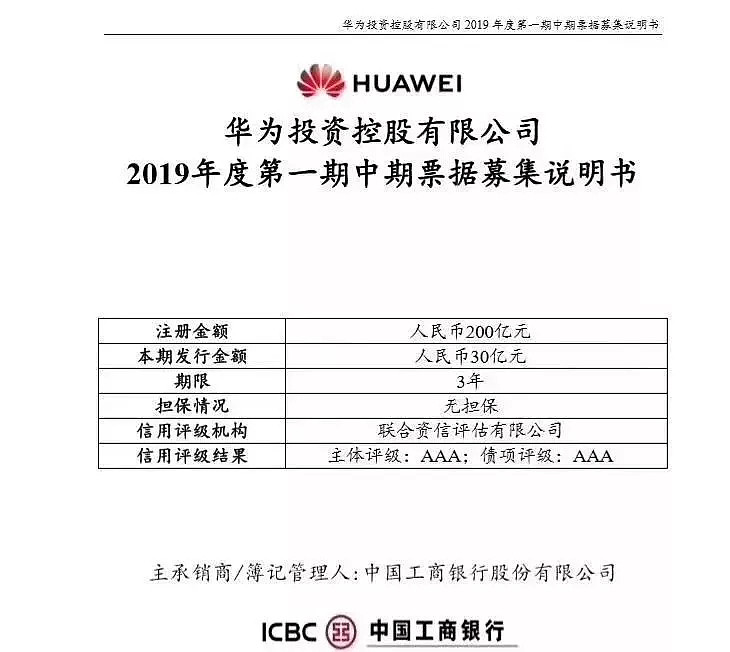

原来,华为投资控股有限公司(下称华为)正筹划在银行间市场发行两期共计60亿元中期票据,两期发行规模各30亿元,期限均为3年;两期评级机构为联合资信评级,主体长期信用等级和债项评级均为AAA。

01华为境内首次发债

根据中国银行间市场交易商协会网站消息,华为提交了2019年度第一期和第二期中期票据的注册材料,两期中票各募集30亿元,项目状态显示为“预评中”。

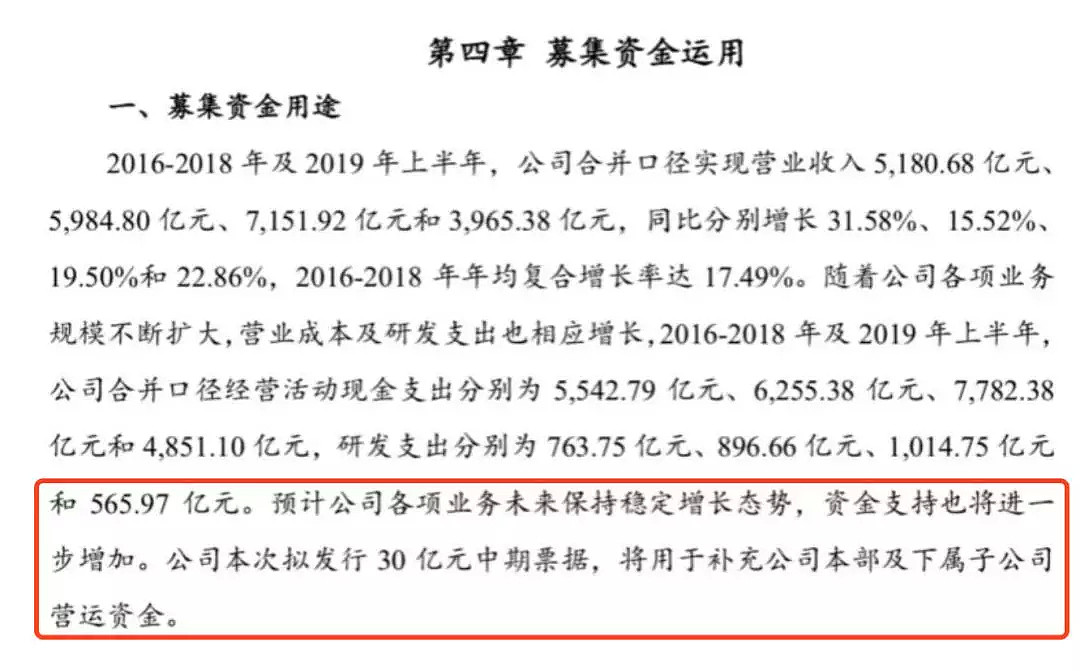

第一期的主承销商为工商银行,第二期的主承销商为建设银行,募集资金用途均是为补充公司本部及下属子公司营运资金,发债原因主要是“预计公司各项业务未来保持稳定增长态势,资金支持也将进一步增加”。

根据募集说明书,华为曾于2015年、2016年和2017年在境外发过四次美元债券,共计45亿美元,均未到期;另外还有两单点心债,共26亿人民币,已完成兑付。

华为此前并未有过在境内发债的经历,因此本次中票的发行也将是其在境内债券市场的首秀。

02华为发债并不是缺钱

值得注意的是,在此次的中票募集说明中,华为的财务状况也向市场揭开了面纱。

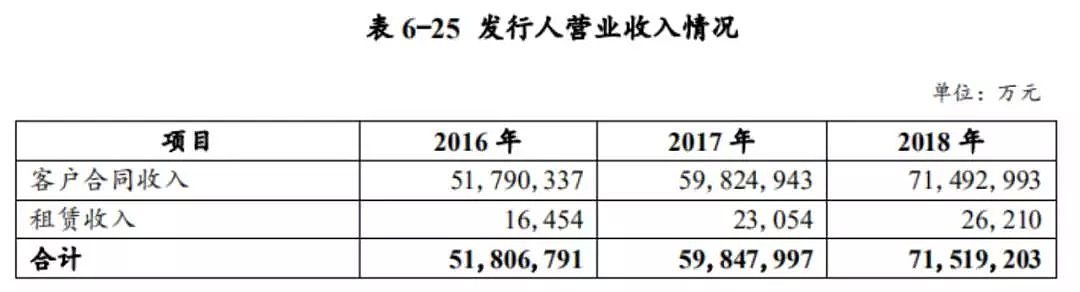

财务数据显示,2016至2018年及2019年上半年,华为公司合并口径实现营业收入5180.68亿元、5984.80亿元、7151.92亿元和3965.38亿元,同比分别增长31.58%、15.52%、19.50%和22.86%,2016至2018年年均复合增长率达17.49%。

华为趴在账面的现金资产也逐年增加,近三年及一期末,公司的货币资金余额分别为1254.82亿元、1572.65亿元、1840.87亿元和2497.31亿元。2019年上半年较201年末增加6,564,372万元,增幅35.66%。

截至2019年上半年底,华为净资产、总资产分别为2454.87亿元和7057.16亿元。今年上半年华为营收达到3965.38亿元,归属于母公司的净利润达到 348.83亿元。

可以说,单就账面资金而言,华为可谓是并不缺钱。

在此次融资之前,华为公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主(过去5年占比约90%),外部融资作为补充(过去5年占比约10%)。

华为方面表示,中国境内债券市场快速发展,目前市场容量全球第二,债券融资已成为中国境内重要的融资渠道之一,公司通过境内发债打开境内债券市场,将进一步丰富融资渠道,优化整体融资布局。

03评级机构列出华为七大优势

对于这种财务状况,信评公司表示“主体偿债风险极小,本期中期票据的偿还能力极强,违约风险极低。”

联合资信对债券主体和债项均给出了AAA的评级,归纳了华为七大优势:

一.其运营商业务经营稳健,拥有通信业界完整的、端到端的产品线和融合解决方案,在基础研究、专利规模、底层技术支持、5G 技术及标准制定等方面构建了显著的竞争壁垒和规模优势,规模效益和客户资源优势显著;二.研发投入力度大,在《2018 年欧盟工业研发投资排名》中位列全球第五,截至2018 年底,累计获得授权专利87805 项,其中中国授权专利累计43371 件,中国以外国家授权专利累计44434 件,90%以上专利为发明专利,技术优势非常凸显;三. 公司消费者业务占据较强市场地位。根据IDC 数据(Worldwide Quarterly Mobile Phone Tracker),华为2019 年Q1 出货量5,910 万台,增长50.2%,全球市场份额从2018 年Q1 的11.8%上升到2019 年Q1 的18.9%,排名第二位;四. 华为发布业界首款基于3GPP 标准的端到端全系列5G 商用产品与解决方案,截至2019 年6 月底,公司已和全球领先运营商签定了50 个5G 商用合同, 5G 基站全球出货量超过15 万个;五.华为建立了独特的高效运营管理体系(包括保障业务稳健开展的业务连续性管理机制),以及不断优化的扁平化管理和差异化激励机制;六. 华为资产规模大且持续增长,近年来营业收入和利润规模不断增长,整体盈利能力很强;债务负担较轻,现金类资产充裕,偿债能力极强;七. 华为EBITDA 及经营活动现金流净额对本期中期票据保障程度高。

不过联合资信也提到,国际政治经济环境复杂多变等情况,对华为的资产和业务全球化布局带来了一定的不确定性和管理难度。

此外,联合资信还指出,华为的研发费用、折旧摊销等刚性成本持续处于较大规模,若未来业绩增长未如预期,利润增长将承压。

04会发到什么样的利率?

最后,对于蠢蠢欲动的机构投资者来说,就只剩下一个问题了:到底会发到什么样的利率水平?

有市场人士猜测,2019年以来,所发行过的普通3年期MTN,最低簿记利率为3.35%,分别是19汇金MTN013、19中建材MTN003和19三峡GN002,发行时间均为2019年8月。

债券圈已经有固收人士高呼“票面利率高于国债多少不知道,但期待史上最强全场倍数”,类似的呼声不绝于耳。

对于本次中票的认购情况,一位资深债市从业者分析说,“估计还是银行会拿大头,非银大多是看个热闹,毕竟做回购的时候,不见得能押得出去。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64