澳财有道|澳洲股票市场未来的“王者”是谁?你可能想不到

德勤(Deloitte)指出,在20年内,养老基金持股比例将占整个澳大利亚股市的近2/3。届时,养老基金可以直接任命上市公司的董事会成员。

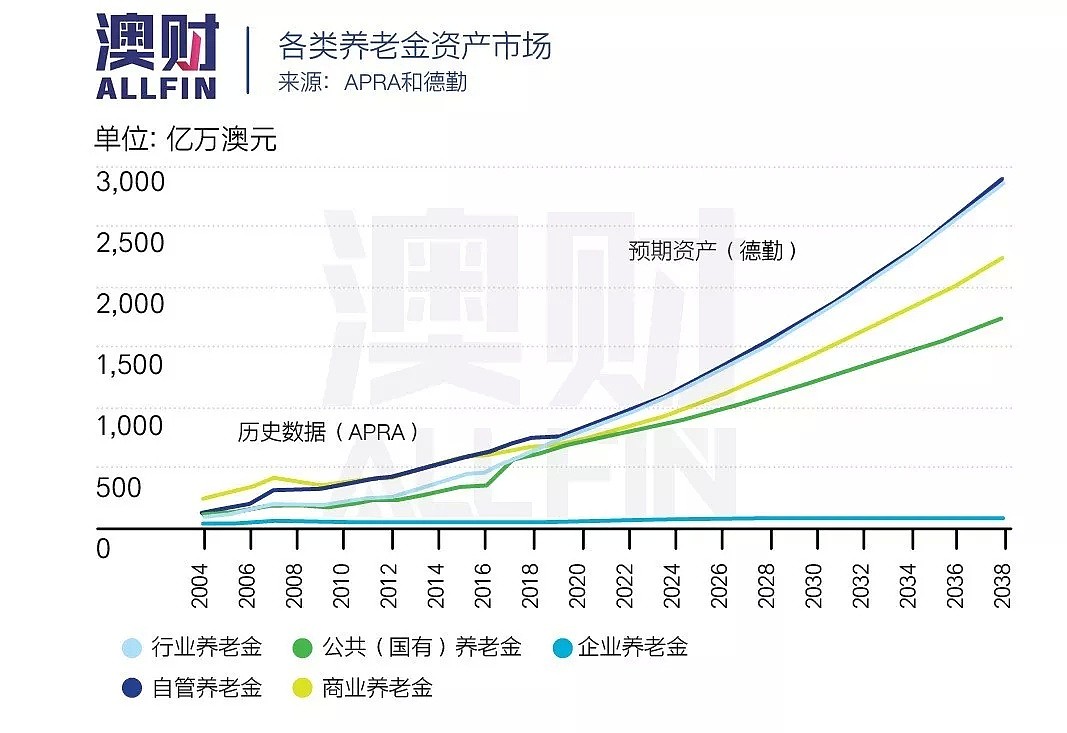

德勤的建模显示,未来20年,养老基金池的资金规模将从2.9万亿增加到超过10万亿澳元。届时,少数几家大型基金将持有澳交所上市股票总市值60%的股份。

本周早些时候,养老基金(尤其是工业和公共部门基金)已经展示了其强大的实力。在西太银行首席执行官布莱恩•哈泽尔(Brian Hartzer)引咎辞职一事中,养老基金扮演了关键的角色。

德勤养老基金合伙人罗素·梅森(Russell Mason)表示:“许多基金会员数量庞大,作为这些会员的知情投资代理人,养老基金可以让公司董事和高管对其决策负有更大的责任。”

“我们认为,这种趋势在未来几年内会进一步强化,并且很有可能发展为这种情况,即养老基金对持有大量股份的上市公司直接任命董事会成员。”

在澳大利亚,行业养老基金由工会和雇主共同管理。本周,行业养老基金达到了一个新的里程碑,即行业养老基金的规模超过了自管养老基金,成为2.9万亿养老金储蓄系统中的最大参与者。

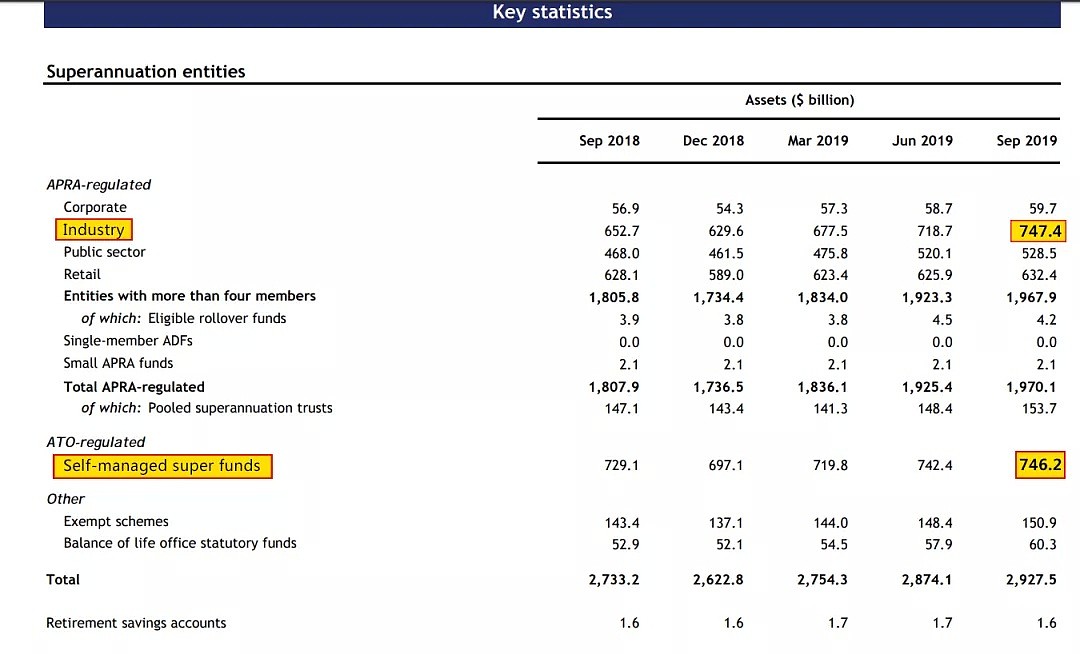

澳大利亚审慎监管局(Australian Prudential Regulatory Authority,APRA)提供的最新数据显示,截至今年9月的一个季度内,行业(Industry)养老基金收入新增45亿澳元,达到7474亿澳元,高于自管养老基金(Self-managed super funds)的7462亿澳元。(见下图)

APRA季度养老金业绩统计报告(2019年9月)

澳大利亚行业养老基金协会(Industry Super Australia)首席执行官伯尼·迪恩(Bernie Dean)表示:“这一结果归因于行业基金年复一年的出色投资业绩,以及会员至上的原则。”

“我们应该从两方面来看待行业基金的增长。一方面,我们看到消费者对皇家委员会曝光的涉事基金用脚投票。另一方面,了解情况的知情人士看到了行业基金的长期业绩,并做出了转换的决策。”

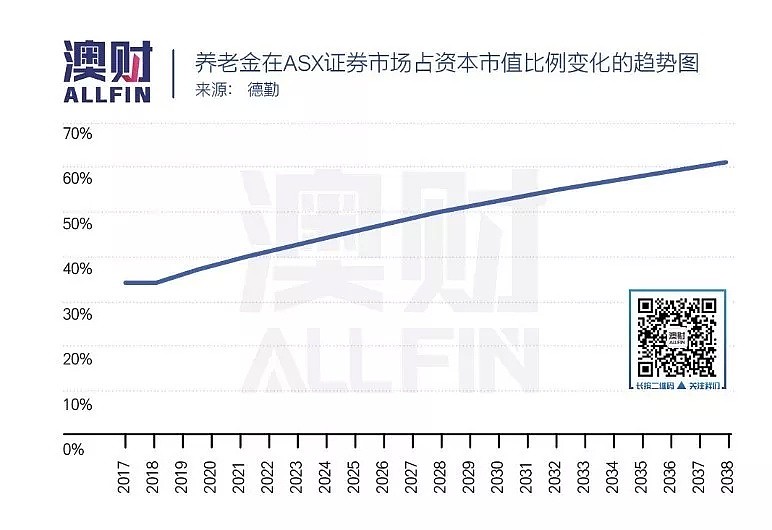

Mason也指出,一些养老基金的持股比例非常大,足以在上市公司董事会中任职。“目前,养老基金对澳大利亚股票的总投资约占澳交所总市值的35%。”

“如果他们保留相同的投资分配比例,那么到2038年,这一投资份额将增加至超过60%,几乎是目前的两倍。届时,他们将主导澳交所的股权投资。”

“这也带来了一个关键问题,鉴于有个人和公司寻求非养老基金投资,澳交所是否具备足够的能力来满足养老金的投资需求。”

双头局面

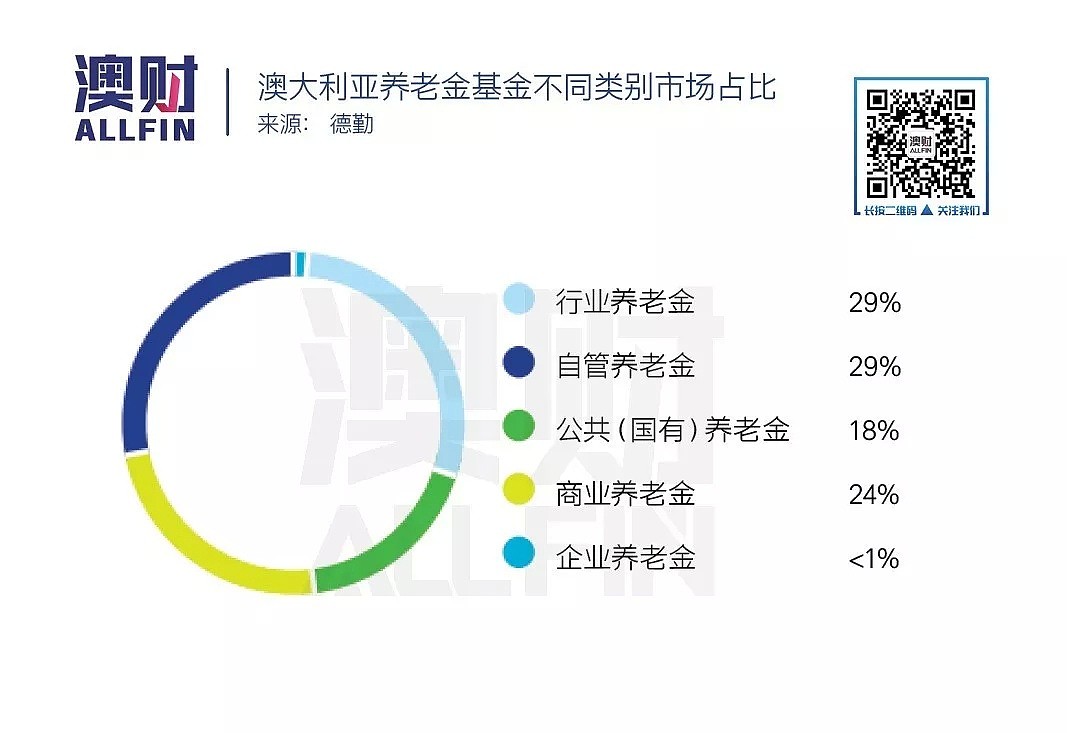

德勤表示,在未来的二十年中,行业养老基金和自管养老基金(SMSF)将齐头并进。到2038年,行业养老基金和自管养老基金将各自拥有29%的市场份额。

报告称:“我们的预测表明,行业基金将强劲增长,在未来几年内成为和SMSF齐名的最大细分市场,到2038年,各基金的资产规模将达到3万亿澳元。”

德勤精算师戴安娜·萨默维尔(Diane Somerville)表示,假设2025年雇主强制养老保险缴纳比例增加至12%,澳大利亚的养老金体系在未来二十年内将增长257%。

但是,如果“低增长持续时间延长”的预测准确,养老基金增速有可能会放缓。

她说:“如果退休人员被迫提取高于预期比例的退休储蓄以满足低回报环境下的需求,那么2038年资产增长至超过10万亿澳元的规模将有所放缓。并且,对政府退休金的需求相应地会增加。”

在这份报告中,德勤还确定了养老基金持股比例大幅上升的三种潜在后果:

由于需求量很大,澳大利亚国内股价可能出现虚高。

越来越多的基金组成财团,将整个上市公司私有化。

如果养老基金自身不能持有这么多的股票,则可能需要更多地使用综合投资(如期权合约)来获得实际股票投资的回报。

澳洲养老金的基本分类

行业基金(Industry Super Funds):通常行业基金对所有人都开放,但也有一些必须从事某个行业,才可以加入那个行业的公积金。

商业基金(Retail Super Funds):这些基金的管理者通常都是大型的商业银行或投资公司,对所有人都开放。

企业基金(Corporate Funds):通常需要在某个指定机构工作,才能成为这个机构开设的企业基金的客户。

公共基金(Public Sector Funds):这些基金的客户一般是联邦政府、州政府或是地方政府的雇员。例如昆士兰州政府的雇员才能加入Q Super。

自主管理基金(Self-Managed Super Funds,即SMSF):自主管理基金与其它类别的基金无异。但是管理基金的重担需要客户自己承担,同时与基金相关的投资决定和法律权益全都需要自己打理。成立并运营自主管理基金是一个非常重大的投资决定,需要首先与一位经过资历认证的相关专业人士进行沟通。

主要行业参与公司

主要零售基金包括由联邦银行,AMP,NAB和Westpac经营的基金。主要的行业基金包括CBUS(建筑工会),AustralianSuper,REST(零售业),HESTA(健康医疗行业),HOSTPlus(酒店、旅游、娱乐和体育行业)和UniSuper(高等教育行业)。主要的国有基金包括First State Super,QSuper和澳大利亚政府的联邦养老金计划(Commonwealth Superannuation Scheme)。主要的企业基金包括澳洲电信(Telstra)和澳洲航空(Qantas)的养老金基金。

1. AustralianSuper

市场占有率:5.4%

类型:行业基金

截至2017年6月30日,AustralianSuper拥有超过220万会员,管理的资金超过1200亿澳元,是澳大利亚管理资金总量最大的基金公司。该基金的总部设在墨尔本。在到2018-19财年的五年中,AustralianSuper的资产增长显着,基金资产的年均增长约14.8%。

2. AMP

市场占有率:4.4%

类型:商业与企业基金

AMP是澳大利亚最大的零售和企业养老金基金之一,旗下的养老金产品主要有AMP Superannuation Savings Trust, 以及MyNorth Super和NM Super等。到2018-19财年的五年中,AMP养老金收入以每年约4.1%的速度增长,表现不及整个行业。

3. QSuper

市场占有率:4.0%

类型:国有基金

QSuper是管理昆士兰州政府雇员养老金的国有基金,总部位于布里斯班。该公司是昆士兰州最大的养老金基金,拥有超过56.6万名会员。其管理的资产在截至2018-19的五年中,以约每年18.2%的速度增长,跑赢整个行业。

4. 澳大利亚联邦银行(CBA)

市场占有率:3.7%

类型:商业基金

联邦银行旗下的Colonial First State(CFS)投资和CFS全球资产管理业务都参与了养老金管理活动。CFS所管理的养老金资产以每年约9.8%的速度增长,略逊于整个行业。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64