澳股7000点了!但今年回报不会好?

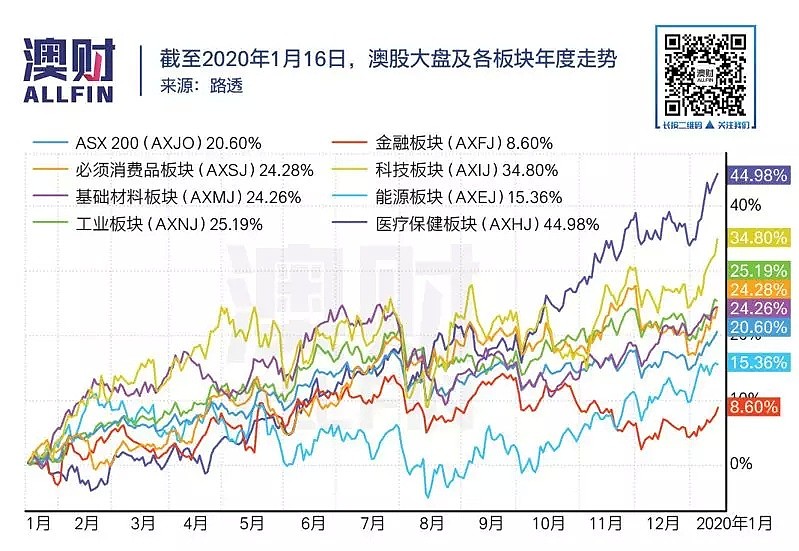

中美于本周三(1月15日)成功签署了第一阶段贸易协议。受此利好驱动,澳大利亚股市昨天(1月16日)开盘大幅上涨,突破7000点大关,创下历史新高。

截至今天收盘,澳股S&P/ASX 200连续4天上涨,一周涨幅2.48%,至7064.1点。

澳财网特约评论员、博满金资首席执行官高松谕就市场动向和投资趋势进行了分析。

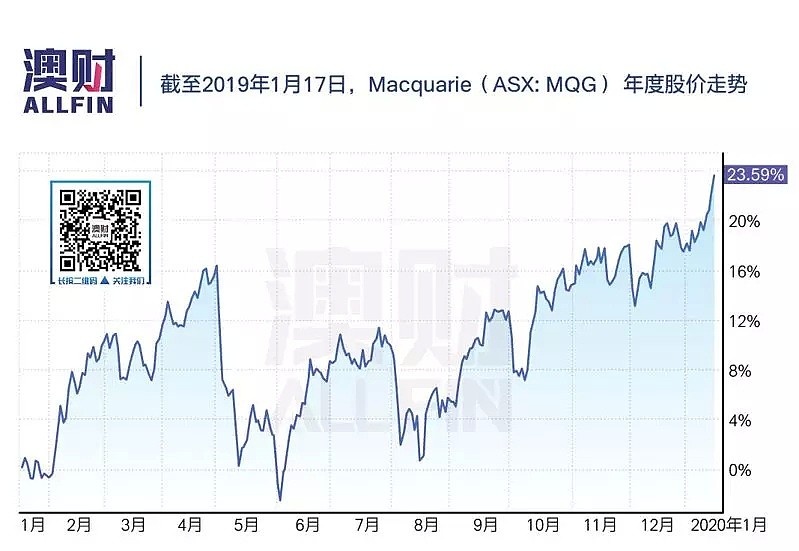

在本轮上涨周期中,一系列蓝筹股表现不俗。医疗保健公司CSL、投行麦格理(Macquarie)、和零售商JB Hi-Fi等股价均创下历史新高。

值得一提的是,尽管因许多基金经理仍持观望态度造成交易量相对较小,但是,S&P/ASX 200指数还是触及了历史新高7088.10点。

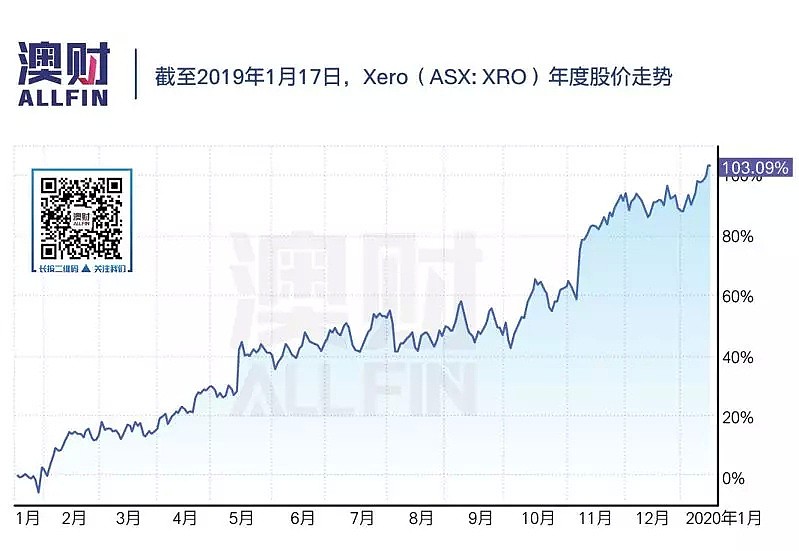

此轮上涨过程中,其他创新高的S&P/ASX 200股票还包括:Xero、Aristocrat、James Hardie、Ansell、Breville、Downer、EML Payments和National Storage REIT。

许多投资者的关注点都集中在CSL上。该公司股价突破了300澳元大关,昨天一度达到每股300.58澳元的峰值水平。受益于股价大涨,CSL公司市值达到1350亿澳元,仅次于澳大利亚联邦银行的1480亿澳元。

麦格理(Macquarie)昨天盘中触及历史高位每股142.63澳元,成为一家市值超过500亿澳元的大公司。

Xero作为股价最高的科技股,昨天触及最高值86.48澳元,市值也达到了122亿澳元。

投资公司Mirrabooka董事总经理Mark Freeman评论:“这是前无古人的时刻。”

“尽管有些人专注于市盈率水平,有些人在追逐收益率。但是,眼下的确有一股钱追着资产跑的感觉。”

“很多人之所以买股票是因为他们无法从固定收益中获得收入,并且他们和我们炒股注重质量的模式截然不同。”

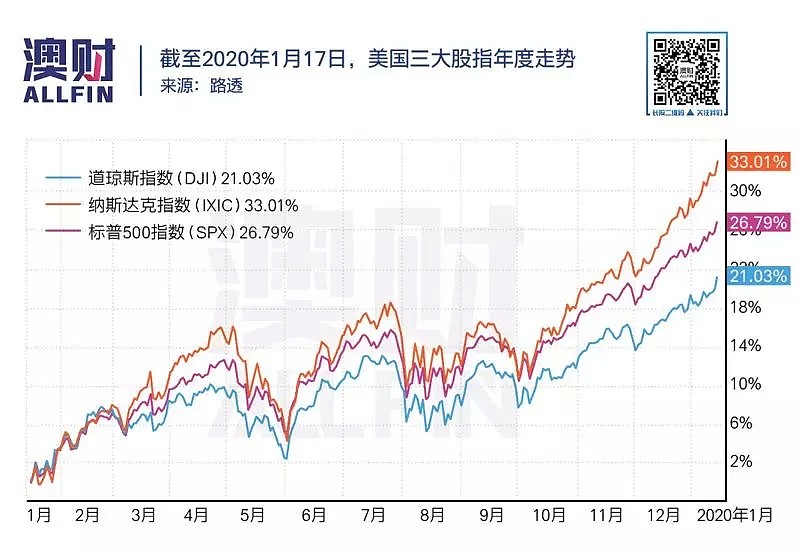

由于中美签订了第一阶段贸易协议,美股三大股指集体收涨,道琼斯指数、标普500指数也都创收盘新高。截止16日收盘,道指涨0.32%,标普500指数涨0.19%,纳指涨0.08%。

根据公布的文本,这份长达96页的中美第一阶段贸易协议分为九个章节,包括序言、知识产权、技术转让、金融服务、食品和农业、汇率和透明度、扩大贸易、双边争端处理机制以及最终条款。

花旗银行高经济学家余向荣估计,该协议中有关撤回部分9月新增关税的做法,有望提高中国经济增长0.2个百分点。

他说:“对于市场而言,目前的事态发展令人高兴。”

在美股大涨的带动下,澳大利亚股市在亚太地区表现最强。1月14日中国的上证综合指数持平,日本的日经225指数上涨0.7%,恒生指数下跌0.3%,KOSPI指数上涨0.3%。

大盘市盈率创历史新高

但2020年收益恐不如2019年

通往7000点的道路并非一帆风顺,2007年末全球金融危机席卷全世界,澳大利亚也深受影响,澳股在2009年跌至3145点的低点,直到2017年底才重回6000点。也就是说投资者等待了十年的时间,市场才能恢复到危机之前的水平。

券商Bell Potter机构销售和交易负责人理查德·科普森(Richard Coppleson)表示,在10月至12月下跌或横盘整理后,高市盈率股票卷土重来。

Coppleson指出:“很多专家提醒我们,这些股票市盈率极高,都存在高估的问题。”

“因此,在糟糕的12月季度中,我们看到一些机构降低了持仓量。因此,很多'热钱'退出了。”

Coppleson警告称,如果调整幅度为15%至20%,“这些股票中的几乎每一只都会受到打击”。不过,他仍然预期,其中大多数股票能在今年年底之前再创新高。

然而,随着本地市场12个月远期市盈率达到近18倍的历史新高,并且股息收益率跌至十年低点,不到4%。今年上升的潜力将低于2019年。2019年,澳大利亚股市上涨了18.3%,为过去10年中最好的一年。

GSFM顾问斯蒂芬·米勒(Stephen Miller)表示,受央行释放流动性的驱动,去年全球和澳大利亚股票收益录得强劲增长,这一点令人惊讶。据其预计,投资者应期望2020年的总回报率(包括股息)不超过5%。相比之下,2019年的总回报率则高达23.4%。

“货币政策几乎已经用尽,持续的全球紧张局势,例如中美贸易谈判、美国和欧洲政治、最近的伊朗,都意味着风险信息可能不对称,都可能成为不利因素。”

去年的“腥风血雨”令人意外,但是当一切变得“美好”,市场又容易沾沾自喜。“当出现问题时,调整可能会更短,但也可能会更深,投资者需要警惕这种可能。”

“仍然存在很多不确定因素。虽然某些地缘政治问题在12个月前就存在了……但是,仅需一两个问题就会立即爆发,届时市场就会出现资金外逃的情况。”

令人担忧的是,随着中央银行在全球范围内货币政策弹药用光,当局遏制这种下跌后果的手段会变得非常有限。

Miller说道:“我们可能会看到澳大利亚现金利率降至0.25%。但是,我不认为澳大利亚会采取任何有意义的量化宽松。并且,量化宽松也只会让事情变得更为艰难。”

“在2020年的某个阶段,联邦政府可能不得不放弃财政预算盈余。但是,如果要缓解严重的经济下滑,则需要一种能够迅速实现的机制。”

花旗集团最近将S&P/ASX 200的目标设定为7000点,并且维持减持(underweight)的评级,理由是估值昂贵、收益和股息上涨乏力、高派息率降低了股票回购的范围。

大机构专家如何看待2020年澳洲股市?

今年伊始,《澳大利亚金融评论报》就澳股2020年走势向各大投资机构的市场策略师进行调查。许多领先的市场策略师就曾表示,今年澳大利亚股市将打破2019年的高点,突破7000点关口。尽管如此,他们也警告称,今年可能无法实现去年两位数的回报。

全球增长的逐步改善被视为推动今年股市上涨的驱动力。在这一年中,资源和能源股票将成为潜在的收益来源。

但是,日前美国和伊朗之间日益紧张的局势凸显了全球贸易的风险,并且可能成为股票市场的“痛点”,在利好油气生产企业的同时,可能会抑制资源股票的涨幅。

图/澳大利亚金融评论报

摩根士丹利(Morgan Stanley)澳大利亚股票策略师克里斯·尼科尔(Chris Nicol)预计,尽管有所改善,但是今年的收益增长仍将保持低迷。“我们的确认为在2020年晚些会出现收益周期的转变,但是这与2021财政年度收益预测更为相关。”

MST Marquee高级分析师Hasan Tevfik表示:“今年公司不得不付出更多努力让投资者满意,因为今年和2019年存在两大截然不同的因素,即今年央行不能像去年那样的减息、并且去年市场的估值相对要低。”

和其他市场观察人士一样,Tevfik认为企业盈利增长将是2020年股市上涨的一大障碍。“考虑到市盈率需要业绩来支撑,这使得市场估值相当紧张。我们认为市盈率目前处于峰值。这巩固了我们对2020年大盘指数增长有限的预期。”

1

价格还是收益?

尽管接受调查的大多数市场策略师表示,他们预计S&P/ASX 200 指数将达到或超过7000点,但是摩根士丹利澳大利亚股票策略师Chris Nicol并不乐观。“我们将2020年底的价格目标定为6700点。该预测的假设条件是当前水平的收益存在下行风险,而支撑条件相对较少。”

鉴于S&P/ASX 200 指数在2019年最后一个交易日结束时为6684点,因此摩根士丹利的预测相当于2020年是除股息收益外几乎没有回报的一年。

根据摩根大通(JPMorgan)的预测,到2020年底,指数价格目标为6900点。这同样反映了人们对有限收益增长的担忧。

摩根大通澳大利亚研究部负责人杰森·斯蒂德(Jason Steed)认为:“市盈率将停滞在当前水平,收益增长将为2020年的回报提供主要支持。”根据Steed的说法,摩根大通(JPMorgan)估计到2020年收益增长介于3-5%之间。

RBC Capital Markets股票主管Karen Jorritsma则认为:“通常,我们预期每股收益增长为正,但不及2019年强劲。”

“鉴于市场上的资金压力和债券收益率低迷,市盈率似乎将继续扩大,这使得股票几乎成为了强制性资产配置。”

受到债券利率和现金回报率下降的支持,S&P/ASX 200指数在2019年实现了18.4%回报率。

由于经济学家预期澳联储年内至少降息一次,现金回报改善的可能性为零。

然而,瑞士信贷(Credit Suisse)策略师达米恩•博伊(Damien Boey)认为,股价可能相对于收益将继续上涨。Boey估计每股收益将增长7%,但今年实现倍数扩张的机会很小。

2

选股很重要

去年,市场无视不确定的贸易环境和疲软的经济状况,大盘指数实现了自2009年以来的最佳表现。2009年,全球金融危机导致大盘下跌了40%。

相比之下,今年接受调查的策略师预计,大盘指数的回报率预计在0.25%至6.22%之间。

尽管Tevfik认为大盘的目标为为7100点,但是他也同意年内回报相对不大。“我们仍然相信我们处于一个长期的牛市中。但是,由于较高的起始估值和较弱的利润复苏,2020年将是各种综合因素影响的一年,而不是资产类别强劲增长的一年。”

“在这样的背景下,选股将变得更加重要。”

有些股票策略师还认为,价值股票的轮换将为2020年定下基调。

摩根士丹利的Nicol指出,财政政策将发挥更大的作用。“由于美国贸易和英国选举所带来的不利风险,市场焦点可能转移至关注当前的基本面。”

“当观察国内外局势,我们会发现财政政策兴起的趋势。结合摩根士丹利认为全球增长复苏出现转机的预测,价值型股票将脱颖而出。”

3

财政因素

但是,Nicol承认,如果在5月预期的预算盈余后没有放松财政的迹象,那么财政支持可能会生变。“如果不克服这一点,则情绪、增长和收益的下行风险将再次盛行。”

Jorritsma还强调了全球形势,并指出,尤其是美国和英国的事态发展将鼓励今年的冒险情绪。

他说:“明年的关键主题将在很大程度上受到宏观前景的驱动。我们有关于英国退欧的结果,还有需要消化的结果,即将举行的美国大选以及特朗普是否再次当选的结果。”

尽管英国脱欧、美国总统大选的结果以及中美贸易争端将继续成为2020年不确定性的根源,但经济复苏将在这一年提振资源和能源股票表现。

Nicol评论:“我们的重点是大宗商品、能源和铜,这些都是要增持的资源领域。”

同样,摩根大通的Steed预计今年将是低波动性行业(例如消费必需品)和增长性行业(例如医疗保健)轮换的一年。取而代之的是优先选择能源、材料和金融方面的机会。

4

价值前景

无论是瑞士信贷的Boey还是RBC的Jorritsma,对价值前景尚不十分确信。

Boey表示,他没有行业偏爱,但偏爱质量过硬的公司。“我们正在寻找具有高盈利能力、高派息、安全性和增长性的行业和股票。A-REITs和医疗保健公司正式基于该筛选原则。”

Jorritsma则认为科技股等增长型行业很有可能表现良好。“我预计在美国大选之年,贸易风险将是一个主题,因此我会很乐意持有科技股。”

“很多此类具有结构性的利好因素,并且在破坏现有市场或扩展到新行业时享有无与伦比的需求。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64