美联储的踩雷游戏:百年租车巨头Hertz只是开始

导读:对于持有大量企业债券ETF的美联储而言,接下来几个月势必会面对越来越多的“Hertz困境”。

01

发生了什么?

美国第二大租车巨头赫兹(Hertz)在刚刚过去的周末提交了破产保护申请,而就在赫兹租车破产的10天前,美联储委托贝莱德在二级市场购买了Hertz的企业债。

虽然美联储主席鲍威尔表示,美联储只购买范围很小的高收益“堕落天使”债券(即原本是投资级,直到近期才降级至垃圾级的企业债),美联储的垃圾债市场“干预行动范围非常窄”,不会大范围全面买入垃圾债,但美联储“踩雷”还是引起市场一片喧哗。

02

为什么发生?

今年3月,为支撑企业债市场恢复运作,美联储推出了二级市场企业信贷便利工具(SMCCF),通过SPV购买美国投资级企业债和“堕落天使”债券,还可以直接购买类似于HYG、JNK这样的垃圾债ETF。

而HYG、JNK等市场规模最大的垃圾债ETF都配有赫兹租车。

市值233亿美元的HYG拥有四笔Hertz债券总价约5000万美元;市值115亿美元的JNK手上则拥有价值约3000万美元的Hertz企业债。两家ETF都持有Hertz去年11月发行的债券,目前已经处于零支付的状态。

03

暴露了什么问题?

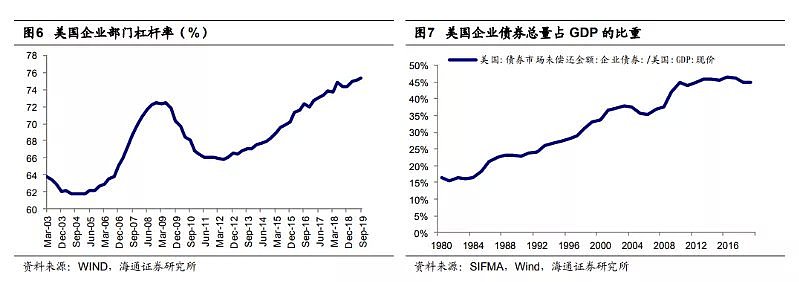

和2008年金融危机之后十年美国家庭经历的彻底去杠杆不同,美国企业债规模在过去十年显著增长,这很大程度上得益于美国长期低利率环境使得僵尸企业得以存续;

此外,过去很长一段时间以来,美国企业的借款中有很大一部分并未用于投资以提高自身的生产力,而是通过债务筹集资金用于收购和股票回购。

过去十年美国公司利润确实有了显著增长,盈利强的公司自然有现金流支付利息,问题是大量企业借入的钱并投入生产并不能产生足够的利润。

大量僵尸企业并没有在疫情冲击下被市场自然出清,美联储出手相助进一步助涨了这部分企业的存续与加杠杆。对于那些急需融资的企业而言,借入新债的成本非常高昂,且在营收和利润下滑的环境下其偿债能力受到进一步威胁。

美联储的救市行动避免了美国经济的短期痛苦,但不断扩张的债务意味着复苏很可能极为迟缓、艰难。有人把美联储购买企业债的行为比作向一个快冻僵的人施援一条湿毛毯。

Hertz就是最明显的例子,在申请破产之前,Hertz已经错过了4月29日的债务偿付,为了避免破产还裁员1万人以期渡过难关。但企业对疫情的持续时间显然过于乐观了,政策在此时鼓励企业过度借贷会削弱企业的长期经营前景。

在逾两个月的经济封锁期内,越来越多企业通过发型新债来替代消失的营收,以全球最大连锁酒店万豪集团(Marriott)为例,疫情期间万豪的每间客房收入下降了超过90%。汽车租赁、酒店、餐厅等行业逐渐成为下一个航空企业。

除了Hertz,在本轮疫情中没有撑下去的“大名鼎鼎”的企业还有美国百货巨头Neiman Marus、奥巴马夫人最爱的品牌J.Crew等。

截至2019年年底,美国企业债市场规模已经较2008年水平增长了170%,达到近10万亿美元。

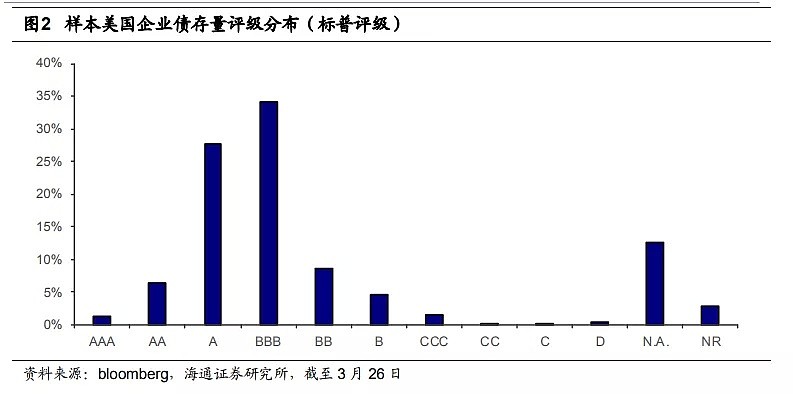

而从评级分布来看,投资级占七成,但其中一半是BBB级(比垃圾债/高收益债仅高出一个等级),达到约3万亿美元。

国际货币基金组织(IMF)及“央行的央行”--国际清算银行(BIS)等监管机构都对过度加杠杆的企业发出警告,称如果经济形势恶化最后会摔得很惨。因为一旦利率上行或者企业融资出现困难,积累的存量债务就容易产生风险。

投资级中 BBB 级占比高,评级或有高估风险。低利率环境下企业的债务问题被掩盖,事实上不少投资级别(尤其是 BBB 级)主体杠杆率偏高,当衰退或冲击来临,就会出现偿债问题, 投资级企业债券可能被大规模评级下调,带来价格下跌,导致大量投入企业债券 市场的资金踩踏出逃,进而演变为流动性危机。到期量不小,息差飙升下再融资或临问题。

2020-2023 年美国企业债到期量均有 0.75 万亿美元上下。近期尽管美联储措施不断,企业债息差依然走高,高收益债息差目前已逾 1000BP,BBB 级息差 也升至接近 500BP。

这意味着美国债券市场上信用等级较差的那批公司的融资成本大幅走高,一旦面临大规模债务到期,有公司很可能因发不出新债而违约,反过来又会推升利差水平,造成恶性循环。

标普提供的数据显示,4月份共有32家美国企业债务偿付违约,创下2009年5月以来最高水平。标普预计今年的美国企业违约率是去年的三倍以上,虽然联储出手相助,但被视为“不良”的企业债占比正在上升,这意味着企业必须向投资者支付比国债利率高出10个百分点的回报。

举例来说,本月另一家租车巨头Avis的举债成本达到10.5%,可比5年期美债的收益率目前仅仅0.3%左右。

正如小布什政府时期的财政部副部长、前贝莱德固收部门主管Peter Fisher所说的,企业在经济萎缩时期的债务量持续上升让人担忧,“这完全没有道理,在经济衰退后企业相对于经济的负债比率一般是收缩的。”

他认为,如果企业在破产或者重组中被迫减记债务,经济会变得更好,因为这是最终必然发生的出清。如果亏损没有进行资产减记,债务进一步增加,可能会影响到美国的经济复苏。

然而,美联储的“存在”把这这个过程进一步推后了……

04

下一个雷区是哪儿?

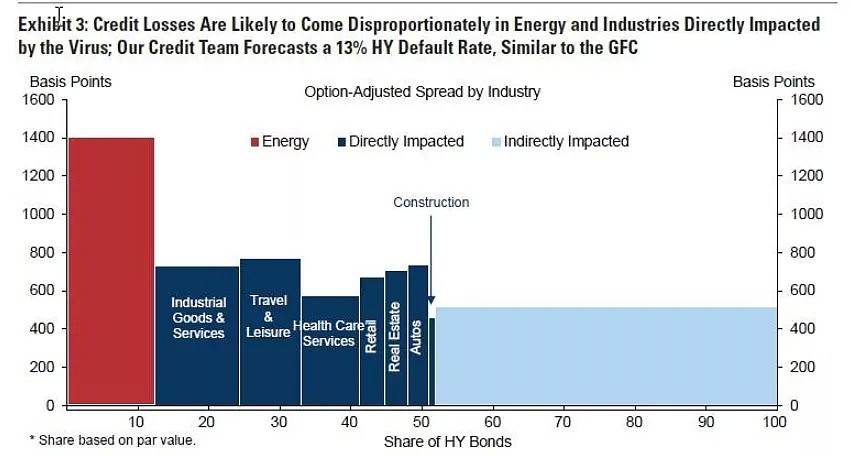

在本轮疫情冲击中,各行业的敞口大相径庭。高盛在最新的报告中警示,企业债的违约周期已经开启。目前高收益债中,有一半都来自能源或直接受病毒影响的行业。考虑到石油需求的萎缩、企业债在GDP中所占份额、行业杠杆水平,能源行业在规模和违约风险方面尤为突出。

除了能源板块,商业地产(CRE)的债务违约风险也是一个雷区。近几个月来,随着商业抵押贷款的逾期还款大幅增加,表明该行业的压力越来越大。高盛预计,总体而言此次衰退中房地产收入的萎缩程度将比2007-2008年金融危机期间更严重。

对病毒暴露程度的差异将很大程度上决定商业地产信贷损失的广度和深度,比如住宿、零售的违约率远高于自助仓储(self-storage)。这与上次危机中不同类型分布均匀的情况形成了鲜明的对比。

05

美联储该怎么办?

根据相关破产法规则,如果美联储不能及时处理掉相关持仓,在赫兹租车完成重组后,美联储手中的资产甚至可能会变为赫兹租车的股权。这可能引起一系列的法律争议。

对于持有大量企业债券ETF的美联储而言,接下来几个月势必会面对越来越多的“Hertz困境”,而且恐怕很难以“平仓了事”的方式来解决,在本周五的视频讲话中,鲍威尔料对于这一困境给出答案。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64