美国重现“1970式大通胀”?有可能

在发达国家的历史上,上一次爆发恶性通货膨胀还是在一个世纪之前的魏玛共和国时期,当时德国马克对美元疯狂贬值,市场上充斥着资产投机狂潮。

如今,电影《大空头》中的大空头原型Michael Burry发出了通胀警告。他昨天连发数条推特,称美国正在一步步变成当年的魏玛共和国:投机潮四起,美元将大幅贬值。

这一切,要归结于“美国政府采用了带有现代货币理论(MMT)色彩的刺激性政策”。

债务在GDP中的比例持续攀升,广义货币供应量(M2)增加,零售业销售增长,PMI明显反弹。万亿美元刺激和疫情措施解禁刺激着需求增长,而企业的用工和供应链成本狂飙。

如果你认为Michael Burry身为一个擅长沽空的投资者是在耸人听闻或者煽动情绪,那么,建议你再来看看机构的观点。

01

通胀来源:美国经济将过热

美银美林全球研究部门首席投资策略师Michael Hartnett一周前就发报告暗示,2021年美国迟早要爆发一场真正意义上的通胀。

Michael Hartnett作出这一预判的理由有两个:第一,随着疫苗的推广和普遍性的社会经济秩序恢复,人的流动和经济数据都将显著恢复;在货币和财政刺激下,货币流通速度也将上升。

这将使得美国经济加速复苏,尤其是在第二季度,届时,GDP同比增速有望超过10%,CPI同比增速可能达到3%-4%。换句话说,美国经济将从复苏模式完全转变为过热模式。

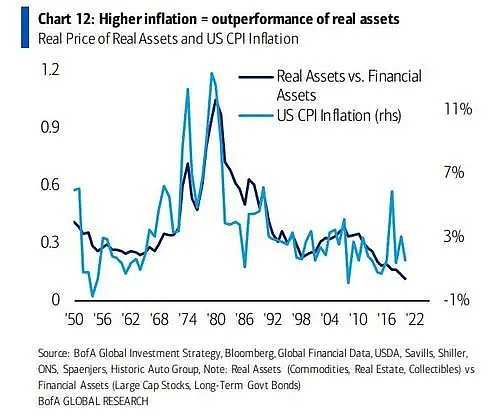

基于上述判断,Michael Hartnett团队认为,2020年标志着利率的长期低位,在整个20年代这十年里,将出现资产通胀而不是紧缩,实物资产的表现将超过金融资产。

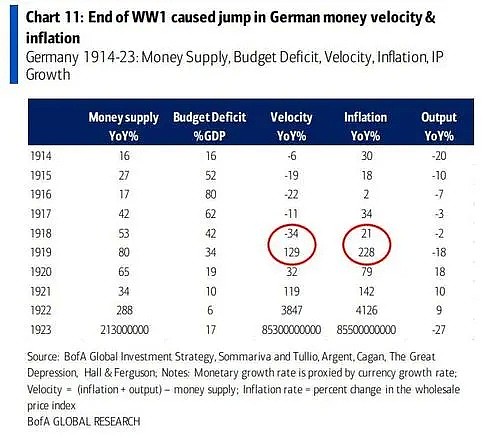

通胀到底会达到何种程度呢?尽管并没有在研报中提到魏玛共和国,但Michael Hartnett特意在一张图表中展现了一战之后德国的货币流通和通胀变动数据,其中就包含魏玛共和国时期的恶性通胀:

02

上世纪6、70年代的高通胀将重演

位于加拿大的投资研究公司BCA Research Inc.和美银美林的观点大致相同,他们也认为未来几个月美国通胀率势必大幅走高。

由于基数效应发威,更高的能源价格、财政刺激以及部分放松封锁措施也应该会推高通胀。此外,美元走弱的滞后效应也会转化成美国物价上涨。

确切地说,BCA Research Inc.认为当前的美国“正处于一种再通胀的金发姑娘状态(意思是经济增长进入佳境而通胀威胁尚未来临的完美状态)”。

对于金融市场而言,通缩对股市不利。不过,位于通缩和通胀之间的再通胀却有利于股市上涨。

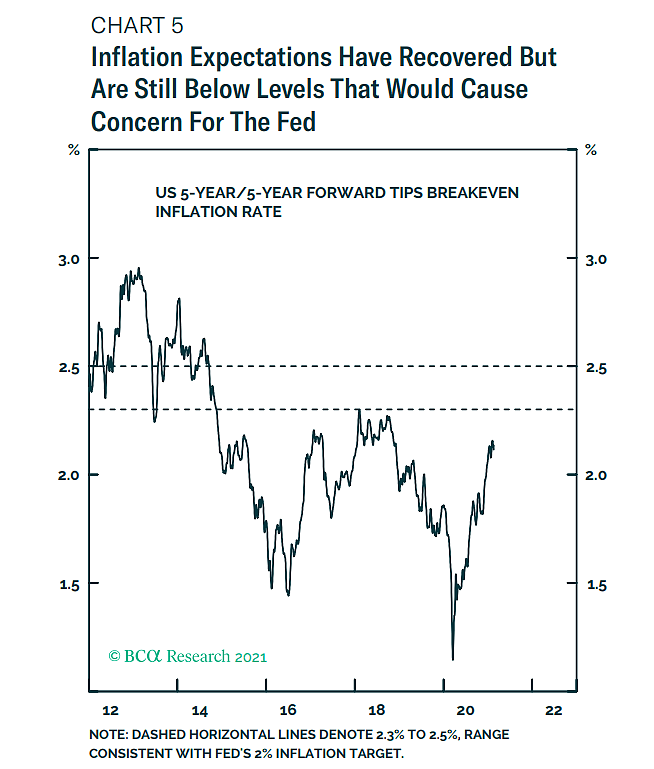

在他们看来,美国通胀率目前确实在攀升,但还没到足以迫使美联储出手抑制的程度。从目前的情况下,估计今年的其余月份都将处于金发姑娘状态。

美联储主席鲍威尔上周在接受纽约经济学俱乐部的采访时还说,美联储都不太可能去考虑很快收回支持性措施。

然而,从长期来看,通胀似乎将越来越成为一个威胁。BCA Research Inc.认为,极度的货币宽松政策“种下了经济过热、通胀攀升、最终导致更高利率的种子”。

听起来耳熟吗?没错,上世纪70年代的美国就曾经发生过这种高通胀情景。虽然完全比不过德国魏玛时期那么严重,但也是美国历史上让人难以忘记的高通胀时代。

整体来看,目前市场完全不担心上世纪70年代的那种高通胀会重演,但BCA Research并不这么认为。他们预计,多数投资者低估了通胀走高的风险。

如今的货币政策和当年一样,美联储将利率保持在远远低于经济增长率的水平上,其精力主要放在提振经济方面。

整个60年代,美国政治动荡和社会混乱显著上升,犯罪率爆了棚,与通胀率齐齐攀升。这与如今的情景颇为相似,初步预计2020年的美国凶杀犯罪率跳增至创纪录的37%。

这可能与相当一部分投资者对于70年代高通胀爆发的原因认知有误有关系。BCA Research对投资者的一些错误认知进行了纠正:

1、70年代美国出现高通胀的原因是经济过热,而不是石油危机经济,后者只是起到了加剧通胀的作用。早在1966年,通胀就开始走高了,到1969年核心通胀率接近6%。经济过热的原因和现在差不多,都是财政开支激增。

2、今天的菲利普斯曲线和上世纪六、七十年代一样平坦,而不是更加平坦。通胀和失业之间的关系并非线性的,只要劳工市场有些疲软,雇主就不大愿意加工资。因此,失业率从高位降至中位也不太可能带来显著的工资增加。只有真正过热的劳动力市场才会刺激雇主竞相加价抢雇员。短期内,美国经济出现菲利普斯曲线拐点的风险不大。

3、全球化对于美国通胀的影响力比市场普遍认为的要小得多,而不是会给通胀压力设一个顶。美国是一个相当封闭的经济体,进口只占GDP的15%左右。

4、政策决策者们已经从犯过的错误中吸取了教训?他们在六、七十年代犯下的一些错误当时看来并不明显。曾在欧央行担任管委会成员的Athanasios Orphanides之前表示,美国和其他主要经济体的央行系统性地高估了本国经济的疲软程度,还高估了趋势增长,结果是,他们将增长乏力和看似高失业率的结合视为需求不足的证据。

不过,BCA Research并不预计70年代的那种高通胀将很快重演,至少12个月内还无需太过担忧。相反,他们建议投资者考虑受益于通胀的资产和股票板块,比如大宗商品的生产商。银行则将从美债收益率上行,因为他们的净利率将得到提升。

无论如何,美国的高通胀将无可避免:

再往前一步看,当通胀上升到连美联储都无法忽视的足够高水平时,股市的长期牛市将结束。这一天终会到来,但可能不会再持续两年。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64