大风暴!全球债市“血流成河”,接下来会发生什么?

美债收益率的飙升无疑已经成为当下市场关心的焦点。

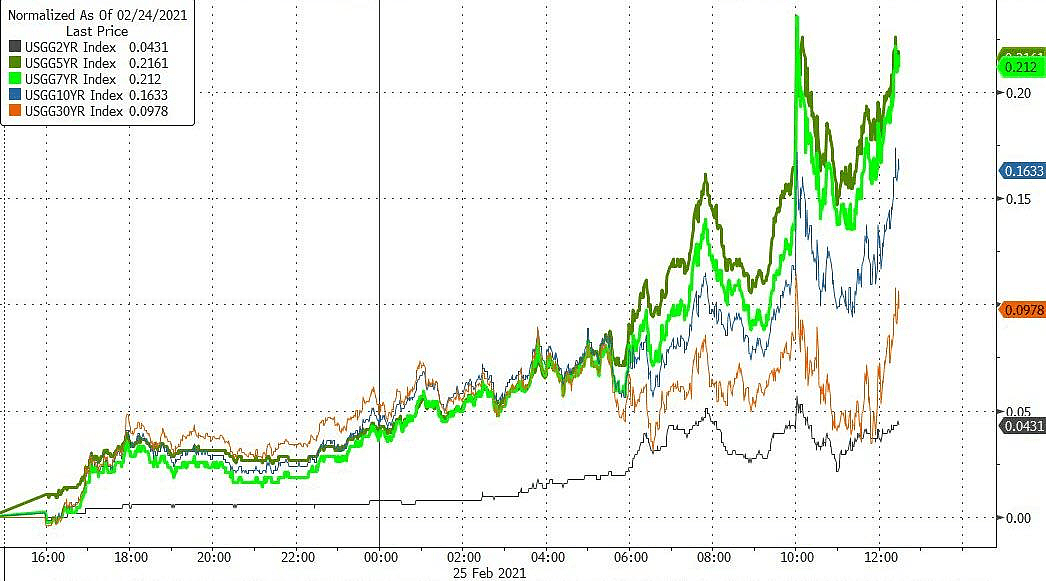

2月25日周四纽约尾盘,美国10年期基准国债收益率上涨14.43个基点,报1.5199%,美市午盘一度短暂暴涨至1.6085%,续创2020年2月以来新高。

2年和10年期美债息差一度扩大到将近142个基点,为2015年11月以来最大息差。

尽管多数投资者此前已经预计美债收益率今年全年都将走高,但是几乎没有人对近期的飙升做好准备,尤其是当前的美债收益率水平已经让投资者担心,这可能对美股和公司债券市场带来压力。

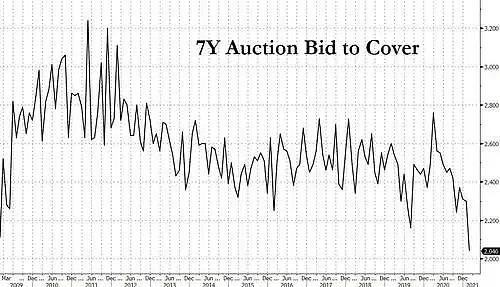

分析称,所有这一切竟然源于一场“堪称灾难性”的7年期美债标售。简单来说,以前堪称资产避风港的美国国债,现如今没人要了!

美国财政部今日拍卖620亿美元的7年期国债,衡量需求的指标投标倍数(bid-to-cover ratio)仅为2.04,创历史新低,并远低于此前六次拍卖的认购倍数均值2.35。

开源证券认为,值得重视的是,当前美债收益曲线处于异常平坦的状态;当前期限利差被纠偏的唯一途径是,长端美债收益率不断上升,预计10Y美债的收益率目标约2.6%。

由于美债是全球资产的估值基础,全球债市收益率跟随美债一起走高。

德国10年期国债收益率从去年12月中旬的-0.62%快速升至-0.29%;英国10年期国债收益率一度上涨5个bp至0.77%。

美债收益率为何如此疯涨?上一次美债利率暴力拉升,发生了什么?

01

美联储官员齐发声:“不要慌”

面对市场的大幅动荡,多位美联储官员周四表示,美国国债收益率飙升反映的是市场对美国经济走出疫情影响的乐观,同时强调美联储并无因此过早收紧政策的计划。

圣路易斯联储主席James Bullard在一次线上演讲后表示,“收益率的上升可能是好兆头,因为它确实反映出美国经济增长前景和通胀预期改善,并促使后者更接近美联储的通胀目标。”

堪萨斯城联储主席Esther George同样在一个演讲中表示,“美债收益率的上行,大部分可能反映人们对复苏态势越来越乐观,这也应被视为经济增长预期升温的好迹象。”

亚特兰大联储主席Raphael Bostic在接受彭博采访时则表示,他并不认为美联储会对收益率上升做出回应。“长债收益率的确出现了波动,但目前我并不担心这一点。”

在市场担心的美联储何时开始缩减量化宽松(QE)的问题上,他们三人均认为,现在就开始讨论缩减购债计划还为时过早。

其中Bullard表示,美联储主席鲍威尔在适当时候才会启动这方面的讨论。Bostic则强调,美国劳动力市场仍面临巨大困难,尤其是对低收入工人和少数族裔而言,要恢复此前失去的1000万个就业机会将需要很长时间。

在这前一天,鲍威尔已经释放过类似信号。

鲍威尔当时表示,在基数效应以及美国经济重新开放后需求飙升的影响下,美联储的确预期通胀会走高,但是依然“有工具加以应对”。

除了鲍威尔的表态之外,声量愈发响亮的美联储理事Lael Brainard在周三的演讲中也提到,美国通胀依然“很低”,美国经济也远未达到美联储的目标。她表示:

无论是从就业情况还是通胀来看,经济都远未达到我们的目标。而要实现显著的进展,还需要一段时间。

02

美债收益率为何如此疯涨?

对于当下变化,市场的观点是主要是三个原因在起作用。

首先,当然是上升的通胀预期。

随着新冠疫苗接种的推进,美国经济复苏步伐加快,与此同时还有数万亿美元的财政刺激计划和美联储宽松的货币政策,这些都预计将带来2008年金融危机以来从未有过的通胀。

指标方面,债券市场对消费者价格的预测显示,通胀可能会长期超过美联储设定的目标,一些投资者甚至预计今年的通胀至少为3%。

人们普遍喜欢参考10年期盈亏平衡通胀率作为衡量美国通胀预期的指标,截止2月25日该指标在2.2%,徘徊在2014年以来的最高水平附近。

MarketWatch援引Brown Brothers Harriman首席投资策略师Scott Clemons表示,美国家庭在疫情中被压抑的储蓄可能是推高物价的另一个因素。一旦疫情平息,消费者将把他们的储蓄释放到经济中,继而刺激服务价格上涨。

其次,是美联储行动不足。

事实上,美联储方面对抗债券收益率上升的意愿缺乏,已经在本周让债券空头胆子更大了。

美联储主席鲍威尔本周三再次重申了此前的观点,即美联储打算维持超低利率并继续进行大量资产购买,直到经济进一步复苏。另外,美联储希望看到“实际数据”表明正在接近目标,随后才会减慢债券购买速度,任何更改QE计划都会尽可能提前沟通。

Columbia Threadneedle Investments资深分析师Ed Al-Hussainy认为,除非央行采取具体行动,否则债券收益率还会继续走高。

第三,技术面因素。

除了基本面因素之外,也有市场人士暗示,美债收益率正超越基本面因素,对通胀的担忧不足以解释为何收益率会以如此迅猛的速度飙升。

一些分析师认为,这背后很多是技术性的,美债收益率飙升可能是抛售引发更多抛售。

据MarketWatch,BMO Capital Markets策略师Ian Lyngen将矛头指向了凸性对冲(convexity hedging)。

他的观点是,因为房屋拥有者停止为他们的房屋再融资,抵押贷款支持证券持有者看到他们投资组合平均期限随着债券收益率上升而上升。为了抵消持有较长期限投资带来的风险,这些抵押贷款支持证券持有人将出售长期美债作为对冲。通常,与凸性对冲相关的卖出不足以单独推动债券市场的重大波动,但是当收益率已经迅速波动时,它可能会加剧这一波动。

03

以史为鉴,上一次美债利率暴力拉升,

发生了什么?

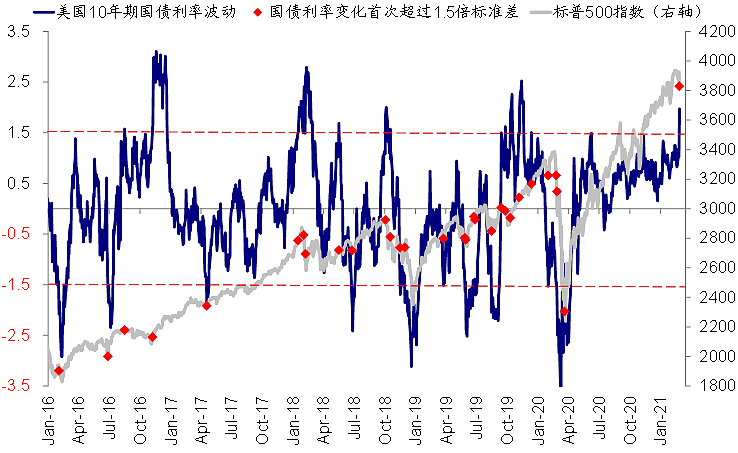

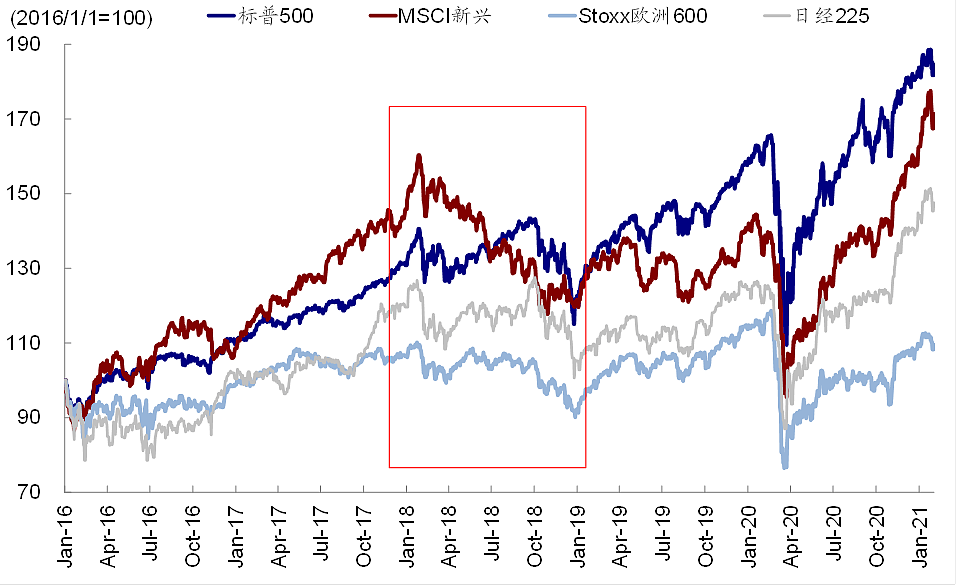

中金公司刘刚指出,过快上行的利率意味着债券市场经历剧烈的波动,而这一波动又会跨资产的“传染”到其他资产,这一点与2018年2月初美债利率快速突破2.8%引发的波动极为相似。

那么,隔夜债券利率的波动有多快呢?如果以1.61%的高点计,10年国债的波动率已经接近过去一年的2倍标准差,已经高于我们利率上行信号1.5倍标准差的“警戒水平”,2018年初最高接近2.5倍。一般而言,从历史经验看,高于这一阈值警戒水平通常会对市场带来扰动。在此背景下,债券期货隐含的波动率也升至疫情以来的高点。

从当时历史经验看,在债券利率2月初突破关键关口并导致波动后,后续市场波动进一步被放大和延长的原因不仅限于利率走高本身,而是触发了波动率策略和高杠杆拥挤交易引发了一系列连锁反应。

但是仍需要强调的是,拉长时间中期维度看,短期波动后,美股在基本面的支撑表依然能够反弹并再创新高,其背后的原因就在于2017年底税改对盈利的支撑;直到10月份利率继续走高且增长见顶后,市场才彻底见顶。

2018年经验对于当下的启示是,利率走高在情绪饱满、估值偏高、交易拥挤的背景下的确容易带来扰动,特别是高估值的成长股部分,目前既然已经突破关键关口并引发波动,那么接下来我们需要关注是否会触发一些程序化交易或杠杆交易的连锁反应进而延长并放大波动,但是中期维度的市场走势还是取决于基本面;

如果基本面的向好趋势依然确立,那么市场还是可以摆脱因利率扰动带来波动,直到基本面趋势也开始逆转。要知道在一些层面2018年初的情形还不如当前,例如处于加息周期短端利率抬升、市场融资盘隐含杠杆高达3倍、股权风险溢价较当前更低。

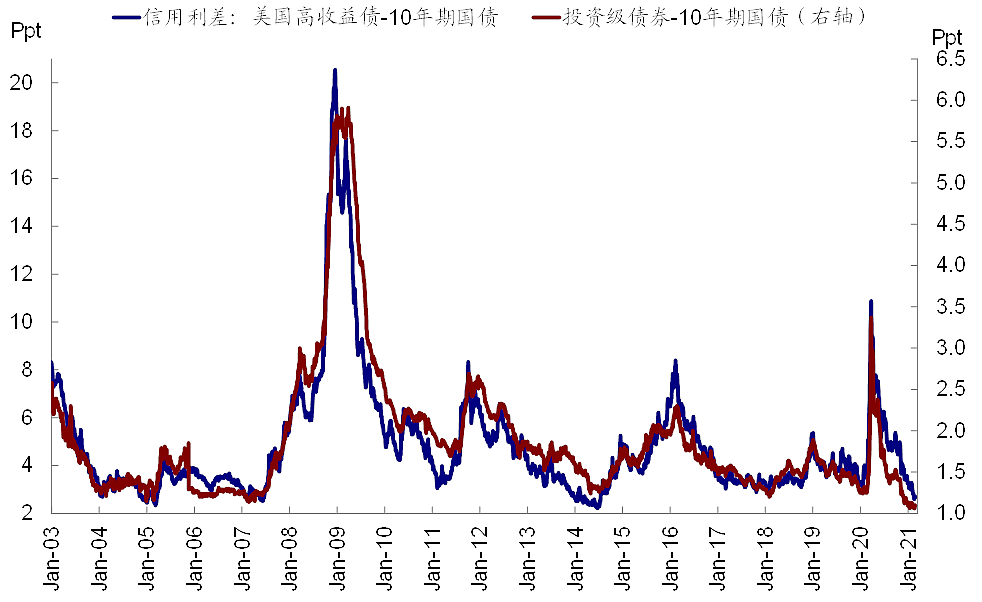

最后,需要指出的是,虽然长端利率快速上行,但我们追踪的金融市场流动性指标和信用利差并未出现明显收紧。

东吴证券认为,从金融危机后的历史经验来看,美债利率的上行若要引发美股回调,须同时看到实际利率的超预期上行,其背后是美联储释放货币政策边际收紧的信号。

04

PIMCO:美债收益率暴涨可能是个“假动作”

周二,PIMCO首席投资官Dan Ivascyn在接受英国《金融时报》采访时表示,“债券市场存在‘通胀作假’的重大风险。他预计,任何通胀抬头都将被证明是暂时的,但称“债券市场近期似乎没有得出这样的结论”。

去年全球疫情爆发之后,美联储比较关心的年度核心通胀率指标一度从1.8%降至1%以下,即便如今迎来反弹,仍低于美联储设定的2%目标。而与此同时,对未来10年平均通胀水平的预期则已升至近2.2%,达到2014年以来的最高水平,推动大宗商品价格飙升、债券收益率明显上涨。

Ivascyn认为,未来通胀水平其实不会像市场预期的这么严重。一方面,由于技术创新成本降低的长期趋势,加上失业率高企,劳动力市场持续低迷,通胀将继续受到控制;另一方面,经济复苏之后可能出现的产能过剩也将抑制通胀:

我们仍能看到强大的反通胀趋势。经济从疫情中初步复苏之后,世界可能出现产能过剩。

Ivascyn称,美债收益率的升高直至目前还是健康的,若进一步上升,将冲击股票等风险资产,美联储也可能会出手干预。

我不认为(美联储)马上就会对收益率曲线加以控制,我们可能会听到寻求实现这一政策目标的言论……(10年期美债收益率升至1.5%以上)对投资者来说,是一个很好的买入机会。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64