解封就能让澳洲经济反弹,央行真的是心里有数吗?

鉴于两大经济重镇——悉尼和墨尔本都已经持续封城超过1个月,许多人对澳大利亚的经济担忧颇深。时隔一年,“经济衰退”又重新成为市场讨论的话题。

不过,最新公布的二季度国民生产总值(GDP)可能会让很多人松一口气。事实上,也是如此。

澳联储行长菲利普·罗伊(Philip Lowe)在昨天(9月7日)就乐观地表示,当前的经济急剧下滑是新州和维州封锁所造成的“暂时影响”,只会“延迟”而不是“破坏”经济复苏。

只要政府坚持重新开放经济的承诺,一旦80%的澳大利亚人完全接种新冠疫苗,经济就会“反弹”。

信心从何而来?有迹象表明,二季度结束时的用工紧张,让许多企业在这次封城期间选择留住自己的员工,这似乎给了澳联储极大的安慰——毕竟,他们当前最关注的事,就是通胀、就业和工资增长。

二季度GDP数据超过预期,大概更让澳联储和联邦政府吃了定心丸,不再为经济衰退忧虑,一心想着解封。

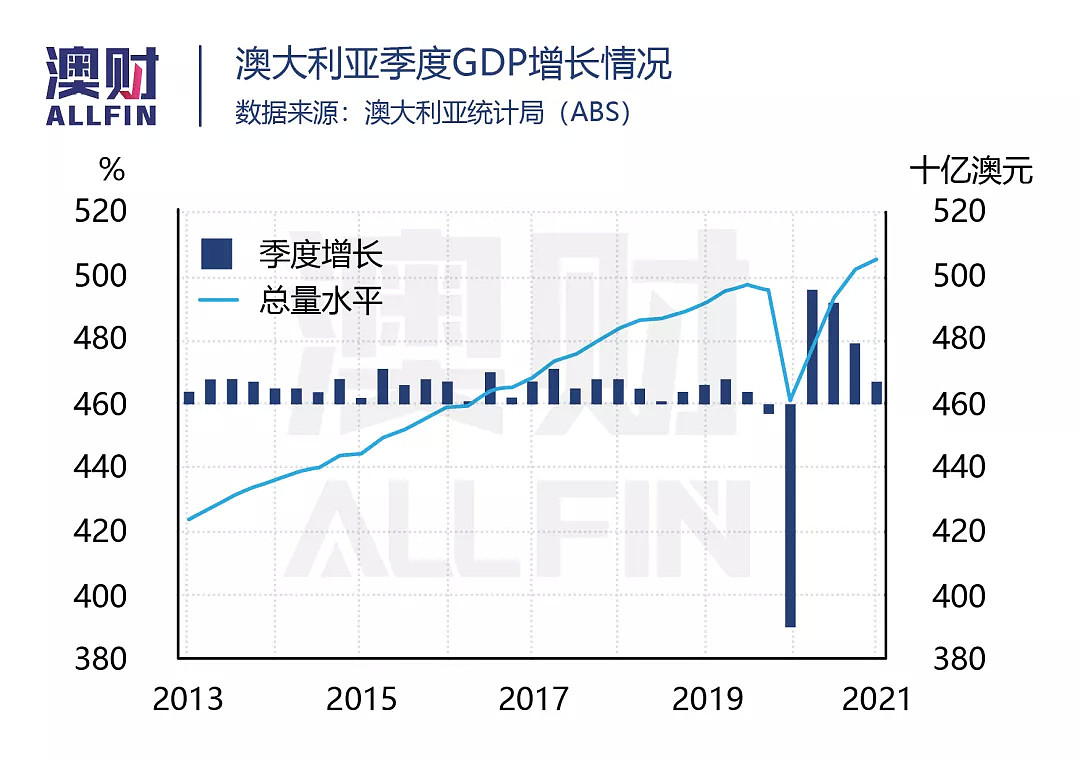

不得不说,统计局上周公布的数据确实出乎很多人意料。澳大利亚2021年第二季度GDP增长0.7%,此前多数经济学家预测,第二季度的经济增长率将在0.5%左右。

比如历来谨慎的西太银行(Westpac)首席经济学家比尔·埃文斯(Bill Evans)在疫情加重后,就把二季度GDP展望从0.7%下调至0.5%;安保资本(AMP Capital)首席经济学家肖恩·奥利弗(Shane Oliver)也小幅调低了0.1%的预测。

不仅如此,截至二季度的澳大利亚GDP年增长率,也因此达到创纪录的9.6%,已足以抵消去年同期GDP下降7%带来的衰退影响。

由于公布数据好于预期,市场上关于“澳大利亚将出现第二次衰退”的担忧立竿见影地消退了。

然而,如不少经济学家表达的那样,新冠疫情发生以后,经济预测已经称为“最难的游戏”之一。不确定,已经为最大的“确定性”。澳大利亚经济,是不是就等着解封反弹,莫里森和罗伊恐怕也做不到“心里有数”。

外需:

贸易盈余或至顶峰

如果单看数字,GDP的三驾马车:投资、消费、净出口,澳大利亚的情况似乎都不错。其中,家庭支出增加1.1%,政府投资增加7.4%,是支撑二季度经济增长的主要驱动力。

内需固然支撑了经济,但贸易收入近年来一直是澳大利亚经济不容忽视的增长组成部分。

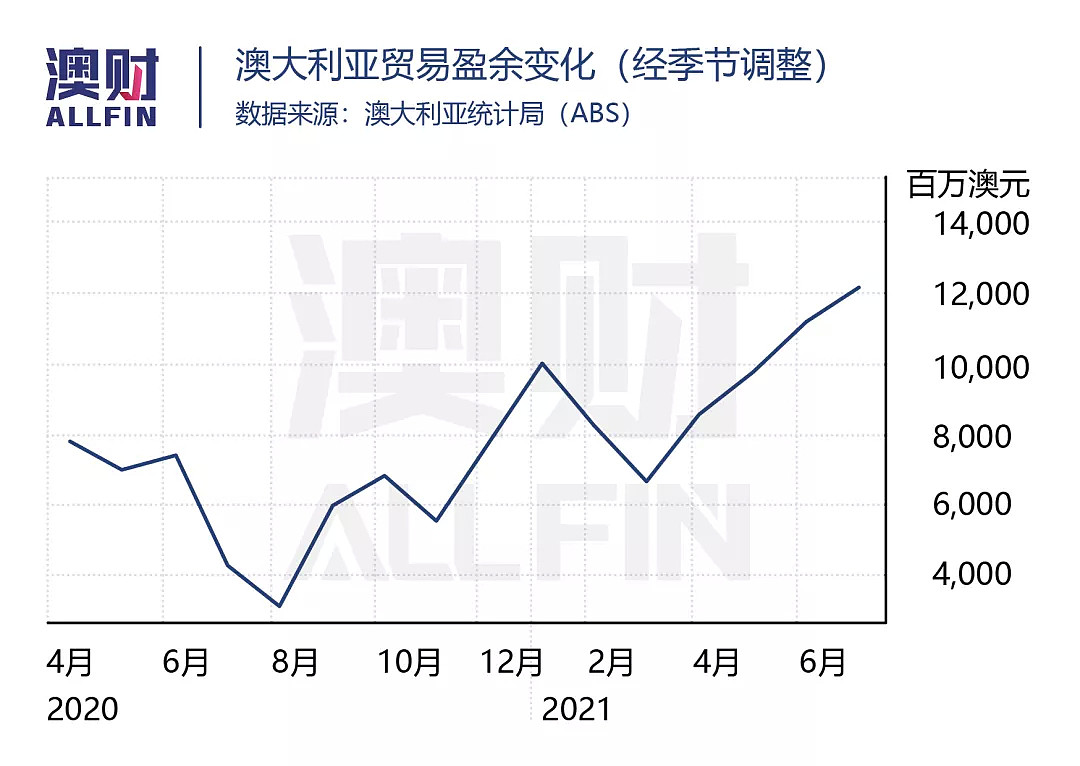

二季度贸易条件(term of trade)上涨7.0%,处于历史最高水平,也意味着贸易出口情况良好。矿业商品的需求强劲和出口价格不断攀升,推动季度贸易上涨,使得名义GDP增长3.2%。

即便到了7月,澳大利亚的贸易盈余仍继续上涨了10.03亿澳元,达到创纪录的121.17亿澳元。

当月农产品出口增长6%,其中棉花和羊毛制品出口尤其强劲。肉类出口也增加8%。或说明一些农业产品已找到中国的替代市场。加之北半球夏季的灾难性气候较严重,不仅使得全球粮食价格上涨,同时也推高了澳大利亚农产品的需求。

而在金属矿石以及煤炭(16%)、化石燃料(22%)出口大幅增加的情况下,非农商品出口更是增长了7%。其中,由于北亚国家(主要为日韩)夏季异常炎热,电力使用激增,对澳大利亚的燃料——液化天然气和动力煤的需求也相应增加了。

可不容忽视的问题是,由于中国钢铁企业减产,以及全球其他地区供给回升,8月初铁矿石价格出现了严重的下行,较今年5月每吨230美元以上的高位,暴跌一度超过40%。这种影响还在继续,过去一周铁矿石价格再次下跌超过10%,降至每吨140美元左右的价位。

尽管有数据显示,今年8月份,中国的铁矿石进口量在近5个月首次增长。可考虑到中国的减排政策、房地产行业放缓以及寻找铁矿石替代市场等因素,从中期来看,中国对澳大利亚铁矿石的需求将出现下降。这很可能影响澳大利亚整体的出口收入情况。

内需:

消费疲软,投资仍强

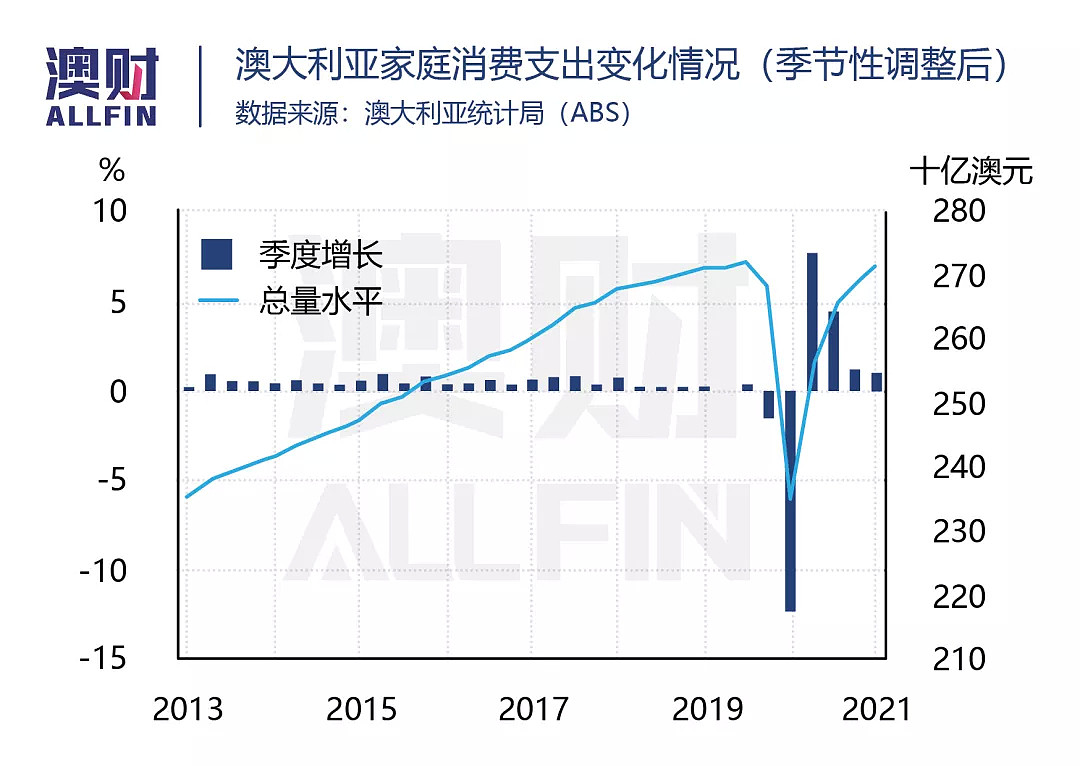

再来看内需方面,尽管家庭支出和政府支出都有所增加,但消费乏力的问题已经显现。

作为重要的消费指标——二季度家庭支出增长1.1%,但仍比疫情前——2019年第四季度水平低 0.3%。可见澳大利亚国内的消费能力还没有完全从疫情中恢复过来。

并且,家庭消费主要增长的部分来自公共交通服务(25.4%),以及电力煤气和其他燃料消费(10%),其中一部分是来自能源涨价的影响。

而新州在第二季度中家庭支出增长最快,达到2.1%;维州最低,仅为0.1%。在本次疫情中,新州所受的影响最大,恐怕要影响到第三季度该州的家庭支出增加。

在消费增长逐渐呈现疲态的同时,澳大利亚家庭储蓄与收入之比已经从 11.6% 下降至 9.7%,虽然仍处于较高水平,但降幅明显。这其中一部分原因是消费的增加,可另一部分原因则是由于可支配总收入的降低(0.3%)。

尽管本次疫情政府也实施了一些收入补贴政策,但受益人数量和总金额都较去年有明显减少。哪怕二季度的全国薪酬水平上涨了1.2% ,都不足以抵消这部分下降。

此外,7月最后两周,全国范围内登记在册的就业岗位数下降了2%。其中,大悉尼地区在已下降6.6%的基础上,又下降了2.4%。以此数据估算,该地区市区当前失业人数达25万。这势必影响全澳家庭可支配收入的水平。

不过,内需的另一组成部分,资本投资增长了4.4%,远高于市场预期的 2.6%。

政府投资支出增加7.4%,主要来自州及地方政府的基建项目;私营投资支出上升2.0%,其中产权转让上升了10.0%,反映出房地产市场的信心。

而在税收优惠的支持下,设备、厂房和机械的投资环比增长 4.3%,同比增长 17.3%,总金额达到157亿澳元,创2019年6月以来的最高水平,并且比估计值提高了 20%。从这一数据可以判断,二季度时期,企业对于经济前景仍很有信心,愿意扩大生产规模。

行业:

受制于疫情的仍将受制

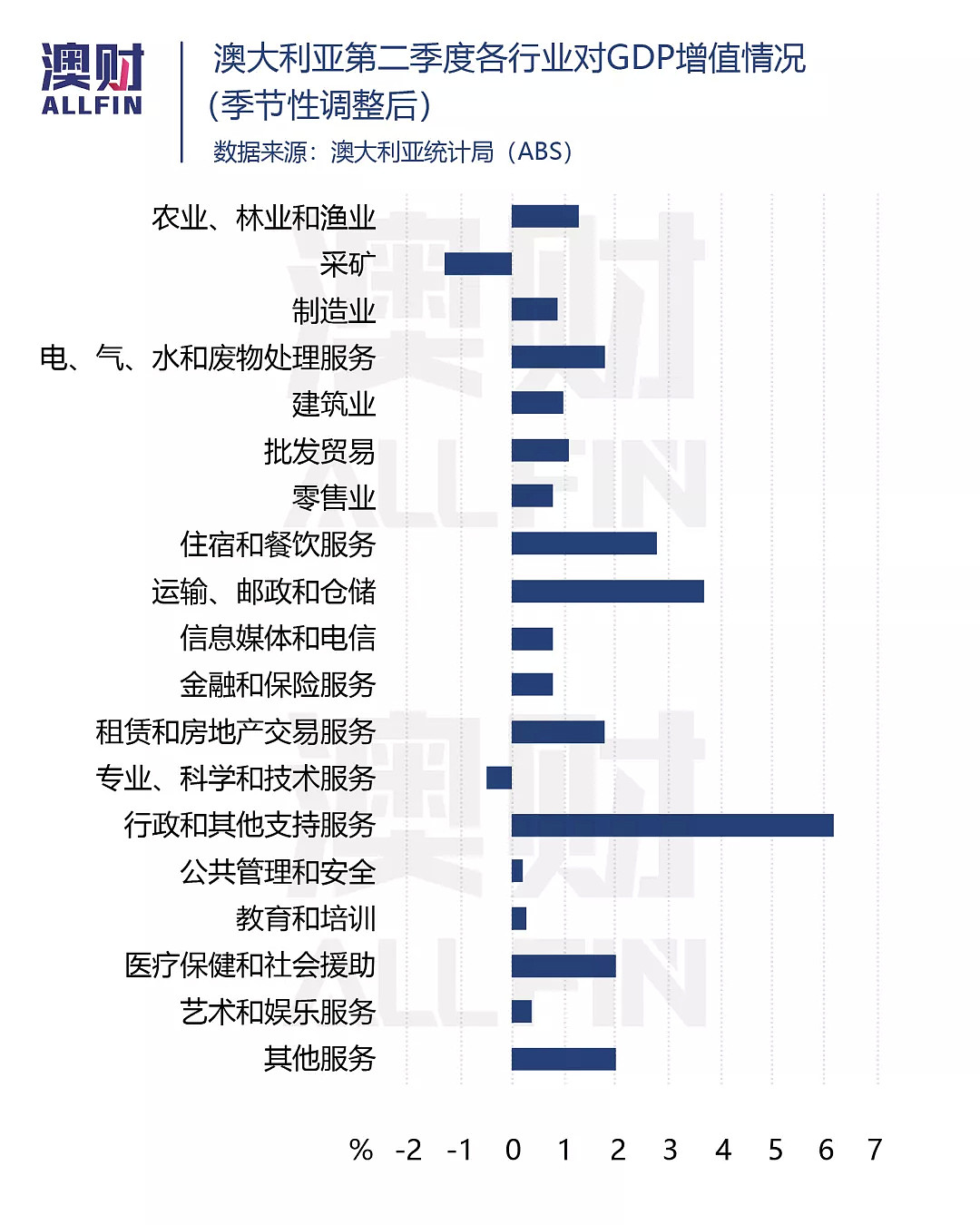

从行业看,第二季度全澳持续的防疫封锁放松,商业、消费信心增强,推动总增加值(GVA)增长0.9%,19个行业中有17个增长。

由于对劳务服务的需求增加,行政和支持服务增长了 6.2%。受益于当时旅游业重启,运输、邮政和仓储 (+3.7%) 以及住宿和食品服务 (+2.8%) 也出现上涨。尽管如此,这两个行业的活动仍低于疫情前的水平。

但在7月,新州和维州再次进入封锁,新州一度下令暂停建筑活动的情况。当月,全国建筑业工作岗位减少了 4%,其中新州在降幅中所占比重为75%。

到了7月的下半月,住宿和食品服务、零售贸易和建筑等行业中损失的工作机会占全澳就业损失的 44.3%。

可以预计,在第三季度,在去年受到疫情严重打击的行业仍会出现明显受损。

央行:

宽松货币政策将持续

总体而言,二季度的经济数据确实证明在今年的上半年,澳大利亚经济很有活力。但博满澳财首席投资官魏睿昊认为,接下来的半年前景则不糊太乐观,因为许多方面增长可能都在二季度到达了峰值。

一方面,随着新冠变种病毒德尔塔(Delta)“击穿”澳大利亚的抗疫防线,新州和维州的疫情都在向不可控的方向发展。政府几乎把一切希望都寄托于疫苗接种率到达70%以上。另一方面,受到铁矿石价格下跌影响,澳大利亚的贸易收入必然会出现下降。

这两方面都将对下半年的经济情况造成打击,三季度的GDP下跌几乎无法避免。

连“乐观”的澳联储也指出,澳大利亚的经济在第三季度会出现比较明显的下滑。但他们还是坚持,经济会在11月底——也就是全国疫苗接种率达到70%并逐渐开放以后,呈现明显的复苏。

墨尔本St Kilda地区的疫苗接种点

在魏睿昊看来,澳联储目前的态度是“等一等,看一看”,保持利率在0.1%的历史低位不变,,也按计划开始收紧购债,把每周的购债额度从此前的50亿澳元减少至了40亿澳元。并没有因为连续封城而改动这一计划。

不过,值得注意的是,澳联储把购债的持续时间拉长了,从维持到今年11月,延后至明年2月。说明,澳联储认为本次的封城,将延缓澳大利亚经济复苏的速度。

市场最新的观点认为,澳大利亚GDP恢复到疫情前水平,将发生在2022年的下半年。而德尔塔疫情之前,对此的预计则是今年下半年。也就是说,澳大利亚经济恢复的速度延后了一年左右。这可能意味着澳联储的货币宽松政策也将延长半年至一年的时间。

货币市场反应最快,在澳联储宣布缩减购债规模后,澳元汇率出现小幅上涨,但很快又再次下跌,重新回到0.74以下位置。

由于澳联储对未来澳大利亚经济的看法没有太大变化,也依然坚持在通胀和工资增长恢复到比较高的水平之前,都不会加息。此前给出的2024年时间节点短期也不会有任何变化。德尔塔疫情前,这一时间有可能会提早到2023年下半年,现在看来,可能性已经减弱。

虽然,澳联储认为德尔塔的影响只是暂时,但是疫情变化仍有较强的不确认性。谁也不知道,疫苗接种率到底具体会在何时达到要求,到时候放松封锁的步骤和程度也是未知数。

因此,未来澳大利亚经济的走势,仍旧要看疫情的“脸色”——疫苗的接种进展,解封的时间点都将成为影响经济的重要指标。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64