除了加息,美联储缩表细节也要来了

在今晚“万众聚焦”美联储的FOMC会议上,除了首要议题加息外,也会有更多缩表(QT)相关的信号将发布。

目前,美联储尚未公布缩表的具体细节,何时开始缩表?如何实施?何时停止?对融资有什么影响?太多的事情尚未可知。

3月14日,美国银行在最新的报告中,对缩表相关的问题进行了详细的预测和分析。

01

何时开始?

按常理来说是5月,但鉴于风险可能倾向于6月或7月。

美联储此前多次表示将在加息后开始缩表,美银认为,考虑到美联储资产负债表规模庞大和通货膨胀的加剧,在首次加息后不久(3月之后的5月FOMC会议)开始缩表是合理的。

然而,鉴于地缘政治紧张局势可能导致美债市场流动性降低,可能倾向于推迟启动。

今晚美联储可能就缩表时间点说些什么?

美联储不太可能在3月的会议上明确表示何时开始缩表,可能会进一步说明乌克兰当前紧张局势对该决定的影响程度。

鲍威尔主席曾表示,他不希望美联储增加市场的不确定性,因此缩表可能会等到地缘政治紧张局势缓解,市场对前景的确定性增加。

02

何种方式?

美联储不太可能主动出售资产,相反将主要依靠被动赎回来降低资产负债表规模。未来可能会出售小规模的抵押支持贷款(MBS)以补充预付款。

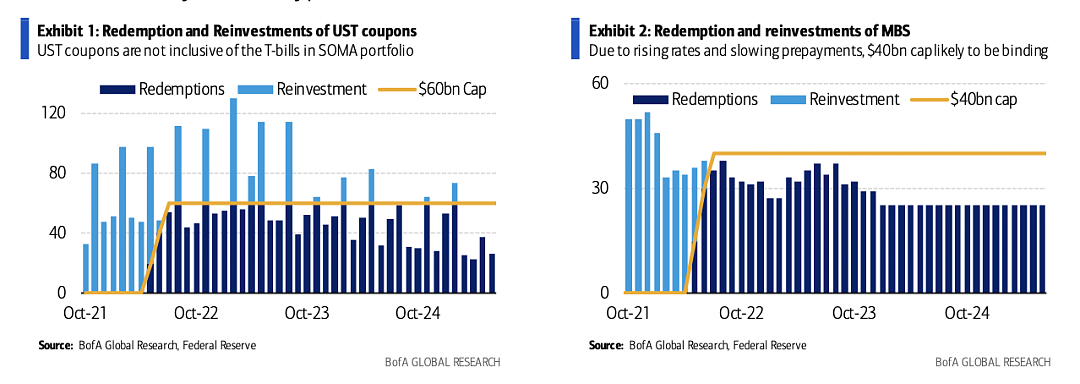

美银分析师Mark Cabana指出,包括鲍威尔主席在内的美联储发言人已经确认,将重新引入缩表赎回上限,以允许开市场操作账户(SOMA)分阶段、有管理地下降。

但是,预期的赎回上限并未宣布。鲍威尔主席在最新听证会中提到,美联储将在本次FOMC会议上讨论这一问题。

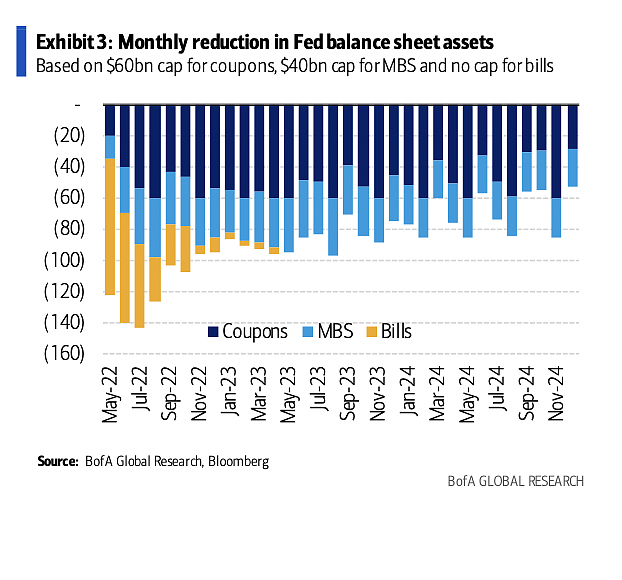

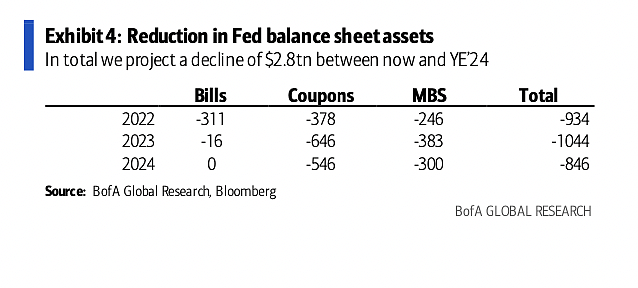

美银的预测是,美联储将实施每月600亿美元的附息国债赎回上限,以及每月400亿美元的MBS赎回上限。对于短期国库券,美联储则不会设定赎回上限,而是允许其在到期时滚动。

这些赎回上限的实施可能会分阶段进行。美银预计,实施速度比上个周期每季度提高一次的速度快得多。

附息国债和MBS赎回上限将在3个月内增加,先是350亿美元的赎回上限,然后是700亿美元,最后是1000亿美元的最终赎回上限,这将导致资产负债表未来3年每年减少约1万亿美元。

然而,考虑到当前地缘政治的不确定性,经济前景仍然存在较高的风险。美联储可能选择推迟缩表时机,首先开始减少MBS投资组合,或者将MBS预付款重新投资于美国国债,以支持美国国债市场的流动性。而美联储资产负债表的缩减速度将会放缓,直到流动性改善,确定性增加。

最后,如果美联储计划将SOMA投资组合恢复为仅限美国国债的投资组合,MBS可能被出售。当前,MBS目前占SOMA投资组合的1/3左右。

值得一题的是,MBS的出售可能会受到限制,以避免给MBS市场造成重大干扰。其次,美联储不会从出售MBS开始缩表,而是随着利率提高,预付款增速大幅放缓,MBS出售的可能性就会越来越大。

今晚美联储可能就缩表的实施说些什么?

如果美联储FOMC成员就赎回上限达成一致,他们可能会将赎回上限添加到1月单独公布的《削减资产负债表规模的原则》中,这或将是5月开始缩表的一个信号。

03

何时结束?

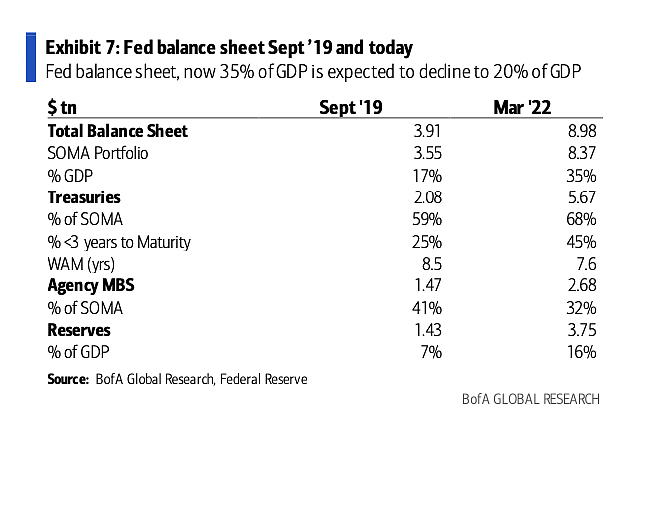

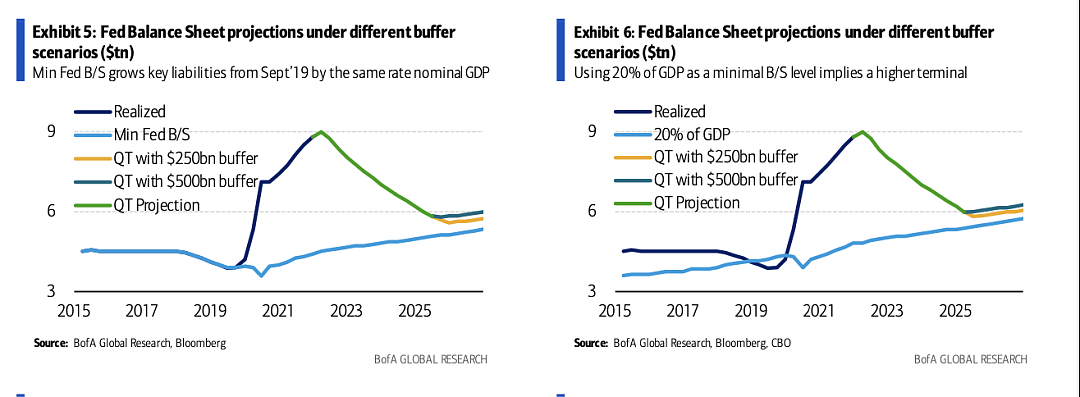

美联储的资产负债表目前规模为8.9万亿美元,较2019年3.9万亿的低点大幅增长。美联储的政策指引意味着,其希望恢复到2019年9月资产负债表对于GDP的规模水平。

美联储理事沃勒曾表示,美联储的资产负债表规模应降至GDP的20%,而准备金应为GDP的8%。

按这个占比来算,预计美联储可以在2025年初至中期达到这一水平,并有2500-5000亿美元的缓冲,以防止短期融资市场的波动。

美银的预计与沃勒一致。一旦资产负债表预测接近2019年9月的水平,美联储就会停止缩表,这将使美联储的缩减持续到2025年中后期,并保留2500-500亿美元的缓冲。

最终资产负债表规模将介于5.5—6万亿美元,这正好与鲍威尔听证会的发言一致,他在当时表示,预计缩表将需要大约3年的时间。

今晚美联储可能就资产负债表最终规模说些什么?

鲍威尔主席可能会重申他对缩表大约需要3年时间的预期,而可能将公布的赎回上限规模预计使终止时间点和最终规模更为明确。

04

对融资有何种影响?

缩表涉及美联储流动性的大幅减少,以及美国国债和MBS私人持有量的增加。美银指出,美联储的流动性取决于隔夜逆回购利率(ON-RRP)和存款准备金利率(IORB)。SOMA资产的减少将主要来自这种流动性,并对短期融资市场产生直接影响。

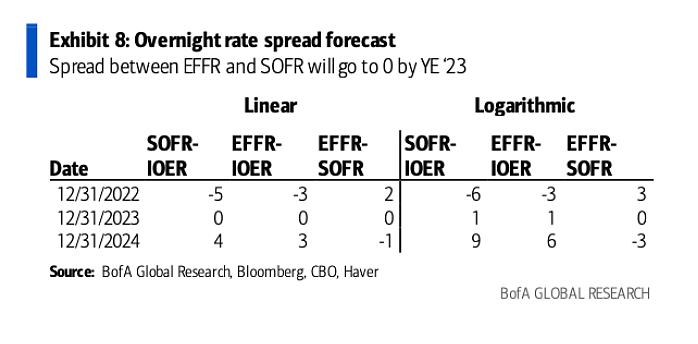

通常来看美联储联邦基金利率(FFER)和有抵押隔夜融资利率(SOFR)等短期利率的上升压力,有抵押利率通常比无担保利率上升更快。美银预计,美联储SOFR与IORB之间的利差将在2023年第四季度达到零。而缩表将对短期利率施加上行压力,SOFR最终会处于FFER之上。

美联储可能会做些什么?

虽然美联储不太可能解决缩表对融资市场的影响,但美联储将在加息时决定是否会上调IORB和RRP。上个周期,美联储选择将RRP提高20个基点,同时将IORB上调25个基点,美银认为,当前美联储将美联储基金利率和SOFR控制的很好,其没有理由扩大IORB、RRP利差。

自美联储在去年6月将RRP利率上调5个基点以来,SOFR一直在RRP利率之上或之下,为了避免波动,预计美联储会同时将RRP和IORB提高25个基点。

SOMA投资组合经理Lorie Logan在最近的讲话中暗示,当加息时,可能会这样做。因此,SOFR和FFER之间的利差可能在加息后保持稳定。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64