比“妖镍”更可怕的,是油价“历史性逼空”

两年前的负油价至今让市场记忆犹新,而现在华尔街机构再度发出警告,当年事件的“镜像版”或将重演。

当年曾经由于需求骤降、供给过剩、库存突破上限、多头强制平仓所引发的负油价,现在可能会走向完全相反的方向。

随着原油需求上涨、供给不足、库存低至历史低位、空头强制平仓,油价有可能会上涨至“任何位置”?甚至引发油价“历史性逼空”?

美国银行对此警告称:

市场格局已经逆转。

所以现在压力从多头来到了空头。

01

现货溢价飙升 库存趋近“罐底”

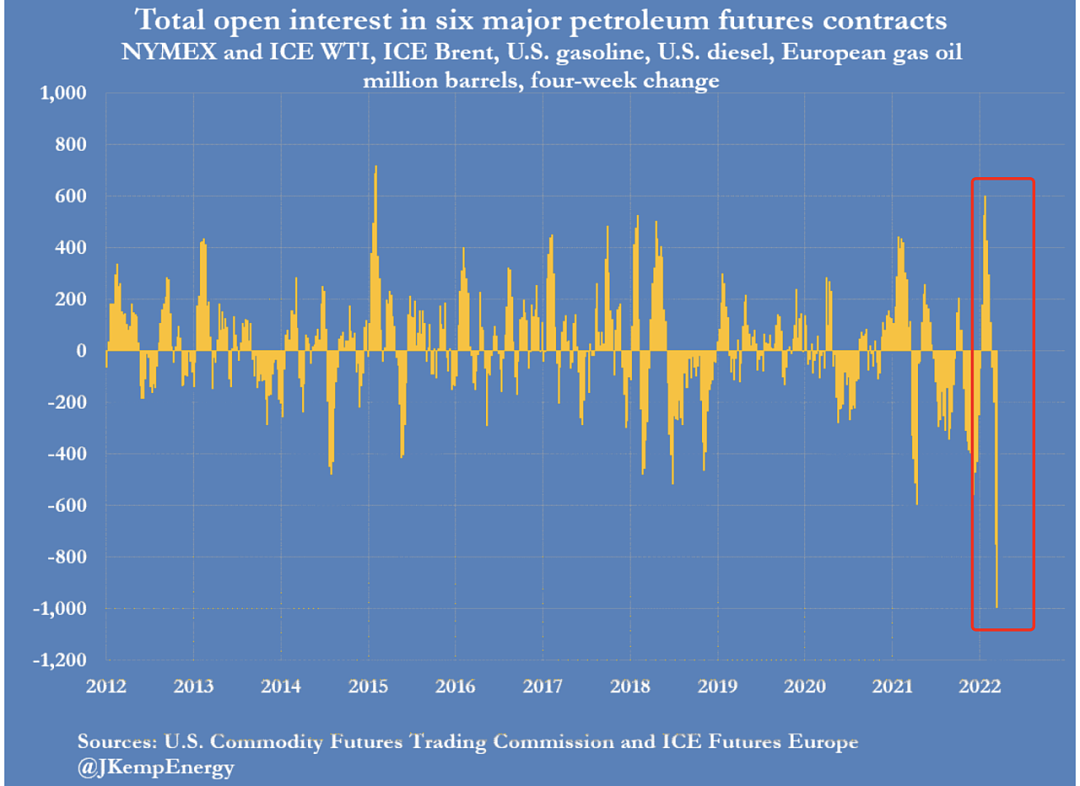

在过去短短的一个月内,空头卖出了10亿桶原油期货,创下了历史高位并持续占领市场高地。

但是美国银行大宗商品团队在最新发布的研报中表示,接下来可能会出现和2020年4月20日WTI合约价格跌至每桶负40美元时完全相反的“镜像”情况,当下的库存状况就是论据。

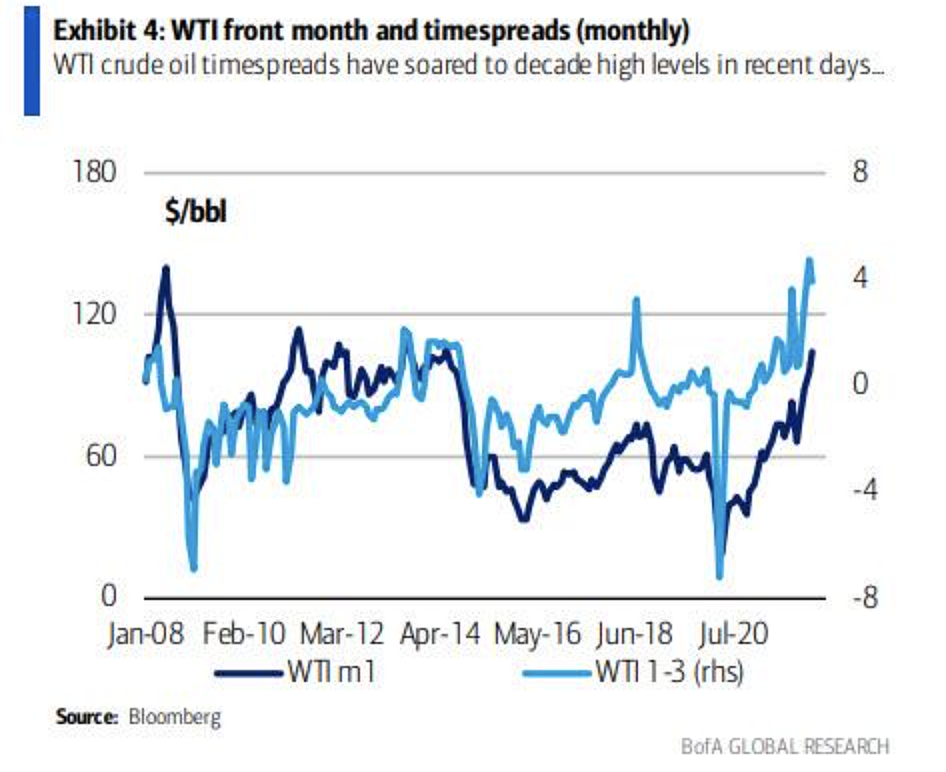

目前WTI原油期货价差已经飙升至10年高点(WTI原油1个月到期期货价格与3个月到期期货价格之差达到每桶11.7美元)。团队预计,此后现货溢价或将继续维持在高位,不利于石油库存的增加。

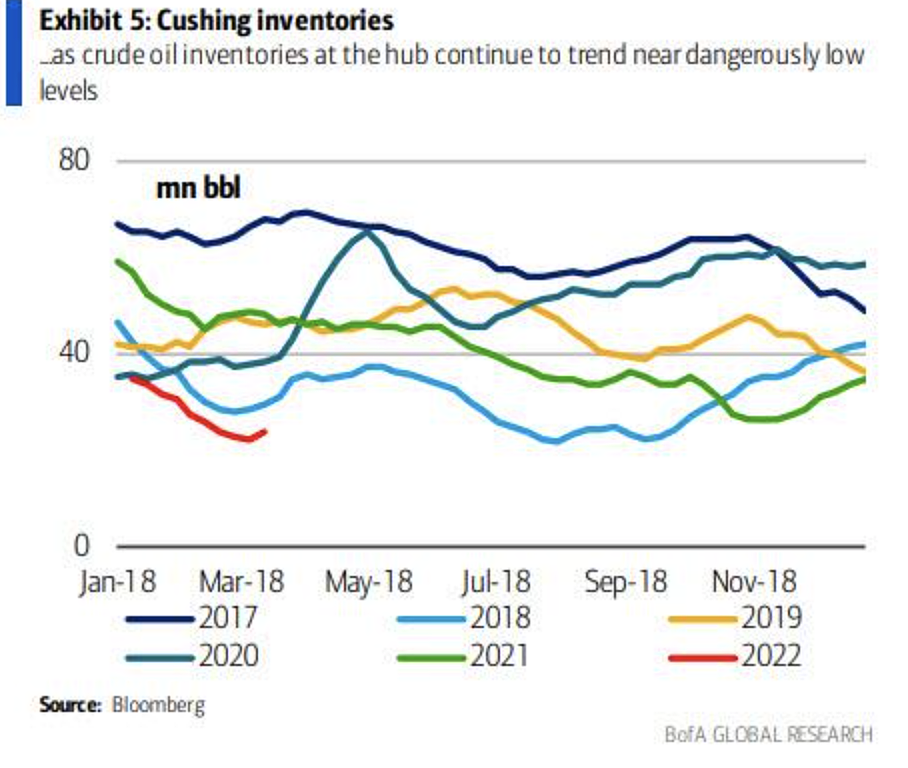

由此也能反映出,为何重要的原油库存—美国俄克拉荷马州库欣地区的WTI库存,从年初至今能消耗1300万桶。截止上周,库欣原油库存已经触及2400万桶,创下页岩油时代以来的最低季节性水平。所以从目前的情况来看,库存水平可能已经接近最低水平,也就是“罐底”。

美银对此表示,从目前的现货溢价水平来看,这些低位库存中的很大一部分可能还被用于维持管道运输,所以它们可能不能用来交割WTI原油期货合约。

而且现在更糟糕的是,随着库存接近最低水平,几乎所有价格信号都在阻止原油流向库欣地区,可能会让疲软的供应更加雪上加霜。

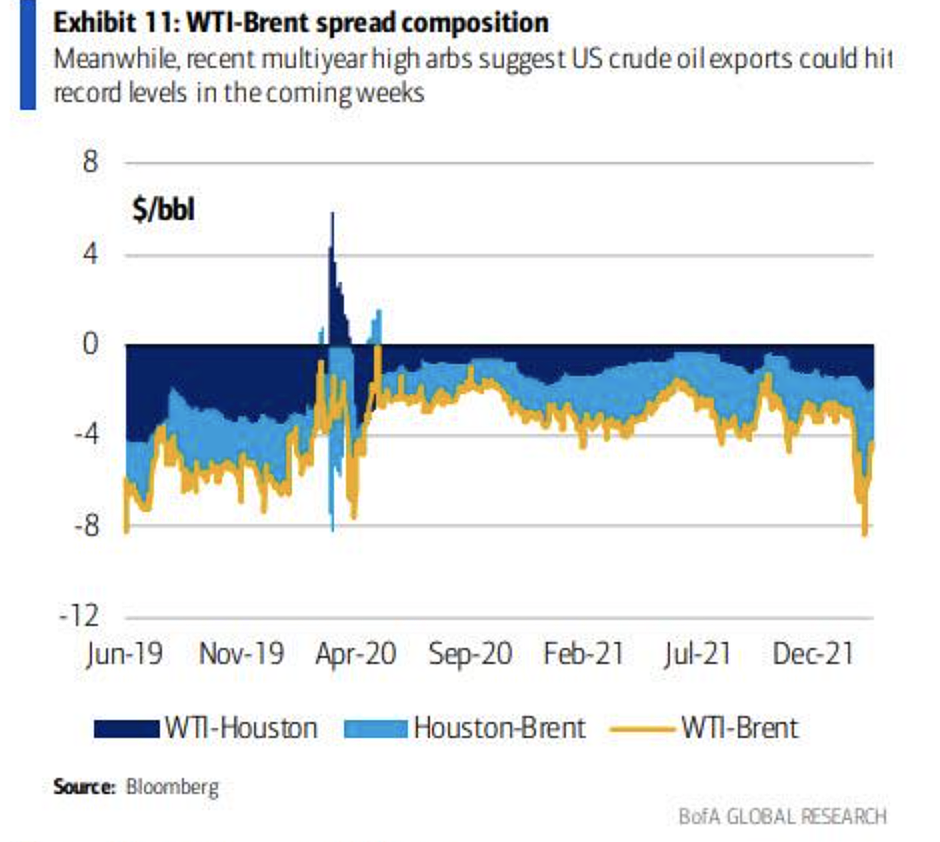

最近WTI原油-布伦特原油价差一度触及-9.20美元/桶的多年低点,目前交易价格接近-5美元/桶,这或将导致在未来几周WTI原油出口量继续攀升,甚至“可能到达创纪录高位”。

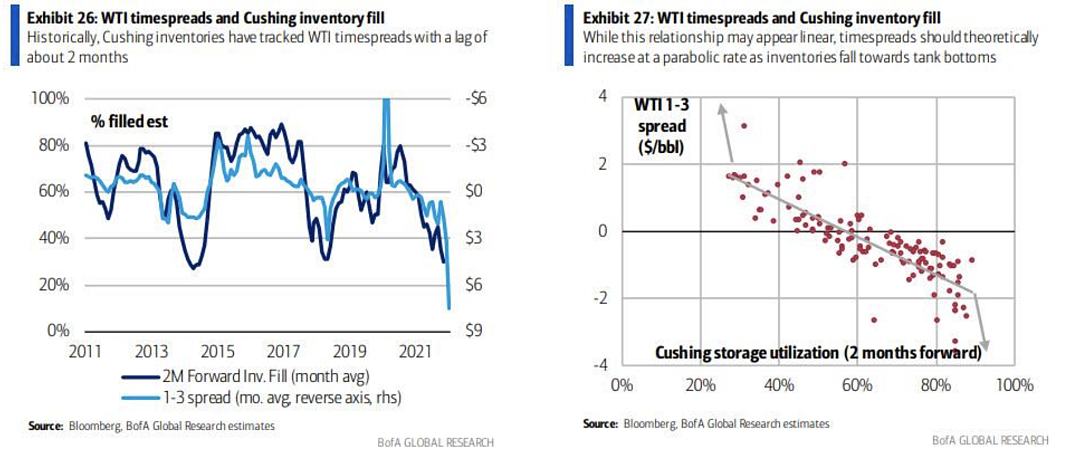

从历史数据来看,库欣地区的库存表现会比WTI原油期货价差滞后两个月。虽然在库存处于正常水平时,两者是呈现线性关系。但是从理论上来讲,期货价差应该会加速增加(现货溢价增加),同时随着库存接近“罐底”,其水平也会以抛物线的形式下降。

02

油价上涨至“任何位置”?

上述所有的现象都指向同一种可能,那就是“近月WTI期货合约有可能在2022年上半年出现‘融涨’(melt-up)”,也就是可能会出现与2020年负油价完全相反的“镜像”情况。

当时由于疫情严重冲击全球原油需求,全球原油库存爆满。这就导致在临近交割日之时,多头合约持有人面临原油“无处存放”的窘境,甚至愿意以负油价来强制平仓,导致油价有史以来第一次跌至负值区间。

而在接下来的几周内,完全相反的一幕可能会上演。

随着交割日的临近,由于原油库存处于历史低位,所以“无油交割”的情况或将致使空头合约持有人争相买入以求按期平仓,但是这可能会致使油价到达“任何位置”,甚至出现“历史性逼空”。

美银对此认为“随着WTI合约每月到期,空头挤压的风险增加”。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64