2022年新基金“避坑”指南(组图)

2022年,是继2018年后,公募基金业绩最为困难的一年。

这个困难,尤其体现在新基金上。根据初步统计,在今年成立的新基金中,有八只累计亏损超过30%。

其中最大亏损幅度达到-34%。如何回避短期的亏损,或者使用相对有效的方法降低亏损,可能是如今的基民最关心的话题。而从历史规律出发,控制回撤并非没有方法。

谨慎“all in”指数基金

对于2022年的新基金爱好者来说,最值得汲取的教训应该是:——不能过分押注指数基金。

从数据上看,今年以来新基金投资亏损最大的前十只产品全数属于ETF或ETF联接产品。而且,本轮亏损幅度偏大的产品都具备三个特点:年初成立,主投港股市场,重点是科技互联网。

具体来看,年内回撤前十名中:两只年初募集的消费电子ETF名列回撤榜的第一和第三名。五只港股通科技ETF或ETF联接产品垄断了第二至第九名中的大部分席位。

剩余的席位归属于中证信息安全主题ETF、中证沪港深云计算ETF和中证香港科技ETF。果然是“科技”+“港股”这一经典配置。

当然,“科技”和“港股”的指数基金之所以成为今年的下跌重灾区,还是与其前几年涨幅较大,近几年基本面不确定性较多有关。这一总结不具备后市的普适性。

最值得总结的反而是,对于新发指数基金的建仓节奏。考虑到指数基金建仓节奏较快这一特点,如果投资者不是对相关指数特别有信心,中期内分批购买,或适当择时,可能会更加理性。

谨慎“跟风”热门产品

如果说指数基金下跌,更多的因为今年相关指数持续走弱的话。那么避免过度“跟风”热门产品,几乎是新基金申购领域的“铁律”了。

目前看,导致新基金购买浮亏较大的热门产品,主要是两类。其一、前期涨幅巨大、投资者热情充沛的行业基金、基金经理或基金产品;其二、宣传充分、初始规模较大的创新产品。

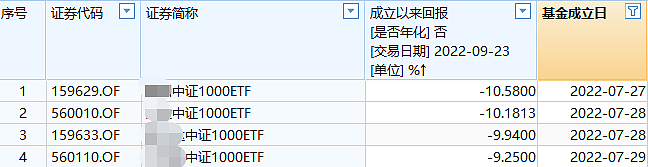

从本年度的回撤榜单上看,上述两个热门类型都导致了不少“失败案例”。比如2022年7月成立的一批1000ETF,尽管初始规模巨大,但成立以来表现都比较一般,净值损失幅度在10%上下。

热门能源中的碳中和ETF也是类似的情况。但从业绩表现看,截至9月23日,大多数碳中和ETF成立以来跌幅超过14%。

主动管理无法抵御“天时”

另外,2022年的新的偏股基金还有一个重要结论。一旦行业景气度“转弱”(变天),哪怕是一些表现突出的基金经理管理的主动基金,也很难扭转大局。

以今年成立的医疗方向(或擅长医药股投资的)新基金为例,年内净值跌幅都超过了20%。

其中,恒越医疗健康精选就是案例之一,该基金虽然派出了相对 “能打”的基金经理,但实际运作情况来说并不理想,年内回撤超过20%。

类似的,同行也有多家公司排出了王牌战队,但只要成立的时机不对,或是主打的行业不行,最终的业绩都不会太理想。在公募基金业,“人难胜天”才是“久经考验”的规律。

对于主动基金的投资者而言,适当分散和选时,也是重要的“护身符”。

注意规律以外的规律

值得注意的是,上述的几个规律,只是一个普遍规律,并非铁律。换言之,即便违背这些规律,偶尔也会有重大盈利的时刻。比如,投资某个方向的指数基金,在大牛市中就会获利颇丰。

坚持投资热门赛道产品,虽然可能输的很惨,但遇到光伏这种超级赛道,可能今年还是可以赚钱。再比如,选择热门的基金经理,更加视乎之该基金擅长的板块表现,所述公司管控规模的积极程度,以及成立时点等偶然因素。

但投资这个事儿,显然不能完全期待偶然因素,时刻注重组合的低风险才是长期收益的本质。从这个角度看,上述的总结,自有其的道理。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64