硅谷泡沫正在破灭,收购价格半年大降三分之二,这几类公司很危险(组图)

本文转载自经济学人,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

硅谷的科技潮和泡沫正在以肉眼可见的速度破灭,据《经济学人》杂志报道,科技初创企业的估值普遍下降,最多的达30%,它们的股价也同时在下跌。融资变得困难,但收购成本大大降低。

在旧金山市中心的一条繁华街道上,坐落着Fast公司的前总部,这是一家为网上商家提供结账软件的制造商。办公室看起来很安静,一个窗户上挂着一个出租的标志。这与该公司管理层的浮华习惯不同。

去年,在宣布坦帕成为其东海岸中心的活动中,公司用后空翻的喷气式滑雪运动员,和直接从纳斯卡赛道上开来的皮卡来炫耀。Fast也让投资者的心跳加速。公司在2019年和2021年之间筹集了1.25亿美元,包括来自Kleiner Perkins和Index Ventures等公司的一些硅谷最精明的风险资本家。

然后,在4月,在耗尽其现金和缺乏新资本注入的情况下,Fast破产了。

source:The Economist

Fast公司的消亡是一个迹象,表明过去几年的创业热潮,正在硅谷,和其他地区经历一次急剧的修正。利率上升、消费价格飙升、中国新冠疫情导致的供应链混乱,以及乌克兰战争正在导致一波不确定性席卷全球经济,对年轻的科技公司的冲击特别大,因为它们的大部分价值来自于未来的利润前景,而这些利润的现值正被不断上升的利率所侵蚀。

一位硅谷资深人士说:“像一枚眩晕手榴弹击中了市场。”

这种冲击正在波及VC行业,投资者一直押注于创新的新兴企业,并试图将它们培养成下一个谷歌。

创业公司的低迷只是刚刚开始。投资者警告他们的公司,在一段时间内不要期待新的融资,并在银行里保留足够的资金以持续到2025年。许多公司将无法做到这一点,并走上快速发展的道路。其他公司则会坚持下去。有些公司甚至可能蓬勃发展,因为创始人学会了放低姿态,在核心业务上加倍努力。

当尘埃落定时,全球初创企业的景象会有所不同,而且可能更健康。

迫在眉睫的瘦身期,是在VC们在科技行业几个收获颇丰的年份之后出现的。非传统投资者纷纷涌入投机性初创企业:从Salesforce到埃克森美孚等大公司的风险投资部门,Coatue和Tiger Global等纽约对冲基金,还有华尔街收购大亨和其他“游客”,他们在VC的硅谷中心地带被揶揄为“游客”。

从北京到班加罗尔,新的科技中心如雨后春笋般出现在世界各地。

source:The Economist

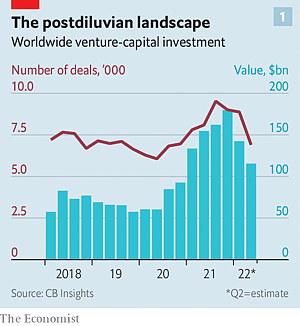

没有哪一年比2021年更繁荣。根据研究公司cb Insights的数据,2021年全球科技初创企业将筹集6210亿美元。这是前一年的两倍,是2012年的十倍。

然后,高歌猛进停止了。

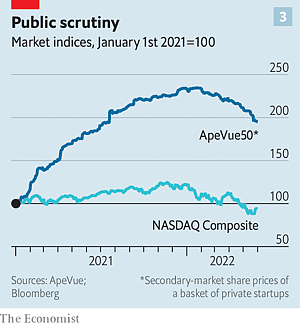

首先感受到这一点的是上市的科技公司。纳斯达克综合指数,自去年11月的峰值以来,已经下跌了30%。根据数据提供商PitchBook的数据,自2020年以来,在美国上市的140多家由VC支持的公司的市值,低于他此前私人市场筹集的风险资金总额。

美国电动汽车制造商法拉第未来(Faraday Future),在融资超过30亿美元后,现在的估值仅为7.1亿美元。总部位于新加坡的外卖应用程序Grab在上市前筹集了140亿美元,当时估值约为400亿美元,现在价值是100亿美元。

这种情况正蔓延到私人市场。与2021年下半年相比,筹资活动已经急剧放缓。根据PitchBook的数据,3月至5月期间,美国的融资轮次与去年同期相比下降了7%,在亚洲下降了11%,在欧洲下降了19%。

情况几乎肯定比这些数字所显示的更糟糕。报告的延迟意味着它们比实际情况滞后了几个月。更少的初创企业“退出”,VC的行话是指上市或出售给其他投资者。

投资者的沉默对私人市场的估值产生了影响。这种下降通常只有在私人融资回合或公开上市时才会出现,当公司筹集资金以换取股权时,或当公司易手时。较少的筹资和较少的退出,使得这种情况更难评估。

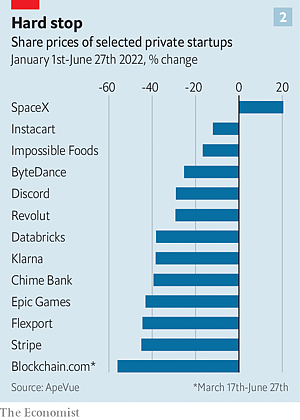

数据供应商ApeVue通过跟踪二级市场的股价,提供了一个暗示,在二级市场上,员工和风险资本家可以买卖私人公司的股票。50家交易量最大的初创企业的平均加权指数,自1月份的峰值以来已经下降了17%。

《经济学人》利用ApeVue的数据估计,今年年初价值10万亿美元的一篮子12家大型创业公司,现在价值约为7500亿美元。其中包括金融科技明星企业Stripe,其二级市场股价自1月以来暴跌45%;TikTok的中国母公司ByteDance,其股价比六个月前的价值低四分之一。

source:The Economist

私营企业的二级市场估值,还没有像公共企业那样跌得那么厉害。今年到目前为止,ApeVue的指数比纳斯达克综合指数少了大约十个百分点。将私营企业与上市的竞争对手进行比较,可以看出同样的模式。自1月以来,私营素肉食品供应商Impossible Foods的股价已经下跌了17%,而上市竞争对手Beyond Meat的股价则下滑了61%。

这可能意味着创业公司的估值比上市公司的市值更稳健。或者说可能会进一步下降。最终的测试将是 “下一轮”的数量,即公司以比以前更低的估值筹集新的资金。与二级市场上的失误相比,创始人更不喜欢这样。

下轮融资是价值下降的一个更明确的迹象,还伤害了员工的士气,因为他们经常用股票期权来补偿他们的辛苦工作。而且会让早期投资的VC公司感到不快,因为被迫降低投资价值,而这不是它们的有限合伙人想听到的。

只有少数几轮下跌被公开报道过。例如,上个月,《华尔街日报》报道,瑞典金融技术公司Klarna正在寻求新的资金,其估值比一年前的上一轮低三分之二。3月,杂货递送公司Instacart采取了更不寻常的措施,将自己的估值从去年3月的390亿美元降至240亿美元,但没有筹集新的资金。

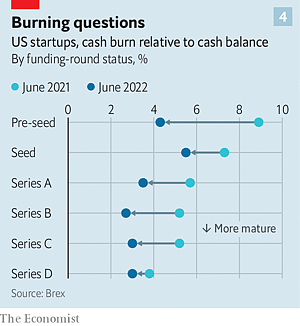

大多数投资者预计短期内不会出现一连串的降价融资。部分原因是去年的资本涌入,使许多公司拥有健康的现金储备。70多家销售商业软件和服务的最大的初创公司,根据受初创企业欢迎的企业银行服务提供商Brex的数据,这一领域的成熟企业正在以平均每月约50万美元的速度消耗现金。按照这个速度,70家公司中除了三家之外,其他公司在上一轮融资中筹集的资金都足以支撑它们到2025年。

即使以每月400万美元的高燃烧率计算,半数以上的公司将有足够的资金,在未来三年内渡过难关,甚至还没有考虑到前几轮融资留下的现金,和他们可能已经获得的任何利润。

source:The Economist

为了避免在估值低迷的情况下仓促融资,创始人还是忙着减轻负担。

VC基金Insight Partners的希拉里·戈舍说:“去年每一美元的增长都是同等的,不管是花了90美分还是1.5美元获得的。今天的关键词是资本有效率的增长。”

根据Brex的数据,在过去的一年里,所有类型的初创企业,从最年轻的到更成熟的,平均现金燃烧率都有所下降。

初创企业控制成本的一种方式是裁员。根据网站Layoffs.fyi的数据,自3月中旬以来,约有800家初创企业削减了工资。土耳其的快递应用Getir解雇了4000多人,占其员工总数的14%。Better.com,一家在线抵押贷款公司,裁员3000人(占比33%)。

另一个常见的策略是减少在营销上的花费。分析师公司SensorTower统计了企业在数字营销上的花费。世界上50家最大的初创企业的中位数,自1月以来,美国的此类支出减少了43%。一些类别的公司,如即时配送公司,包括Getir和美国的竞争对手GoPuff,已经进行了更大幅度的削减。

对于一些公司来说,削减的幅度还不够大。那些最容易遭受类似 “Fast “命运的公司是早期阶段的公司。平均而言,他们的烧钱率意味着他们有大约20个月的资金,少于大多数风险资本家警告创始人要准备的30个月。

在更成熟的公司中,有三类公司的风险较高,非常突出。一个是竞争激烈的企业,如网络安全、即时配送和金融技术。这些领域受到“风险资本供应过剩”的影响,Greylock Partners的阿什姆·钱德纳说(这是另外一家VC公司)。

他补充说:“只要有东西开始运作,VC就会去资助其中的十个项目”。

这些类别中的赢家可能会做得很好。中等规模的公司可能会挣扎着生存。

第二个风险较高的群体,是那些没有在2021年融资的倒霉公司,当时投资者很慷慨,估值高得离谱。世界500家最大的初创企业中,约有60家属于这一阵营。大多数是较小的公司,如中国的教育技术提供商猿辅导,和以色列的视力障碍者设备制造商OrCam。

第三类是对消费者需求最敏感的公司。除了快递应用,这包括娱乐初创公司,如视频游戏开发商Epic Games和Bytedance。

ApeVue追踪的这类公司的指数,表现低于各类高度交易公司的平均值。受益于美国人用他们的新冠经济刺激支票,来押注比特币及其更奇特的其他加密货币的公司,也陷入了困境,因为加密货币领域受到了不确定性的冲击。

一家大型加密平台Blockchain.com的股票,在二级市场上的价格自3月以来下降了56%。这个群体还包括许多印度和拉丁美洲的初创公司,这些公司往往更注重消费者。钱德纳察觉到,国际初创企业对即将到来的经济衰退的“焦虑”,比美国公司更大。

资金并没有完全枯竭。事实上,每轮融资的总价值下降的幅度小于其数量。根据PitchBook的数据,尽管交易减少了7%,但在过去六个月里,美国的筹资额实际上同比略有上升。在欧洲,虽然交易数量减少了五分之一,但其总价值却上升了13%。换句话说,平均交易量变大了,而更大的交易自然涉及更大、更成熟的公司。

这些资本雄厚的公司嗅到了机会。随着红红火火的科技人才市场的冷却,他们会发现招聘人才更容易、更便宜。而较小的竞争对手可能会更便宜地被收购。在过去几个月里,IBM、英特尔和Salesforce等老牌科技公司的VC部门已经收购了初创企业。包括壳牌和施耐德电气在内的工业巨头也是如此。

6月27日,彭博社报道称,财大气粗的加密货币交易所FTX,正在谈判收购散户交易平台Robinhood。一位投资者回忆起他最近达成的一笔交易,价格大约是他去年年底与一位创始人讨论的三分之一。他指出:“世界已经改变了。对于许多初创企业来说,这种变化将是痛苦的,甚至可能是致命的。”

但是对于整个初创企业界来说,这将是有益的。

本文转载自经济学人,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64