房地产市场再平衡背景下,未来中国楼市政策走向何方(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

王丹:未来中国房地产政策将着眼于满足民生需求,不会再有显著的逆周期调节。

从2016年起,中国房地产市场开始再平衡,并在2021-2022年达到顶峰。至此,“房住不炒”已经深入人心,房价预期根本性转弱。住房从投资品转为生活必需品,只有大城市的房产才有安全资产属性和长期投资价值。中小城市房地产投机空间丧失殆尽。目前经济仍在深度调整阶段,政府无心推高房地产周期。过去3年一次的房地产周期加剧了金融风险,挤压了创新和创业空间。经济减速后,倘若房地产剧烈下行,将会成为金融脆弱的主要来源。房地产下行的成本将由居民和企业部门共同承担:居民财富缩水,企业抵押物价值下降;但假如能够形成稳定、低价的房地产市场,双方也会受益:未来的住房投资回报率将不再会显著高于实体经济,资本回流实体经济将有助于创业和企业家精神,激励资本市场为居民财富开发新的增值渠道,并降低年轻人和新市民的居住成本。

房地产和私营经济

中国在1998年进行商品房改革,而后的房地产市场繁荣带动了信贷扩张。个人和企业能够利用住房抵押获得银行贷款,推动创业和创新。但在2000年后,房地产持续走高反而打击了私营经济。官方数据显示,2010-2020期间,中国住宅价格平均每年上涨8.5%(与此相对,上证A股指数年均上涨2.6%)。家庭存款的主要目的是为了买房。经常出现的现象是,由于大城市的房价上涨过快,年轻人难以承担,需要利用父母的存款支持首付。提高自主研发能力也需要降低研发成本,深圳等创新城市的高房价已对创业和人才流入构成了实质性障碍。房地产对于消费和投资影响并非单向的促进或者抑制,然而当房价持续上涨且成为社会财富最主要的积累渠道时,对于经济的负面作用便逐步显现。

房地产至少会通过两种渠道挤出私营部门的投资。首先,由于住房投资回报率远高于实体经济和资本市场,公司会将至少部分资源转移至房地产。根据Zhang(2017)的研究,在2003-2012期间,住房的平均回报率要比无风险利率高12%。之后房地产回报率有所下降,但仍然非常稳健。头部企业受到的影响更大,因为它们的社会关系广泛、现金流充裕,因此有更多的资源可以投入到回报率不错的房地产,导致主营业务的投资比例下降。Chen(2018)研究表明,2010年在A股上市的非金融、非地产企业中,平均每家企业花费5亿元购买地产,占公司净投资的30%以上。

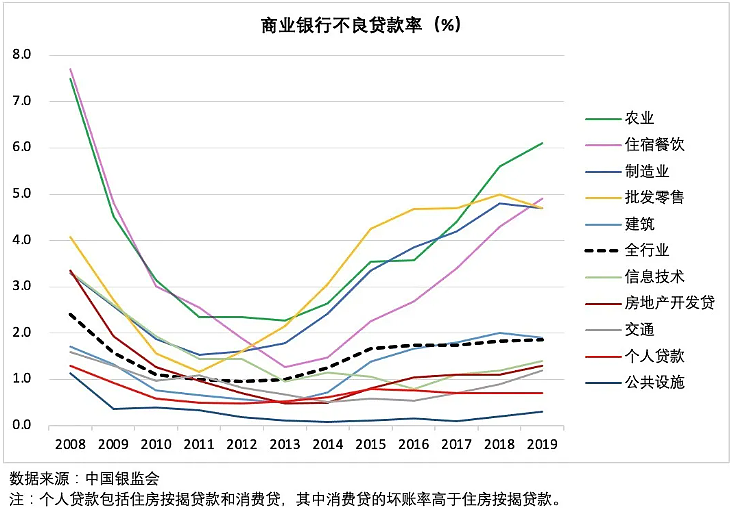

其次,房地产相关借贷会挤出其他投资目的的银行贷款。在过去30年中的大部分时间,房地产都是安全资产。直到2021年后,相关的坏账率才有所上升。根据国有六大银行的数据计算,2019年开发贷坏账率为1.2%,2022年该数字上升至3%。个人房贷的坏账率仍然很低,在2022年仍然低于0.7%,和疫情前基本持平,仍然是银行最安全的资产之一。根据20大报告,中国需要加强产业链的安全性,这意味着需要更多资本流入实体制造业而非房地产。

政策方向

未来中国房地产政策将着眼于满足民生需求,不会再有显著的逆周期调节。过去旨在缓和房地产周期的政策被证明适得其反。紧缩货币和限购政策的确可以暂时稳定房价,然而一旦政策到期,房价就会以更剧烈的方式反弹。从2000年以来,中国的房地产周期通常只有3年,且房价波动巨大,政策驱动的性质明显。与之相比,美国房地产周期通常在18-20年,日本、香港和台湾等亚洲经济体通常为7年。2021年之后,中国房地产政策聚焦于去杠杆和稳房价,对于刺激购房需求非常克制。预期今后“房住不炒”的基调会延续,不会转向。

2020年第七次人口普查显示,常住人口的城镇化率已上升到64%,相当于50年代的美国和60年代的日本。假如2035年城镇化率达到75%,则会新增将近两亿城镇人口。然而,这并不代表新增同样数量的住房需求。因为城镇化不等于市民化,很多居住在城市的人口没有资格买房、买不起房或者只想租房。城市户籍人口(即可以享受城市医疗、教育等公共服务的人口)比例在2020年仅为45%,比名义上的城镇化率低了近20个百分点。20大提出要租售并举,然而公租房和廉租房存量很少,约占住房存量的6%。“十四五”期间40个重点城市计划新增保障性租赁住房650万套,其中广东、浙江的供应目标都超过120万套,这将帮助新市民落户。

目前中国的住房拥有率是85%,尽管增量空间不大,但改善性需求很高。根据2020年,全国住宅80%没有电梯,这不能适应老龄化的现状。10%的家庭仍在用煤炭做燃料,20%的房子没有室内厕所,质量较差。官方数据表明人均住房面积是46平方米,但实际使用面积可能要低得多,因为数据中包括较大的公摊面积(公用的电梯、过道、花园等),且不包括宿舍。

中国经济的长期基本面是老龄化加速和城镇化减速,这意味着房地产需求提前达峰。然而,这并不是说房地产行业已经没有前途。和发达国家相比,中国房地产业的附加值占比仍然偏低。一个主要差别在于,中国作为建筑业的房地产一直是主力,而作为服务业的房地产占比较低。发达国家中的房地产附加值则主要来自服务。未来,中国的城市地产将逐步从新房交易过渡至二手房交易,建筑业占比会下降,同时物业、运营、安保等服务将迅速扩张。

参考文献:

Chen, Ting, Laura Xiaolei Liu, Wei Xiong, and Li-An Zhou. 2018. Real Estate Boom and Misallocation of Capital in China.

Li, Lixing and Xiaoyu Wu. 2014. “Housing Price and Entrepreneurship in China.” Journal of Comparative Economics.

Zhang, Yu. 2017. Liquidity Constraints, Transition Dynamics, and the Chinese Housing Return Premium.

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64