张坤最新季报:为何绩优股不一定带来好回报(组图)

如果让内地公募界管理规模最靠前、价值投资思考最深入的基金经理之一,比如张坤,出面上一堂“价值投资课”,需要多少投入?

壹万元?伍万元?十万元?怕是出场费再翻几倍也请不到。但张坤的季报(和年报)却有这样的功效。

刚刚发布的易方达蓝筹精选的3季报,张坤花费了足足1200余字,谈论了一个关键命题:

一个看似业绩优秀的企业,何以不能成为股东心目中的好股票?两者究竟差距在哪里?

当下的环境里,(他心目中)真正的好公司又有怎样的特征?怎样的改变会提升绩优公司的价值?

读完本季的季报,你可能会更多的理解张坤;

他为什么会经常把茅台、五粮液、老窖放在组合的第一、第二、第三大重仓股?

为什么港交所一直是他的重仓品种?

为什么是中海油而不是其他油气股进入他的重仓视野?

为什么有些“茅”股会成为他组合的“过客”?

为什么有些行业他从来不碰?

张坤在本次季报中的反思,某种程度上暗合了芒格的观点。

在芒格近40年的股东会讲话中,他对于收益留存和管理层行为格外重视。并构成了巴菲特价值选股逻辑的重要补充。

或许从业绩到陷阱里到管理层行为,这是价值投资者必须经历的投资进阶。

净利润不是“终极”

张坤的三季报,重点讲了一个话题,就是利润出色的上市公司是不是就能让股东赚钱?

答案竟然是——未必!

张坤说,净利润并不是终极意义的回报(它只是基本面投资者常见的研究重点罢了)。

从净利润到到股东回报还欠缺两步转化:

一是净利润到自由现金流。

二是自由现金流到股东的口袋。

如何监测转化效率?

那么如何评价上述两步的转化情况呢?

张坤也给出了答案:

第一步,间接法下的现金流量表是一个直观的展现。

净利润只是企业为投资者创造回报的起点和最重要的因素,但不是最终状态。(企业自身的经营现金流)以及跨周期的资本支出强度也是重要的考量因素。

第二步,要关注企业审慎投资的品质。

张坤提示,转化不顺畅的情况在股市更加常见。不少公司显示出良好的净资产回报率,但实际上它们把很大部分的留存收益投在了一些回报平庸、甚至很差的项目上。

它们在核心业务方面年复一年的辉煌表现,掩盖了其他方面资产配置的失败。

也因此对于基本面投资者来说,不仅要关注企业的赚钱能力,同时也要关注企业审慎投资的品质,缺乏审慎态度的投资已经成为损毁股东价值的最大杀手之一。

言及于此,我们似乎突然就能够理解,为什么有些业绩突出的周期类公司,有些各方面都很突出的消费类公司,没有进入张坤的重仓行列。或许它们就是折在企业审慎投资的品质上了。

囤积现金也损毁股东价值

和乱投资相比,保持现金的存在似乎可以算是“守护”股东价值了?

张坤明确的说:不!

他认为,和挥霍(资本)类似,囤积现金也同样会造成股东价值的损毁,虽然损毁的程度没有那么严重,但性质是相同的。

对于喜欢囤积现金的企业,企业每延迟一年向股东支付回报,就意味着股东会损失大约相当于贴现率水平的收益,这将使企业的内在价值远远低于基于DCF(现金流折现)估值的结论。

而且通常情况下,如果公司拥有大量现金,管理层就容易产生巨大的投资冲动。

所以,张坤总结:对于基本面投资者而言,企业对待投资的态度和能力,是评估其内在价值时一个至关重要的因素。

警惕“发行股份融资”

那么如果企业有良好的盈利能力,它应该如何处理手中的资本呢?

张坤对于其中最重要的两个环节:融资和分配留存分别做了分析。

张坤认为,部分上市公司在发行新股融资时往往缺乏审慎。

以发行股份收购为例,用发行新股的方式进行收购,通常被称为“买家去买卖家”,而实质上是“买家卖出自己的一部分去买卖家”。

对于一个具备高回报能力的优质公司来说,考虑复利,卖出优质公司股权的一定比例从长期来看往往代价是巨大的,除非收购的卖家质量非常高。

大部分情况下,发行新股收购往往会付出比现金收购高得多的成本。

回购增厚显著高于分红

而在分配留存环节,张坤也明确自己的态度:

回购股份的增厚程度显著高于分红。

张坤表示,他欣喜地看到,越来越多的上市公司开始采用回购股份并注销的方式。

股份回购的一个好处在于,通过股份回购,管理层清楚的表明,他们关心提升股东财富,而不是忽视股东只顾拓展企业的版图,以至于做出无益于股东利益甚至损害股东利益的事。

相比一家只顾扩展版图的管理层掌控的公司,投资者应给那些被证明关心股东利益的管理层掌控的公司出更高的价格。

在目前优质公司估值普遍很有吸引力的状态下,他认为回购对长期股东的价值增厚是显著大于同等金额的分红的。

他也期待看到,越来越多优质公司的总股数能够随着时间推移不断下降,这相当于长期投资者可以随着时间推移不断缓慢增持其在优质公司的股权比例。

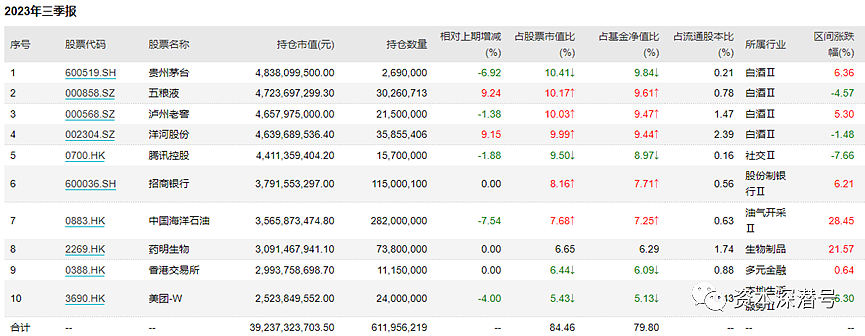

仍是700亿顶流

从三季报来看,张坤管理的4只基金罕见的全部出现了净赎回。

这其中,有些基金是根本没有打开申购(只能单向赎回),有些赎回的幅度也不大。

再加上易方达优质企业三年和易方达蓝筹精选在3季度都实现了业内少见的正收益,张坤总的规模与年中比较,变化并不大。

以3季报数据合计,他的在管公募规模超过763.5亿元。

药明“涨”回重仓

仓位上看,张坤管理的基金,基本保持了仓位的稳定。

行业上,调整了消费、医药和科技等行业的配置结构。

具体到重仓股来看,药明生物成为他所有在管基金的加仓目标。

但考虑到,药明生物本来就在其的“腰部持仓”中,易方达蓝筹和易方达优质企业三年的持股数量都没有发生变化,是药明生物下半年以来的强劲股价表现,帮助该股进入张坤前十大。

被药明生物“挤出”易方达蓝筹和易方达优质企业三年基金重仓股名单的,是伊利股份。

附图:易方达蓝筹3季报重仓股

回到老“阵地”

QDII基金上,虽然2季度张坤管理的易方达亚洲精选在韩国市场上“小试牛刀”,但在这个季度似乎选择了收回“触角”。

而且,相对大幅调高了港股的持有比例。与中报数字相比,港股占净值比增加了9个百分点以上。

体现在十大重仓股上,易方达亚洲精选是重仓股变化最大的一只。

GRAB、STAAR SURGICAL、美团-W退出十大重仓股名单,药明生物、港交所、招商银行新入。

实际上,这3只“新入”重仓股都是“老熟人”了。港交所甚至已经是第23次进入该基金重仓股名单了。

“赢家”归来?

一年多前,业内曾有个热门话题,张坤的“神起神灭”——关于他管理基金的业绩起伏的。

而几乎也是同时,张坤的业绩在明显回撤后开始持续回升。

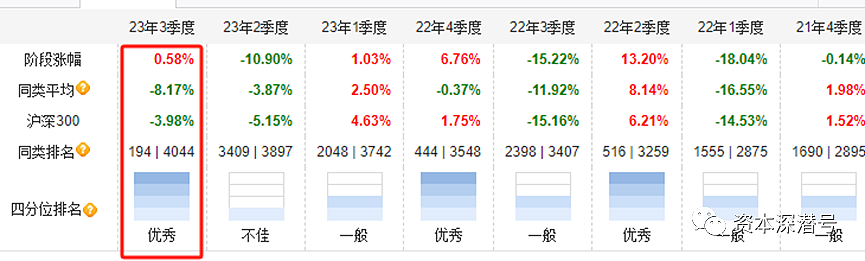

及至2023年3季度,他的产品业绩已经逆势创下正收益,进入行业的前列。

附图:易方达蓝筹精选季度业绩表现(数据来源:天天基金网)

当然这只是一个季度的业绩,其后续的表现尚待观察。

但如果你观察焦巍、刘彦春、胡昕炜、葛兰,就可以发现:

这些在2021年前曾经叱咤风云的明星基金经理们,在今年三季度都出现业绩的明显恢复,排名逐步回升。

或许,一个新的市场风格的轮回正在展开.........

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64