困兽犹斗?澳洲四大银行挥刀向内,都是房贷争夺战惹的祸!(组图)

NAB:要利润不要增速

Westpac:要增速不要利润

CBA:廉颇老矣 ,尚能饭否?

ANZ:咄咄逼人的定价

随着Westpac发布2023年的业绩,银行业报告季的序幕得以拉开,其他三家也逐步更新了业绩表现。而随之而来的是11月7日的RBA再次加息,使得现金利率提升至4.35%。

数十年以来最快的紧缩周期改变了银行业的竞争格局,在过去的一年里,银行业在经历了激烈的房贷市场争夺之后,各家银行的表现也出现了分化。

有些银行为了保持房贷放量的增长,牺牲了利润率。而有些银行虽然保住了利润率,但房贷业务出现了明显下滑。

增长与利润率似乎成为了银行业不可兼得的选择。

NAB:

要利润不要增速

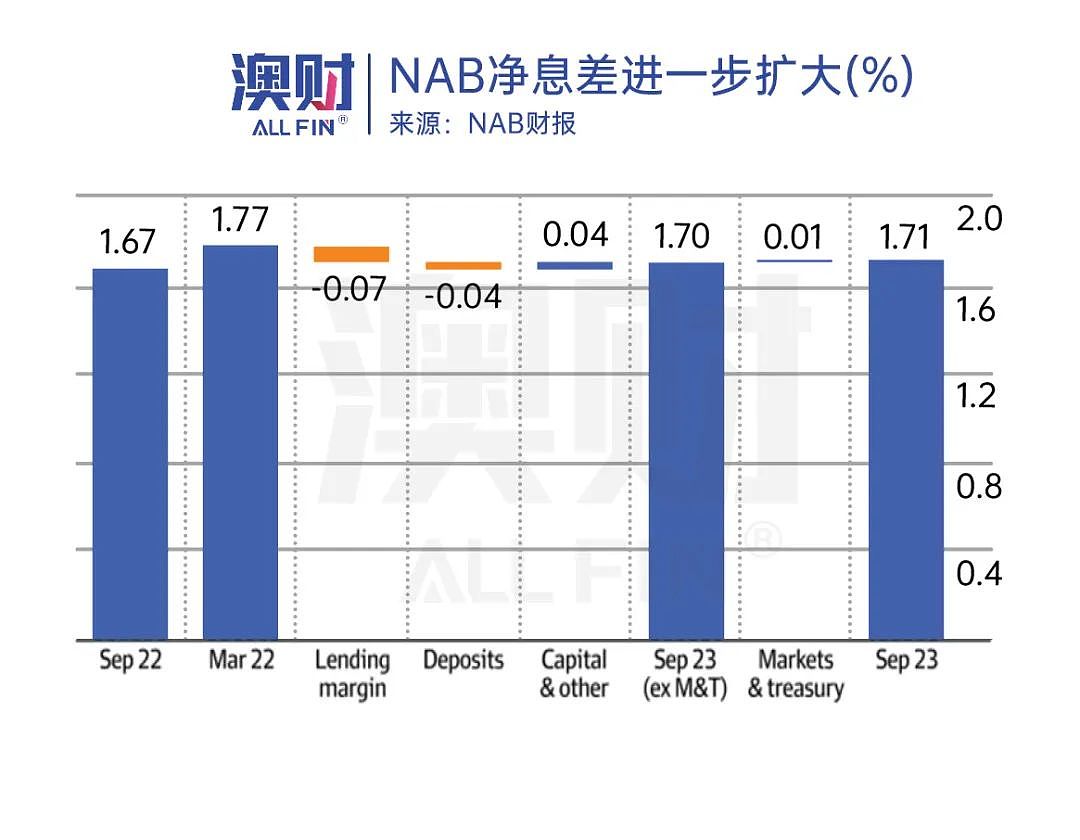

在周二,RBA将上调现金利率后,NAB也是第一家上调借款人利率的银行,这从一定角度上反映了NAB银行要利润不要增速的特征。

自2020年9月以来,NAB的中小企业贷款总额增长了31%,截至2023年9月底达到1433亿澳元。同期,商业存款较三年前跃升36%,达到2061亿澳元。

不仅如此,NAB还拥有着令人羡慕的商业贷款利润,在截至2023年9月之前的六个月里,其商业银行和私人银行的净息差为3.09%。

但可以理解的是,要利润率不要增速的策略伤害了许多客户。NAB的四个部门,包括商业和私人银行、个人银行、机构客户部门和新西兰部门,在下半年都出现了倒退。其个人抵押贷款的盈利下降了15.8%。

同时,根据其报告,NAB集团全年现金利润增长8.8%,达到了77亿澳元,但由于经济放缓,导致竞争加剧,下半年利润下降了10%。

财报公布后,NAB股价下滑4%。

Westpac:

要增速不要利润

Westpac的FY23全年报告乍一看已经恢复了正常状态,其净利润增长26%,达到72亿澳元,扣除一次性项目之后,净利润增长12%。其贷款总额增长了5%,达到7730亿澳元,其中抵押贷款增长了4%,零售存款增长了10%。

但如果关注到今年3-9月的业绩报告就会发现,Westpac的贷款和存款的增长是有代价的。

Westpac3-9月的业绩报告总体利润大幅下降20%,费用增长加速5%,使得银行的成本收入比从46.1%增至54.2%。其核心净息差从上半年的1.9%滑落至1.81%。

特别是在抵押贷款领域,面临激烈的市场竞争环境,Westpac虽然在下半年通过“以价换量”的策略恢复了增长趋势,但整个上半年的增速低于市场平均水平。这也可能是Westpac进行策略调整的主要原因。

Westpac的CEO Peter King表示,虽然Westpac最近取消了现金返还优惠,并于最近取消了一系列的折扣,但其新产品的利率与现有客户支付的利率之间的差距是他多年来所见的最低水平。

除此以外,当前困扰Westpac最大的问题是其银行运营成本的增长,而主要的增长源便是第三方供应商工资,如技术合同的成本增长。因此,即便Westpac的员工数量减少了6%,但运营成本仍上涨了10%,达4.89亿澳元。

目前,Peter King正在尝试改革,试图将包括St George和墨尔本银行在内的,集团整体运营网点数量由180个降至60个以下。

这将是一个为其多年的改革,同时Westpac内部也面临着极大的执行风险,越少的线下网点意味着需要更完善的在线服务,这也意味着Westpac可能更加依赖于外部的技术公司。

但无论如何,对于Westpac来说,这都是转型将要面临的阵痛,未来能否继续扩大市场份额,依赖于近几年转型的成效。

CBA:

廉颇老矣 ,尚能饭否?

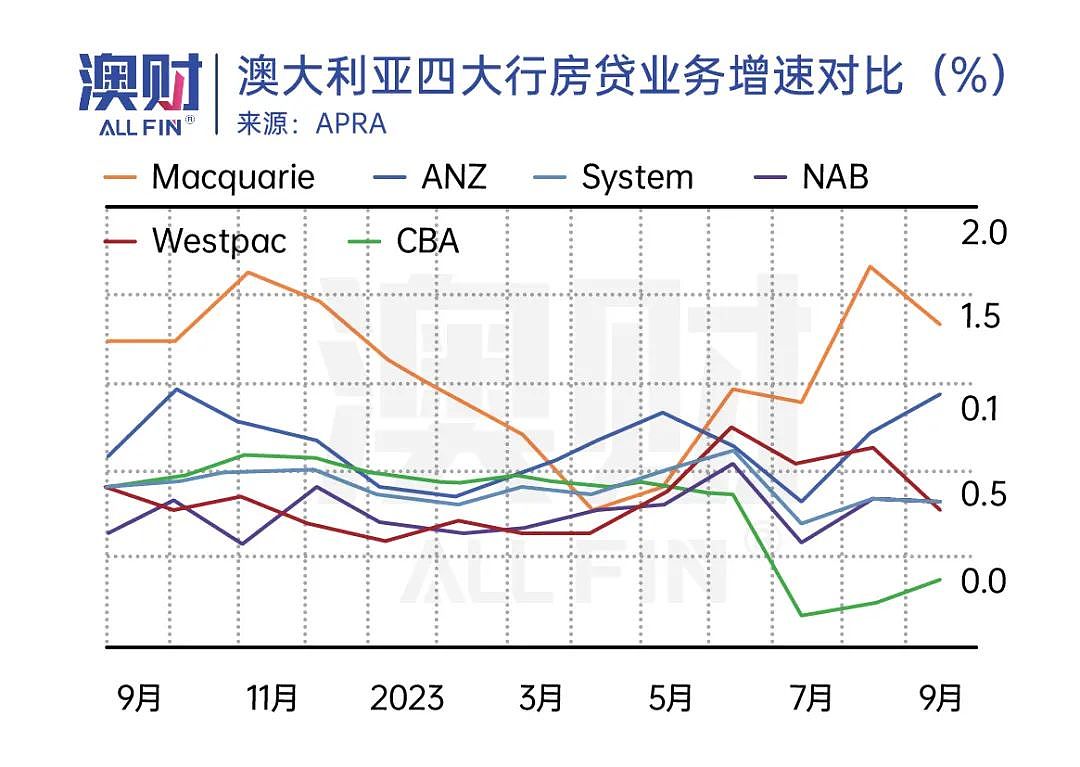

CBA抵押贷款业务的市场份额已经连续第三个月下降,而相比之下,Macquarie Bank和其他三大银行都保持着增长,在高利率的背景下,澳大利亚银行业的权力平衡仿佛发生了更大的转变。

CBA是第一家取消抵押贷款现金返还激励的银行,其房贷的浮动利率一直高于竞争对手。该银行的首席执行官Matt Comyn解释说,银行业内有一些人以低于资金成本的价格提供抵押贷款业务,他认为这是不可持续的。

虽然没有点名,但是内部人士知道他指的是Westpac和ANZ的“以价换量”的策略。

截至九月底,CBA的抵押贷款总额为3621.5亿澳元,低于八月份的3629.9亿澳元。其9月向房地产投资者提供的贷款总额为1800.6亿澳元,较8月仅增长0.4亿澳元。

CBA失去的市场份额可能会迫使该公司的管理层改变一些策略,例如用更激进的 “以价换量” 的方式重新夺回增长。

从本次财报公布的资产负债表上看,作为澳大利亚第一大行,CBA仍有着充足的资本,且能够承担几个月的损失,因此CBA完全有能力再开启一场抵押贷款定价战。到那个时候,房贷市场的格局将会再次改变。

同时,CBA的成本控制相比其他银行做得更好。根据KPMG的数据显示,随着员工工资平均上涨8.2%,四大行的运营费用平均增长3.9%,而相比之下,CBA的运营成本仅增长3%。

ANZ:

咄咄逼人的定价

周一发布的财报显示,得益于在澳大利亚房地产市场竞争压力下向大公司提供机构银行业务的多元化业务,ANZ的全年现金利润创历史新高,达到 74 亿澳元,比上年同期增长 14%。

由此,ANZ提高了全年股息,同时还提高了信贷准备金,以保护银行免受未来因经济形势变得更具挑战性而造成的信贷损失。

不过,虽然澳新银行在截至 9 月 30 日的六个月内净增加了 110 亿澳元的新房贷款,成为今年在价格上最积极夺回市场份额的银行之一,但与截至 3 月 31 日的本财政年度的六个月相比,这家零售银行的盈利下降了 17.3%,较上年同期下降了 20.9%。

在截至 9 月 30 日的六个月内,ANZ的净息差下降 10 个基点至 1.65%,其中 7 个基点的下降是由于澳大利亚和新西兰住房贷款的压力。零售银行的净息差从上半年的2.39%骤降至2.06%。

在周一的分析师电话会议上,由于担心盈利能力的下降,投资者对ANZ抵押贷款净息差大幅下降如何符合股东利益的问题进行了提问。

ANZ的CEO Shayne Elliott表示,ANZ正在试图通过更加广泛的客户关系来产生可持续的回报。

他这样说的底气很大程度上来源于ANZ Plus的快速发展。

自从ANZ Plus推出以来,已经吸引了超过50万新客户和100亿澳元的存款,其增长速度明显快于NAB运营的类似数字银行Ubank等产品。

同时,ANZ Plus也逐渐开始提供住房贷款业务,其申请可以通过智能手机在45分钟之内完成,大大减少了银行评估、审批和结算的时间。同时,ANZ Plus会吸引来更多的储蓄存款,这些存款能够降低零售银行的运营成本。

此外,数字银行的总边际成本比现有银行低40%,而服务成本则降低了20%,并且随着规模的扩大,数字银行的边际成本还可以继续下降。这能够让ANZ在面临更多客户的同时,成本不会显著增长,实现利润增长。

因此,ANZ打价格战的目的就是获得更加广泛的客户群体与更高粘性的客户,并且通过数字银行的模式控制成本,使得业绩出现新的增长。

不过,ANZ的做法更像是“亡羊补牢”,因为其在疫情期间处理问题的方法导致其失去了大量的客户,而现在想要重新赢回这些客户,ANZ付出了巨大的代价。

未来ANZ Plus能否承接更多的客户,接替ANZ当前的业务,将是ANZ增长的关键。

澳财投研观点

在这激烈的市场竞争中,每家银行都在权衡利润率和市场份额之间的平衡。而随着数字化的发展,银行业也将迎来全新的转变和创新。

Westpac和ANZ都是典型的要增速不要利润率的银行,他们在房贷市场中的市场份额进一步增长,但是利润率的下降并没有使得其业绩超出预期的爆发,相反,市场并不买账,他们的股价在业绩公布后也相继下跌。

CBA的市场份额正在被蚕食,但作为行业内的龙头老大,随时有能力再掀起一场“腥风血雨”。同时,CBA的成本控制做的更好,这是独特的竞争优势。

最后,ANZ的定价策略比其他几家更为激进,似乎在挽回疫情期间的颓势,未来ANZ Plus的发展是值得关注的方向。

总的来说,澳大利亚银行都做出了自己的选择,所谓“逆水行舟,不进则退”。而投资者需要接受的事实是,在澳联储没有降息之前,银行业将会一直处于寒冬之中,其ROE与盈利能力都难以回到疫情前的水平。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64