9万亿元巨头跳水18%,特斯拉大涨超12%(组图)

美东时间周三,美股三大指数收盘涨跌不一,纳指涨0.1%,标普500指数涨0.02%,道指跌0.11%。

特斯拉大涨超12%,市值重返5000亿美元上方;苹果涨超1%,英特尔、微软、谷歌小幅上涨;英伟达、奈飞跌超3%,亚马逊跌超1%,Meta小幅下跌。

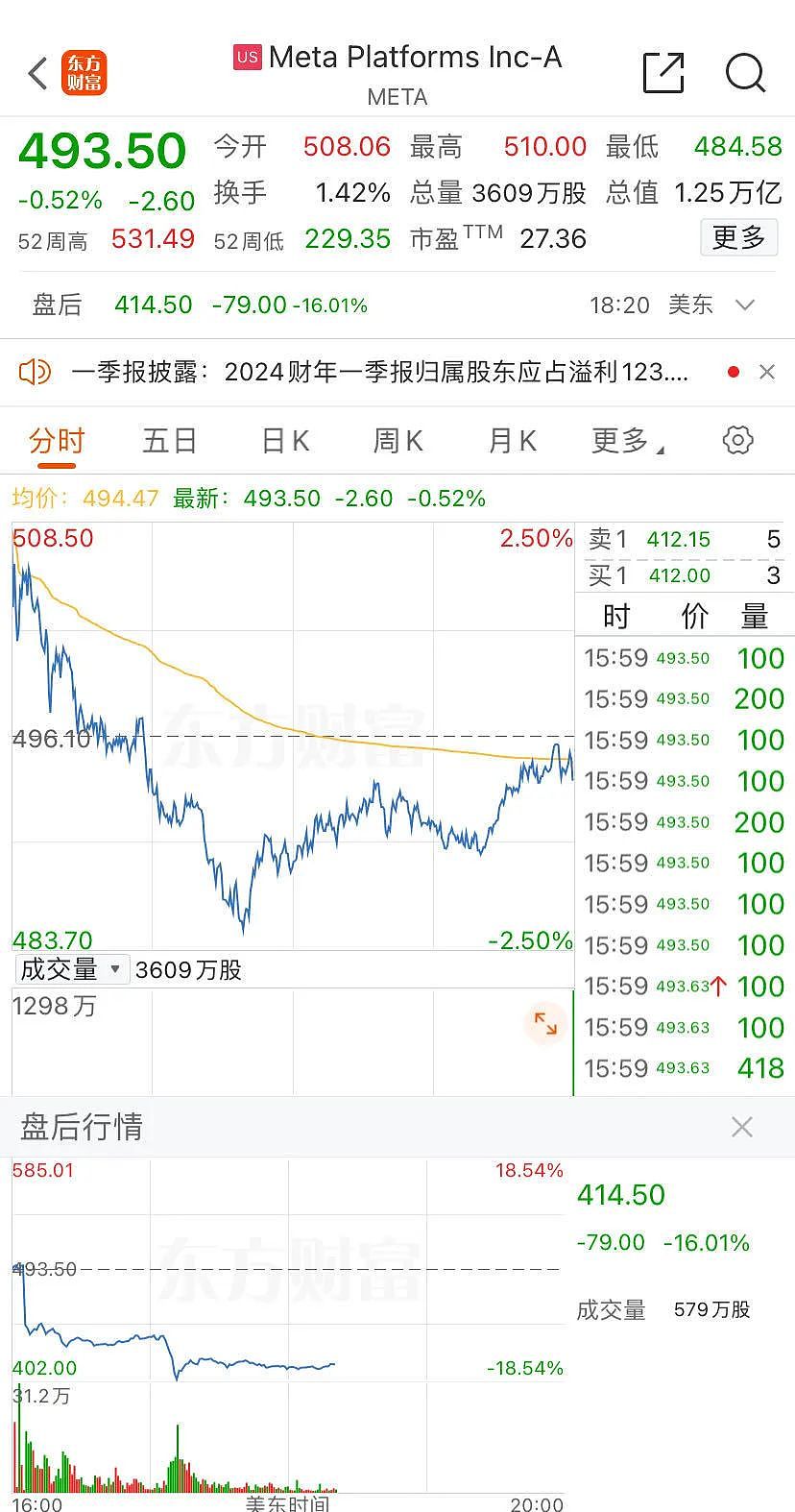

值得一提的是,“元宇宙平台”、大举押注AI的社交媒体与数字广告巨头Meta(META.O)盘后一度下跌18%,若该跌幅维持至25日开盘,市值将骤减超2200亿美元(约合人民币15994亿元),此前其公布的Q2营收指引逊于预期。

数据显示,Meta一季度营收和盈利均高于预期,核心广告收入增长提速,但预计二季度收入365亿至390亿美元,区间中点等于同比增长18%,弱于市场预期的382.4亿美元或同比增20%。

截至发稿,Meta盘后暴跌16.1%,总市值1.25万亿美元(约合人民币9万亿元)。

此外,热门中概股普涨,哔哩哔哩涨超10%,爱奇艺、微博涨超4%,富途控股、蔚来涨超3%,阿里巴巴、京东涨超2%,腾讯音乐、网易、百度涨超1%。理想汽车跌超3%,小鹏汽车跌超1%,拼多多小幅下跌。

AI支出大增,Meta盘后跳水18%、

在周三的盘后交易中,Meta公司股价一度暴跌超过18%。此前,该公司发布了疲软的营收预期,尽管其第一季度业绩超出了预期。

数据显示,Meta一季度实现营收364.6亿美元,同比增长27%,创2021年以来的最快季度扩张速度,超过LSEG预期的361.6亿美元;每股收益4.71美元,较上年同期的每股2.20美元增长了一倍多,LSEG预期为每股4.32美元。净利润大幅增长的一个原因是,尽管收入增长加速,但本季度销售和营销成本同比下降了 16%。

虽然第一季度业绩超出预期,但Meta表示,预计第二季度销售额为365亿美元至390亿美元。该范围的中间值为377.5亿美元,同比增长18%,低于分析师平均预期的383亿美元。

图片来源:CNBC报道截图

这家Facebook的母公司不再报告日活跃用户和月活跃用户。现在,它提供了一个所谓的“家庭日活跃人数”的数字。截至2024年3月,这一数字为32.4亿,同比增长7%。

2023年2月,扎克伯格表示,公司将更好地消除不必要的项目并打击臃肿,这将有助于Meta成为一个“更强大、更灵活的组织”。该公司在2023年上半年裁减了约2.1万名员工,扎克伯格在今年2月表示,招聘将“与我们历史上的做法相比相对较少”。

第一季度员工人数同比下降10%,至69329人。

公司重申预期Reality Labs的运营亏损将同比大幅增加,并因加快基础设施投资以支持AI路线图,而将今年的资本支出预期显著上调至350亿到400亿美元,此前指引为300亿至370亿美元。预计明年的资本支出还会继续增加。

广告收入占Meta业务的绝大部分,跃升27%至356.4亿美元。Meta正受益于稳定的经济和中国折扣零售商(如Temu和Shein)支出的激增,这些零售商一直在向Facebook和Instagram注资,以努力覆盖更广泛的用户。一些分析师警告称,随着中国广告商支出的放缓,这可能在第一季度和今年全年成为令人担忧的问题。

该公司的Reality Labs部门负责开发初生元宇宙的硬件和软件,继续亏损。Reality Labs报告称,该季度销售额为4.4亿美元,亏损38.5亿美元,自2020年底以来的总亏损超过450亿美元。

分析师预计,该部门本季度的运营亏损为43.1亿美元。

美股科技股迎来财报季重大考验

在美股科技股遭遇史上最惨一周后,本周迎来财报季的重大考验:“美股七姐妹”中的微软、谷歌母公司Alphabet都将在本周相继公布财报,其中特斯拉、Meta已经公布财报。

4月23日美股盘后,特斯拉发布了2024年一季度财报。财报显示,特斯拉一季度营收同比下降9%至213亿美元,低于市场预期的223亿美元;净利润同比下滑55%至11.3亿美元,市场预期19亿美元。尽管一季度财报不及预期,但在随后的财报电话会议上,马斯克给出重磅好消息称,特斯拉低价车型即使不在今年晚些时候,也会在2025年初开始生产。马斯克还表示,特斯拉今年的销量将高于去年、最快明年年底前开卖人形机器人Optimus。

上述消息发布后,特斯拉股价盘后暴涨逾13%。截至最新收盘,特斯拉收涨近12.1%,创2022年1月3日以来最大收盘涨幅。

此外,微软将于本周五凌晨公布财报。市场预计微软第一季度营收和利润都将实现超过15%的增长。

谷歌母公司Alphabet也将于本周五公布财报。虽然谷歌的人工智能计划正面临怀疑,但市场仍预计,其第一季度营收将增长近14%,净利润增长超30%。

此外,亚马逊预计将于今年4月底公布一季度财报,苹果和英伟达将分别于5月初和中旬公布财报。

根据媒体智库数据,“美股七姐妹”第一季度利润有望同比增长38%。如果剔除这七家公司,标普500指数其余公司利润预计将下降3.9%。

据证券时报,当前,市场资金正在以一年多来最快的速度从美股和垃圾债券中撤出。据LSEG Lipper的数据显示,投资者以14个月来最快的速度从垃圾债券中撤出现金。另据高盛集团的大宗经纪数据显示,对冲基金以2022年以来最快的速度增加了美国交易所交易基金的空头头寸。

Academy Securities Inc.宏观策略主管Peter Tchir指出,一些投资者正在抛售,并将继续抛售,因为他们一开始买入的情绪就不强烈。StoneX Group首席市场策略师Kathryn Rooney Vera表示,通胀取代经济衰退成为美联储的首要问题,大宗商品价格飙升加上经济数据的持续火热,这构成了市场进入防御策略的背景。

他认为配置必须更加保守,现下他会从高涨的股票市场中转向,并将资金投入真正高收益的短期票据中。摩根大通研究团队在最新的研究报告中指出,到目前为止,今年4月份观察到的与去年8月份的动态有相当多的相似之处。

分析师认为,当时通胀意外上升和预期中央银行利率上升未被实现时,投资者开始考虑减少重仓或增加对风险市场的对冲。最为鲜明的特征是,两年期美国国债收益率的上升最终导致股票和信贷市场从去年8月开始出现暴跌。

摩根大通的全球市场策略报告指出,去年夏天,2年期美国国债收益率从5月初的3.8%上升到8月初的4.9%,这一变化基本上被股票和信用市场忽视。然而,一旦两年期美国国债收益率开始在5%或以上的高位整固,从去年8月开始,股票和信用市场开始受到影响,去年8月初至10月底期间,美国股票市场遭遇了约10%的大调整。

(文章内容、数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64