科普 | 实用帖!堪培拉华人2019年个人税申报宝典!

2018-2019财年的报税季,

转眼已经到来一个多月了。

但是,

和正在翻着手机的你一样,

拖延的小编并没有开始报税行动······

为了帮助大家更好地了解个人所得税报税过程,

小编特地根据2018-2019财年的税务新规,

为大家整理了一份报税基础知识指导,

请速速收好!

1 确定你是否为税务居民

澳洲税务居民(Australian resident for tax purpose),

并不等同于澳洲永久居民(permanent resident)

或澳洲公民(citizen)。

这是一个从税务角度出发的概念;

一般来说,

出于家庭、学习或工作原因,

日常稳定居住在澳洲的人士,

都是澳洲税务居民。

所以除了在澳的永居和公民身份持有者,

留学生、大部在澳工作签证持有者,

都是澳洲税务居民,

在一个财年过后的7月-10月期间,

必须履行对上一财年的报税义务。

要注意,

非澳洲税务居民(foreign resident),

与澳洲税务居民的税率体系是不一样的;

举个例子,

如果你是在澳洲以外国家或地区工作的澳洲公民或永居签证持有者,

但你的固定住所、家人、社会关系都在澳洲,

那你就大概率属于非澳洲税务居民(foreign resident);

一般来说,

这类居民的税率相对比较高,

所以辨别清楚自己属于哪类很重要哦~

如果你依然不清楚的话,

去税务局(ATO)的官网报税时,

登入系统,

网站就有自动的问卷帮助你确认自己是否为税务居民。

2 如何计算你的应缴税额

如果你是澳洲税务居民

Australian resident for tax purpose

除此之外,

如果你是永居签证持有者或澳洲公民,

应缴税额还有:

Medicare Levy,

按2%收取,低于$22398年收入者可免;

Medicare Levy surcharge,

税率在1%-1.5%区间内,仅征于高于$90000年收入者,

若购适当私人保险可免;

HELP debt repayment,

若受教育期间申请了澳洲政府的助学贷款,

还款率会随着个人所得的增加而增加。

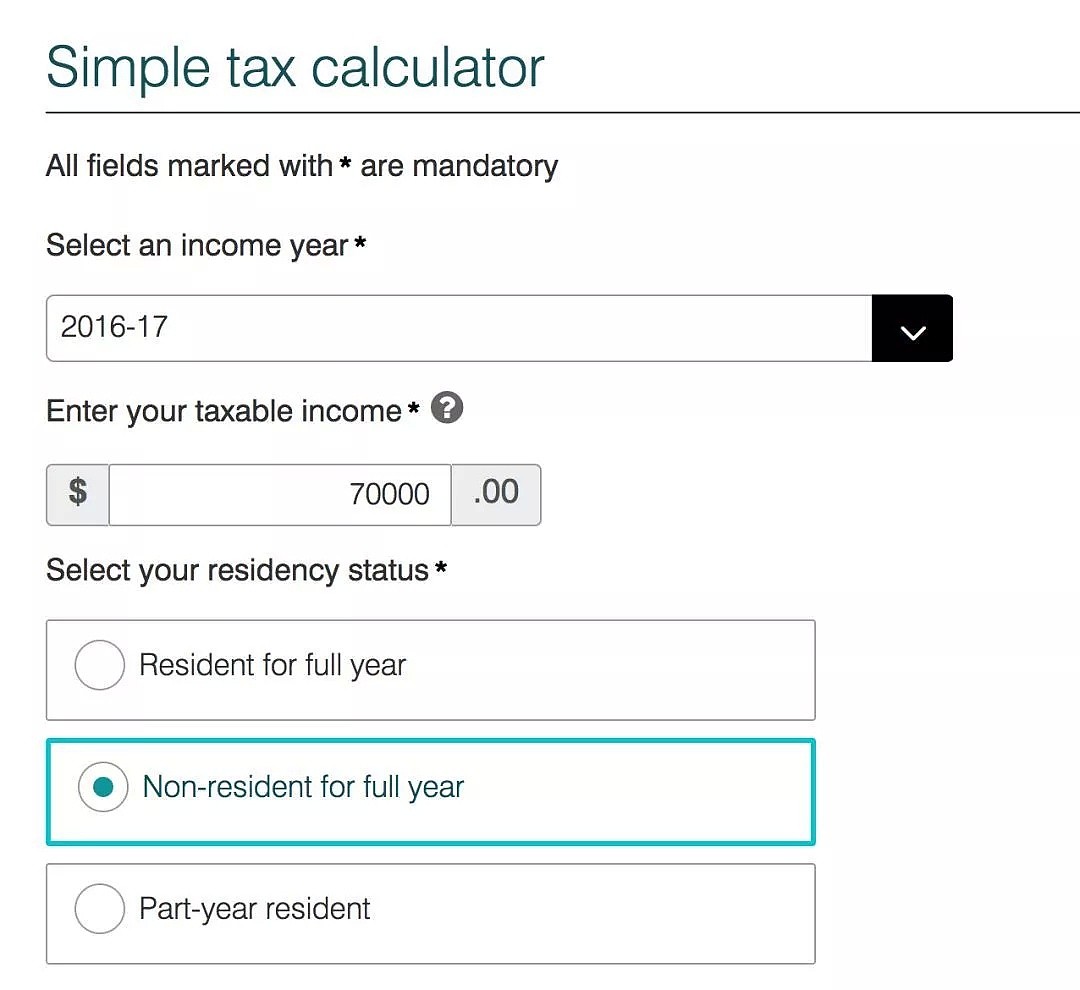

如果你是非澳洲税务居民

Foreign resident

当然,

如果你懒得自己算,

或者和小编一样数学是体育老师教的,

也可以用ATO的在线计算器

👇

https://www.ato.gov.au/Calculators-and-tools/Host/?anchor=STC&anchor=STC#STC

假设你是澳洲税务局民,年薪7万

报税的财年是2016-17

只需要这样填写就可以了

👇

不过这个方法,

没有把助学贷款、Medicare Levy等计入,

仅可作为大致税务额度的参考;

如果你的收入额度较多,

或收入组成比较复杂,

就需要咨询专业税务会计了哦~

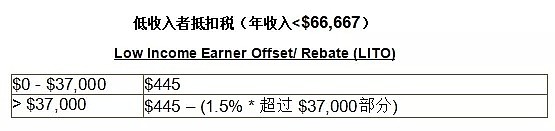

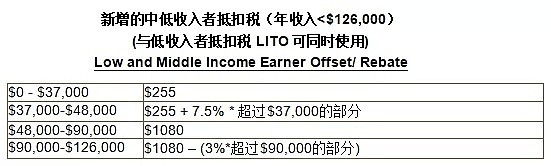

3 你的税务减免与抵扣

要缴纳这么多的税,

怎么办?

其实也不用太担心,

除了税收门槛(Tax threshold)的设定,

和以往的低收入者抵扣税(Low income earner offset),

今年税务局(ATO)还大手笔增加了一项中低收入者抵扣税(Low and middle income offset),

都可以用来抵消你的全部或部分税务哦~

具体变化可见下图——

如果你是一个年收入$35000者,

上一个财年的抵扣税额为$445,

本财年的抵扣税额则为$445+$255共$700;

如果你是一位年收$90000者,

上一个财年的抵扣税额为$350,

本财年的抵扣税额则为$350+$1080共$1430;

不难看出,

税务局对低收入群体和中等收入群体,

都大大地增加了税务利好,

看样子是在鼓励大家多劳多得呀!

另外税务局(ATO)也有大量的税务抵扣项(Tax deduction),

仔细核对好好利用,

能合理地避很多税呢——

学习和日常工作抵税

在澳洲,当你的工作需要学习新技能的时候,如果不是公司出钱,是你自己出钱的,这个学费(包括书本费、参加讲座的车费等)是可以用于抵税的。

因为加班产生的餐费、误车费等,如果能够提供有效的相关证明,也是可以在合理范围内省税的。

家庭办公抵税

前文我们已经提到了,创业或者小公司在家办公的,可以扣除与其相关的房屋费用,一般是按照所使用空间占房屋比例的租金、手机账单、电子产品等等。

以旧换新(Trade-in)形式购买的办公用品,金额低于$300澳币的费用可直接抵税,高于300澳币则需进行折旧处理计算

负扣税

如果维持投资物业的支出(现金和非现金)超过了你的投资收益(房租等),所带来的负的应税收入,被称为负扣税。换句话说,投资房产的的亏损部分被称为负扣税。

负向应税收入可以抵减其他来源的正向应税收入,例如,工资收入(Salary/Wage),资本利得(CapitalGain)等,以此降低应税收入,最终达到减税的目的。具体的负扣税内容需要依据个人的case来进行操作,建议大家咨询会计师进行处理。

给大家举一个来自澳洲房产网的例子:

王女士,拥有在澳长期居留身份, 澳洲税务公民,2013财政年度其工资收入为$80,000, 在悉尼王女士拥有一套价值$66,5000的投资物业,其物业收支情况如下:收入:租金 :$640/周,$640x52=$33,280/年 支出:

1)物业管理费(Body corporate feesand charges):$4800/年

2)银行利息(Interest on Land):$26,600/年(贷款80%,还贷利率5%/年)

3)市政费(Council rates)+水费(Water Rates): $2,500/年

4)屋内设施折旧(Deductions fordecline in value)+建筑结构折旧(Capital worksdeductions):$9,000/年

5)修理和维护费用(Repairs andmaintenance):$300/年

6)物业管理中介费(Property agent feesor commission):$1830/年 支出总计:$45,030/年 净投资收益:$33,280-$45,030 =-$11,750(负扣税) 应税收入:$80,000-$11,750=$68,250 应缴税款: $14,752

根据上例,我们把支出进行细分:

1)非现金支出:折旧=$9,000

2)现金支出:物业费+还贷利息+市政费+水费+维护费+中介费=$36,030

那么净现金收益实际为:$33,280-$36,030=-$2,750,意思是,王女士为维护这个投资物业的实际花费是$2,750。如果王女士没有这个投资物业,她的$80,000应税收入所需缴的税款为$18,747,比有投资物业多交税$3,995。

经此对比,拥有投资物业的王女士可以合理节税 $3,995,扣除维护投资物业的$2,750, 王女士通过负扣税可以获得$1,245的税务利益。

夫妻之间避税

如果夫妻收入之间呈现出一高一低的状态,高收入的一方可以为低收入一方购买配偶退休金,最高可以获得$540的税务优惠。

除此之外,可以把本来双方联名拥有的房产改为高收入方占比高,或高收入方支付家务工资给低方(要有书面凭证、真实有效)。这样的话,达到降低高方税率来获得更多的收益。

成立家庭信托基金

成立一个自家成员组成的信托基金。当产生收益时,可以通过资金分流来将所得税最小化或者甚至零化,便于让所有家庭成员合理地使用他们的所得税免税门槛。

这种信托基金特别适合生意经营者,这样可以把生意所带来的营利分摊给每个家庭成员。

4 如何在ATO官网自助报税

如果大家希望尝试自助报税

小编在此给大家准备了自助报税攻略

一步一步跟着操作

你自己也能够完成报税工作

1、登录ATO官网(ato.gov.au)

2、 Individuals

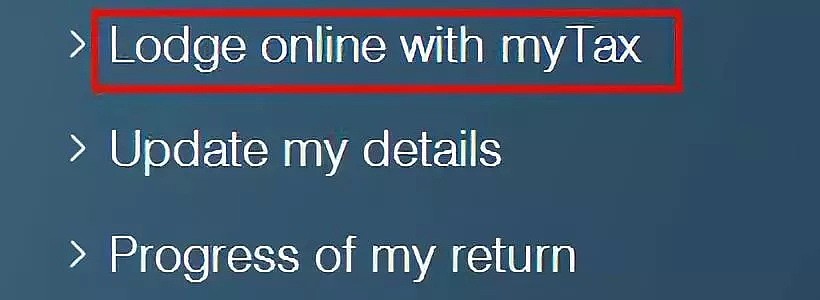

3、点击Lodge online with myTax

4、自助报税开始

自助在线报税流程

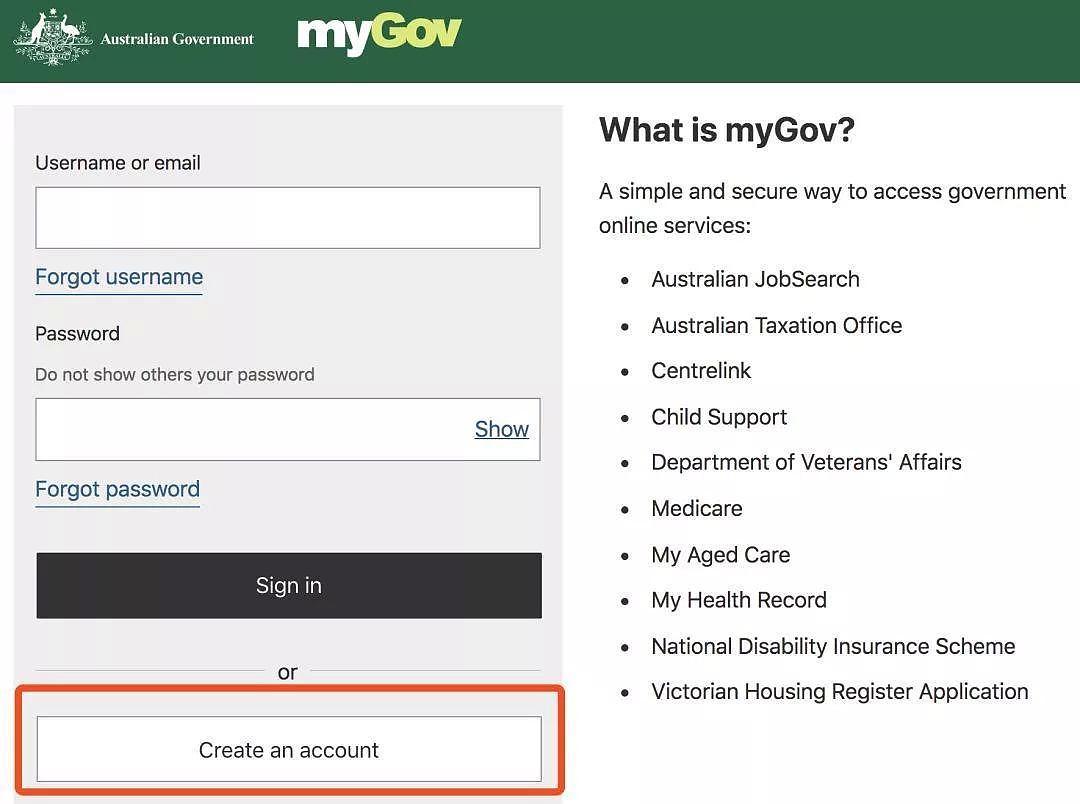

一、注册MyGov账户

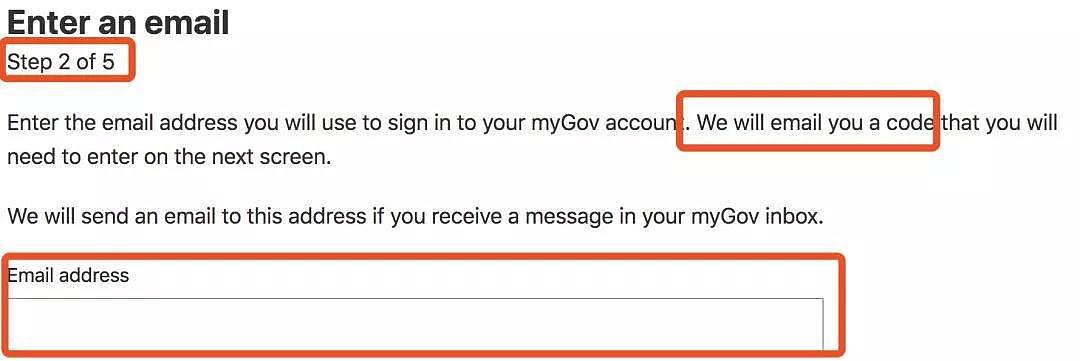

报税前,你需要在ATO网站

注册一个myGov账户

注册成功就可以登录了

点击Services

👇

按照指示步骤填好资料

还会要求填写银行信息、退休金

notice of assessment等信息

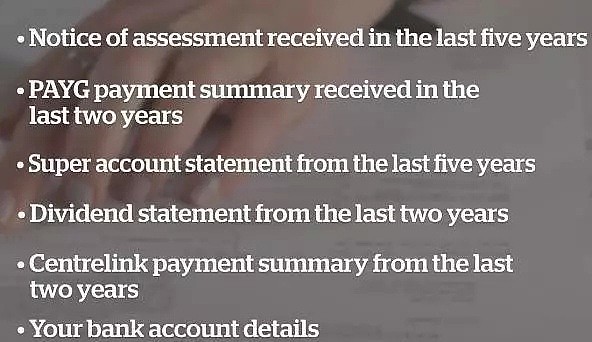

申请ATO账号所需资料

1. 银行BSB Number, Account Number, Account Name

2. 退休金公司ABN,退休金Superanuation帐户

3. 如果去年有退税,会收到一个Notice of Assessment,也需要准备好

4. 如果是第一次报税,ATO会要你提供如PAYG Summary上的全年税前工资

5. 如果有配偶(包括同居对象),可能需要填写他们的信息

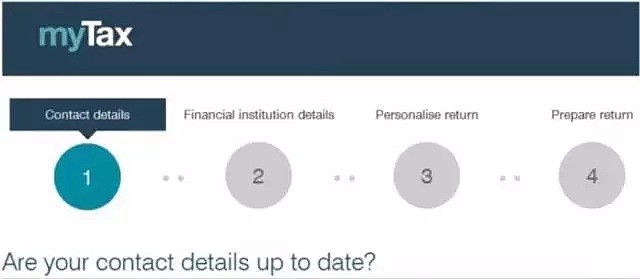

二、进入MyTax操作报税

进入ATO服务之后

直接点击"Lodge my Tax"

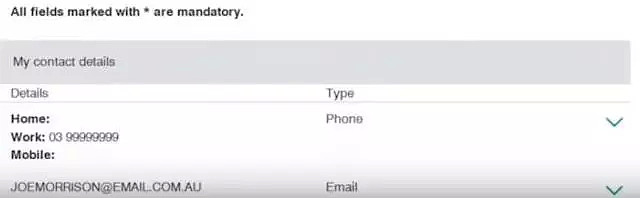

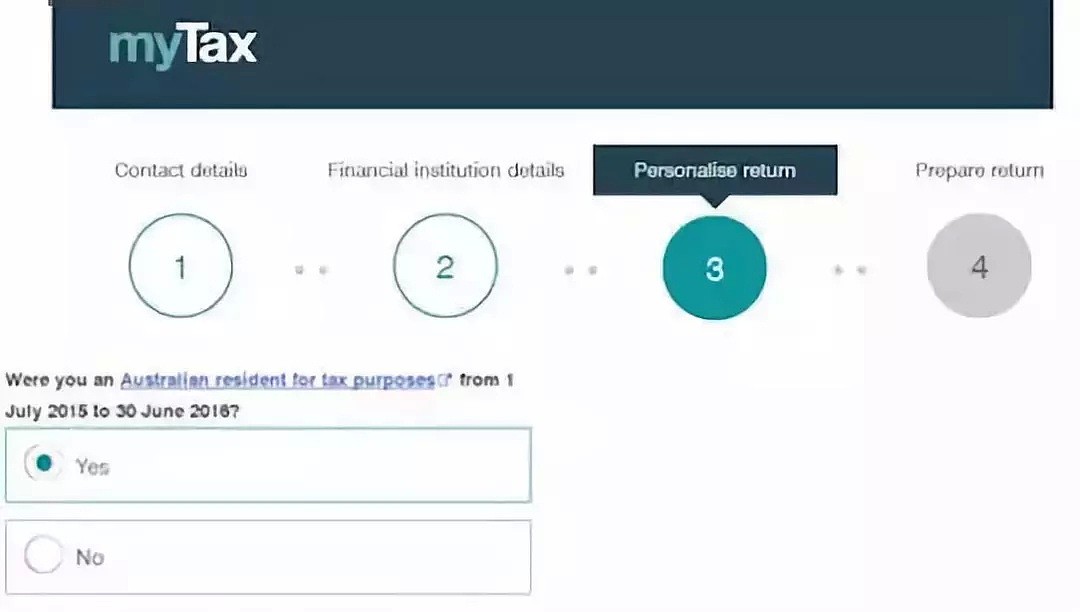

Lodge之后,你会看到如图下

一共四个步骤

1、填写基本信息

2、填写退税银行账号

3、核实是否为“澳洲税务居民”

完成以上步骤之后

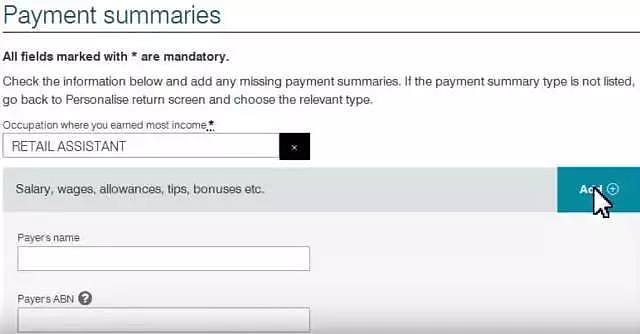

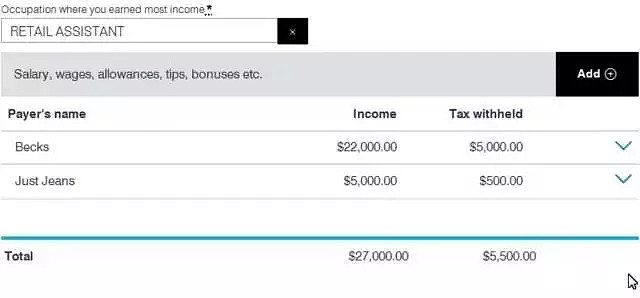

你会看到收入清单和扣除金额申报的表格

如果雇主没有上传你的收入部分

也可以自己根据Pay Slip输入

或者联系雇主尽快上传

如果不止为一个雇主服务

所有收入清单都需要录入

输入后会看到不同雇主的

Payment Summary

这里需要注意

Payment summary里面会有

“Super lump sum”养老金的选项

如果不是永久离开澳洲

就不需要对其进行选择

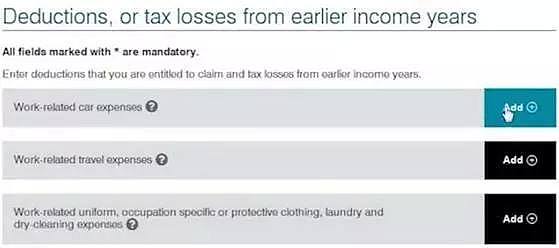

接下来就会进入税务减免模块了

根据目前规定

每笔小于300澳元的支出

不需要提供辅助证明

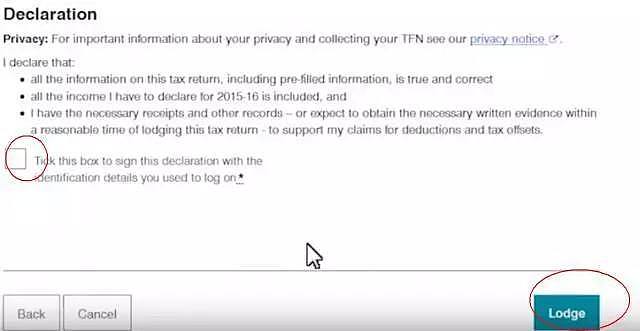

4、检查并确认信息

由于提交后无法修改

需要慎重填写和核对之后

在进行提交

提交之后就只需要等待审核通过了

报税季将于2019年10月底结束,趁着还有大把时光学习税务知识,

赶快把本帖转发或收藏吧!

预祝大家2019都能获得丰厚的退税~~~

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64